AI爆发,芯片崛起!

芯片领域正在迎来消息面的密集催化。一方面,全球AI龙头英伟达2023第四财季营收、净利润分别同比猛增265%、765%,股价也不断创新高,另一方面国产厂商推出的KIMI在长上下文窗口技术上取得新的突破,火爆出圈。种种要素推动算力概念人气火爆,相关概念股如鸿博股份、浪潮信息等,均涨幅较好。

展望后市,海外芯片大涨验证了全球半导体景气周期向上的趋势或许已经开启,半导体国产化板块也将保持中长期较高的增速,芯片ETF(159310)有望迎来受益。

AI爆发,算力是当前的关键主线

ChatGPT之所以能引爆全球关注,在于人们看到AI对人类信息获取方式的改变,已经从AI辅助创作阶段进化到AIGC的阶段。所谓AIGC(AI-GeneratedContent),即人工智能生成内容,指的是利用人工智能技术如GAN和大型预训练模型等,通过已有数据找出规律,并以适当的泛化能力生成相关内容,通俗来说就是不需要人的辅助,AI能自行创作文本、图像、音乐、视频等各种内容,实现了从分析到创造的飞越。

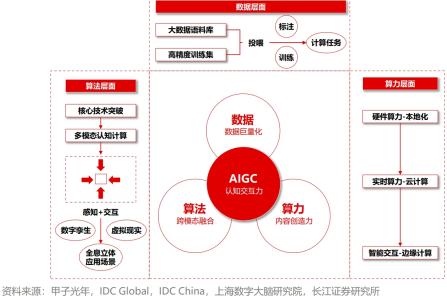

图:ChatGPT开启AIGC奇点

那,AIGC是怎样实现的呢?说到底,AIGC的本质是内容与场景,其发展需要AI技术、后端基础设施以及算法、算力和数据三要素的结合。我们以ChatGPT的迭代为例,从GPT到GPT-3,三要素的进化如下:

图:三要素逐步成熟,推动行业进入爆发期

算法方面,GPT-3引入了"人工标注数据+强化学习"的方法进行训练,相较于之前的版本,更加精细和智能化。模型参数量从GPT的1.17亿增加到GPT-3的1750亿,这使得模型更加庞大和复杂,能够处理更加复杂和丰富的语言任务。

数据方面,GPT-3的预训练数据量大幅增加,从GPT的5GB增加到GPT-3的45TB。这意味着GPT-3可以更好地学习和理解大规模的语言数据,提高了模型的语言表达能力和语境理解能力。

算力方面,GPT-3的训练成本非常高,单次训练成本甚至达到了数百万美元以上。它在微软云计算AzureAI超算基础设施上进行训练,总计算力消耗约3640PFs-days。这种庞大的算力支持了GPT-3的训练和推理能力,使其具备了更高的性能和更广泛的应用场景。

这其中,算力是当下市场更关注的主线,毕竟要实现AI的终极目标——AGI(Artificial General Intelligence,即通用人工智能),算力是必由之路。产业链的众多玩家也正在持续增加算力投入,以提升人工智能大模型的性能。

尤其是,在以往,算力基础设施需求主要来源于数据中心、超算中心以及各大互联网公司的云计算中心,需求量和ChatGPT相比几乎是九牛一毛,且以往的应用场景主要是推理端像图像识别、语音识别等,而大模型的爆发导致训练的应用场景越来越多,对训练算力的需求会大幅增长,增长幅度能达到10倍甚至100倍。

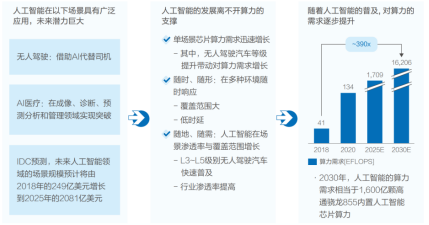

据IDC预测,2022年全球人工智能市场规模将达到1017亿美元,2025年将超过2000亿美元。人工智能非常依赖于相关基础设施,包括计算、存储和网络等,随着人工智能向多场景化、规模化、融合化等高应用阶段发展,数据体量呈现出急剧增长态势,算法模型的参数量也呈指数级增加,以加速计算为核心的算力中心规模将不断扩大,对算力提出了更高的要求。

图:AI带来海量算力需求

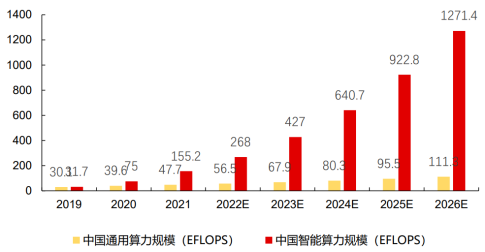

据IDC预测,到2022年,中国的智能算力规模将达到268.0EFLOPS,超过通用算力规模。预计到2026年,智能算力规模将进入ZFLOPS级别,达到1,271.4EFLOPS。在2021-2026年期间,中国的智能算力规模年复合增长率预计将达到52.3%,而同期通用算力规模的年复合增长率为18.5%。根据《IDC中国服务器市场季度跟踪报告》及CPU双精度(FP64)运算能力数据,测算了中国通用算力规模。2021年中国通用算力规模达47.7EFLOPS,预计到2026年通用算力规模将达到111.3EFLOPS。2021-2026年期间,预计中国智能算力规模年复合增长率达52.3%,同期通用算力规模年复合增长率为18.5%

图:算力规模及预测(数据来源IDC)

无芯片,不AI

那么,这样强大的算力,是什么在支撑?答案是芯片。准确说,AI芯片是AI算力的核心。

有说法称,对标ChatGPT,做好一个大模型的最低门槛就是1万块A100的芯片。前面说到,随着人工智能应用场景和数据规模的扩大,算法模型的复杂度呈指数级增长,特别是深度学习成为主流,需要更快的计算速度。虽然CPU可以执行AI算法,但由于内部逻辑多,对于AI算法来说效率不高。因此,出现了专门的AI芯片,它们设计用于高效并行计算,加速AI计算过程,并提高性价比。

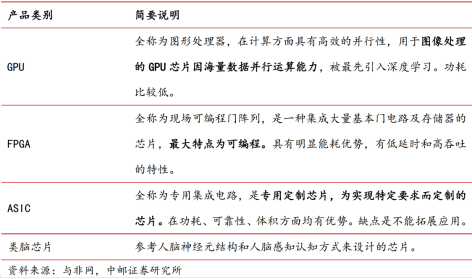

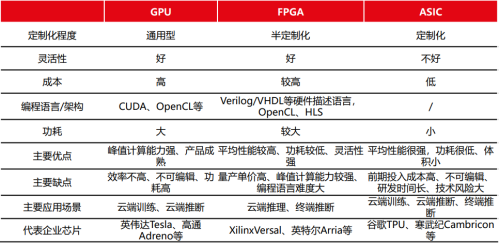

广义而言,AI 芯片指的是专门用于处理人工智能应用中大量计算任务的模块,除了以 GPU、FPGA、ASIC 为代表的 AI 加速芯片,还有比较前沿性的研究,例如:类脑芯片、可重构通用 AI 芯片等。狭义的 AI 芯片指的是针对人工智能算法做了特殊加速设计的芯片。

图:AI芯片技术架构

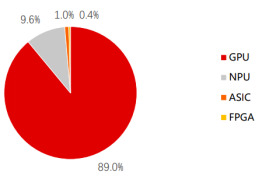

这里面,GPU是AI芯片主力军,因为它拥有卓越的高性能计算能力和通用性,适用于处理复杂算法和通用型人工智能平台。而随着人工智能技术、平台和终端的不断成熟,随着视觉、语音、深度学习的算法在FPGA以及ASIC芯片上的不断优化,此两者也有望逐步占有更多的市场份额。

图:主要AI芯片的功能特性比较(资料来源:IDC)

图:中国AI芯片市场规模占比(数据来源IDC)

根据VMR数据,全球和中国的GPU市场规模预计将继续快速增长。2021年全球GPU市场规模达到334.7亿美元,预计到2030年将增至4773.7亿美元,年复合增长率达34.4%。2020年中国GPU市场规模为47.39亿美元,预计到2027年将增至345.57亿美元,年复合增长率为32.8%。这表明GPU在人工智能领域的需求将继续扩大,并将成为市场的重要推动力量。

寻找中国版英伟达,期待国产替代空间

对于AI在下一轮科技革命中的地位,各国已经形成共识,都在纷纷抢滩。从中美对比来说,竞争优势的争夺就主要涉及前面提到的算法、大数据资源和算力三方面。在算法设计方面,双方没有明显差距,主要依赖设计团队的智慧和灵感;在大数据资源方面,中国占据着绝对优势,双方在大数据分析技术上相近。然而,决定人工智能产品的关键要素还包括“算力",计算能力是计算机的核心能力,这也是中美两国长期竞争超级计算机领域的原因之一。国内大模型与国外的主要差距也体现在算力层面,没有算力基础,后面算法等发展都无法进行。

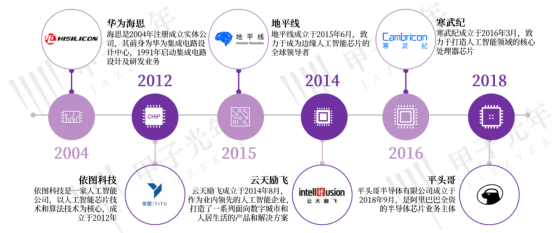

在AI芯片领域,国外的芯片巨头占据了大部分市场份额,有着明显的先发优势,比如英伟达、AMD、英特尔的营收几乎代表整个GPU行业收入。而国内的AI芯片产业起步较晚,与世界先进水平存在较大差距,国内AI芯片市场也较为分散,集中度较低,发展空间巨大。

图:AI芯片产业图谱

图:AI的核心驱动与英伟达的三重壁垒

资料来源:长江证券

不过,国内一批新兴力量正在崛起,竞争梯队越发丰富。从国内AI芯片厂商格局来看,以大算力或者高性能计算芯片为代表,一梯队,有成熟产品、批量出货的企业,主要包括寒武纪、华为海思、百度昆仑芯、燧原科技,这四家有2-3代更多的产品,技术能力、软件能力都有一定积累;二梯队,主要包括以AI芯片起家的壁仞科技、天数智心、摩尔线程、沐曦等。壁仞科技去年发布的产品规格很高,但主要还停留在纸面数据,实测数据、实际性能方面业界和第三方评测机构评价没有那么高,软件层面从使用角度来讲也还有很大的成长空间。其他几家也陆续有产品推出,但技术能力还停留在推理层面,不像一梯队企业有更成熟的产品经验;三梯队,如海光、景嘉微等。技术能力还有待市场的认可和验证。

图:国内AI厂商成立时间表(来源甲子光年)

从产品来说,目前国内已经批量生产的产品大多都是A100的上一代,如昆仑芯三代、思远590、燧思3.0等,不过,各公司正在研发更新一代产品,缩小国内外差距。向后看,基于国家政策的大力支持,以及自主可控的迫切需求,中国厂商有望迎来更大的国产替代机遇。而如果国内产品能够替代英伟达的算力产品,将会是非常大的机会。数据中心建设方面也需要服务器,会带动国内提供大型服务器的厂商,比如浪潮信息、中科曙光等,以及光模块、调节芯片和散热技术,需求都会受益于大模型浪潮。相信随着国内企业的持续投入和创新,以及政府的支持,中国在人工智能领域的发展势头仍然很强,有望逐步缩小与国外竞争对手的差距。

AI的一切才刚刚开始,其带来的潜在生产力提升和劳动力供应的增加等结果不可低估。而从当下的投资时点来看,2024年半导体芯片板块投资或许可以关注三条主逻辑:一是周期底部,景气复苏;二是人工智能推动超级创新周期,AI芯片迎来发展机遇;三是国产替代研发成果正在逐步落地,突破性产品发布。关注相关投资机会的投资者,可以通过芯片产业ETF(159310)进行布局,覆盖芯片领域高研发投入、高技术壁垒的50家优质成长型企业,把握芯片板块的持续增长机遇。4月8日开始,芯片ETF(159310)正在火热发售中,中信、中信建投、华泰、光大等渠道均可购买。

风险提示:观点仅供参考,不构成投资建议。文中所提及企业客观列示,不作为推介。市场有风险,投资需谨慎。指数基金存在跟踪误差。基金过往业绩不代表未来表现,购买前请仔细阅读《基金合同》和《招募说明书》。我国基金运作时间较短,不能反映证券市场发展的所有阶段。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26