10年大宗商品超级周期来了!分析师:60/40投资组合关键“拐点”来了……

24K99讯 MN Consultancy创始人波普(Michaël van de Poppe)在推特上表示,长达10年的大宗商品超级周期才刚刚开始,目前其价值被严重低估,市场上次看到大宗商品的这种估值是在1971年和2000年。美国银行分析师称,60/40投资组合是时候从债券转向大宗商品。

波普表示:“我预计,大宗商品将有很大的上涨空间。”

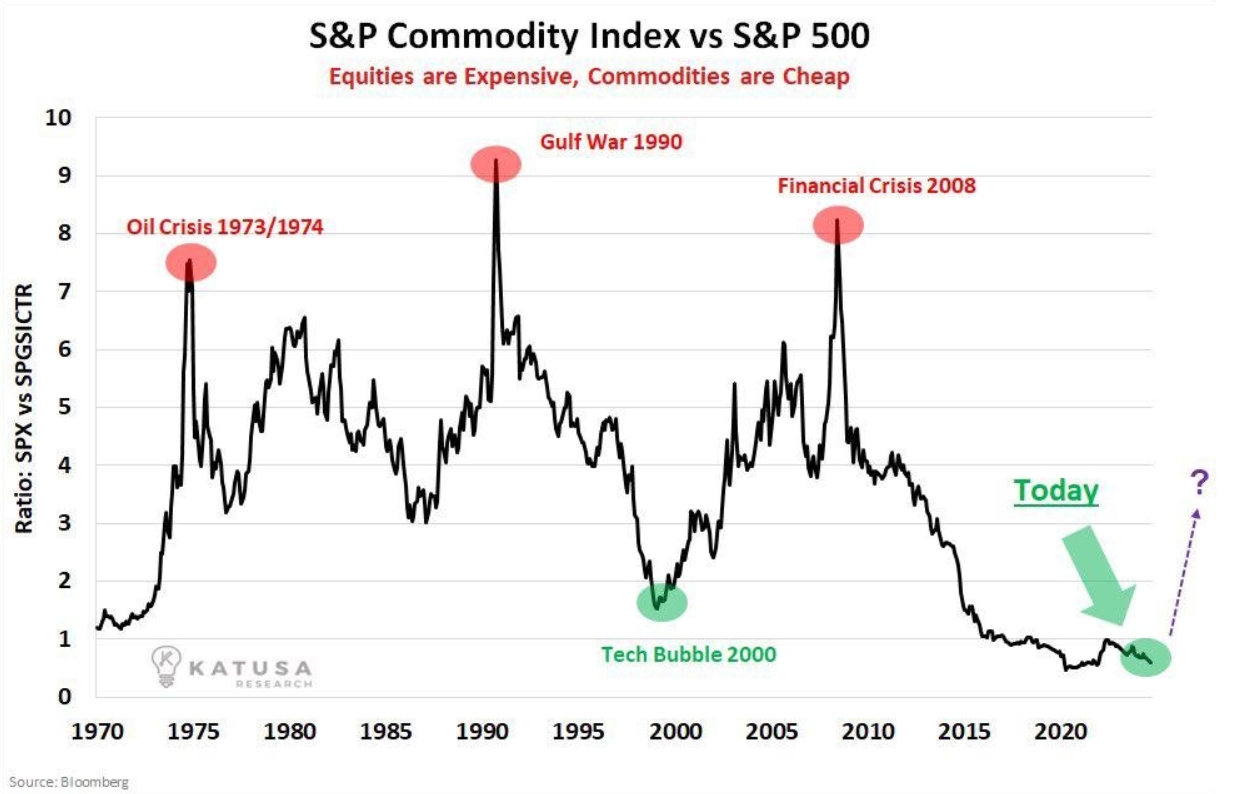

如下图所示,大宗商品目前的价值低于2000年互联网泡沫和2008年金融危机之前的水平,如果历史可以借鉴的话,随着投资者撤出过热的股市,大宗商品可能很快就会迅速赶上该领域。

(来源:Katusa Research,Bloomberg)

美国银行(BofA)分析师与波普持有类似的观点,他们表示大宗商品的长期牛市才刚刚开始,并建议投资者在60/40的投资组合中考虑配置大宗商品,而不是债券。

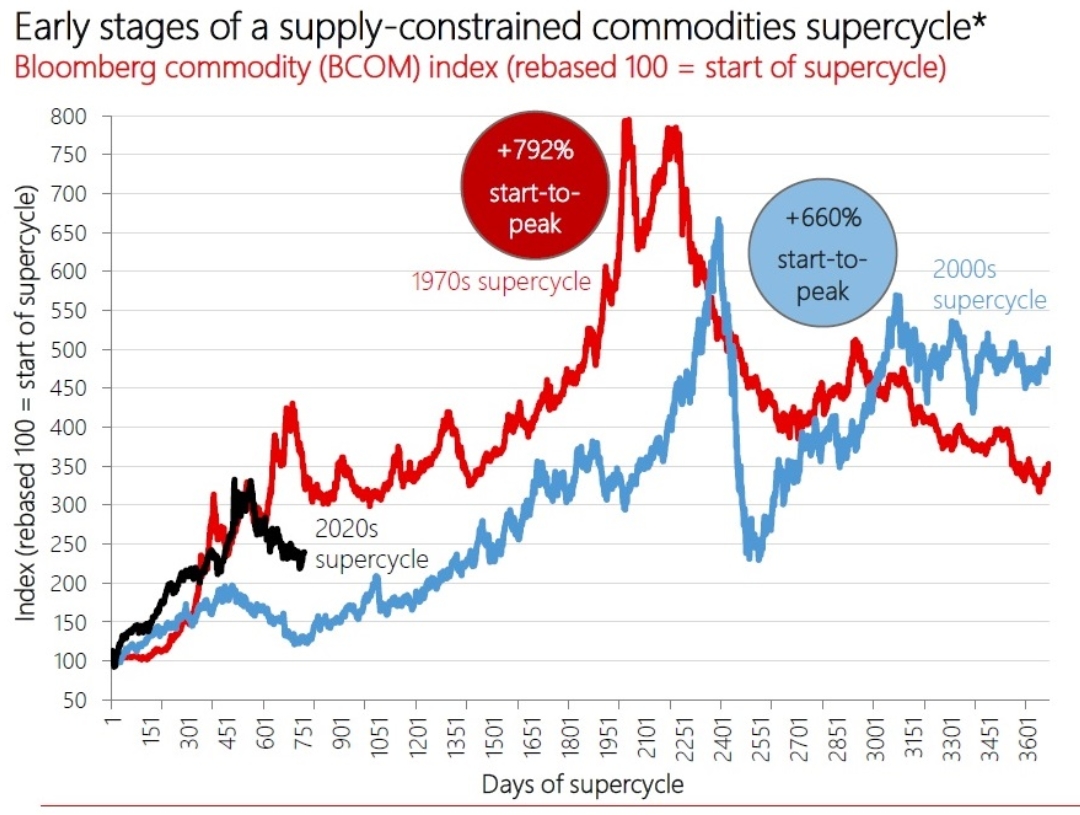

根据美国银行投资策略师贾里德·伍德沃德(Jared Woodard)最近在“Flow Show”上发表的报告:“由于债务、赤字、人口结构、逆全球化、人工智能(AI)和净零政策都会引发通胀,2020年代大宗商品的长期牛市才刚刚开始。”

(来源:Katusa Research,Bloomberg)

伍德沃德表示:“到2020年代,大宗商品的回报率将比债券高出40%。”这表明,在标准的60/40投资组合中,大宗商品比债券具有更大的上涨潜力。

他指出,过去四年中,大宗商品的总回报率为+116%,而美国30年期国债下跌了39%,这证明了他的说法是正确的。他说,即使在通胀下降和美联储鸽派的情况下,大宗商品指数的年化回报率也介于10%至14%之间。

正在形成的技术图景,让许多分析师预测大宗商品超级周期即将开始。

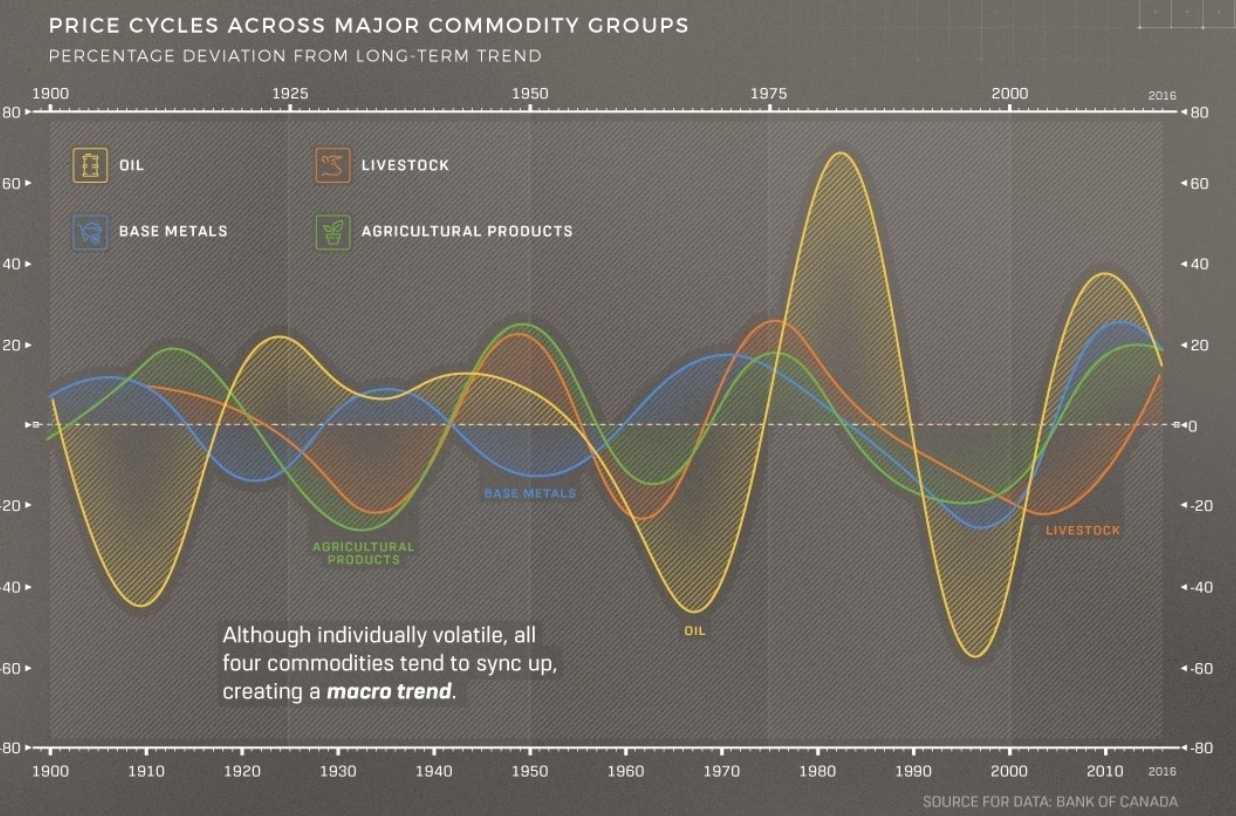

United Educators总裁兼首席执行官里克·米尔斯(Rick Mills)表示,大宗商品超级周期“是指价格持续上涨的时期,持续时间超过五年,有时甚至长达数十年”。

他指出,根据加拿大央行的定义,这是“大宗商品价格远高于或低于长期趋势的一段较长时期”。

“超级周期的出现是因为大宗商品价格信号和供应变化之间存在很长的滞后,”米尔斯写道。“尽管每种商品都不同,但以下是典型的繁荣-萧条周期的概述,随着经济增长,对大宗商品的需求也在增长,最终需求超过供应。这导致大宗商品价格上涨,但大宗商品生产商最初并没有对高价做出反应,因为他们不确定这种高价是否会持续下去。因此,需求和供应之间的差距继续扩大,使价格面临上行压力。”

“最终,价格变得如此有吸引力,以至于生产商会通过额外投资来增加供应,从而缩小供需差距,”他补充道。“高价格继续鼓励投资,直到最终供应超过需求,压低价格。但即使价格下跌,供应仍会继续增加,因为繁荣时期的投资会结出硕果。短缺变成过剩,大宗商品进入周期的熊市部分。”

(来源:Kitco)

米尔斯指出:“历史上曾出现过多个大宗商品超级周期。最近一次超级周期始于1996年,并在2011年达到顶峰,其推动力是巴西、印度、俄罗斯,尤其是中国等市场快速工业化带来的原材料需求。”

米尔斯指出了所有超级周期都具有的三个共同指标:“供给、需求和价格的激增”。

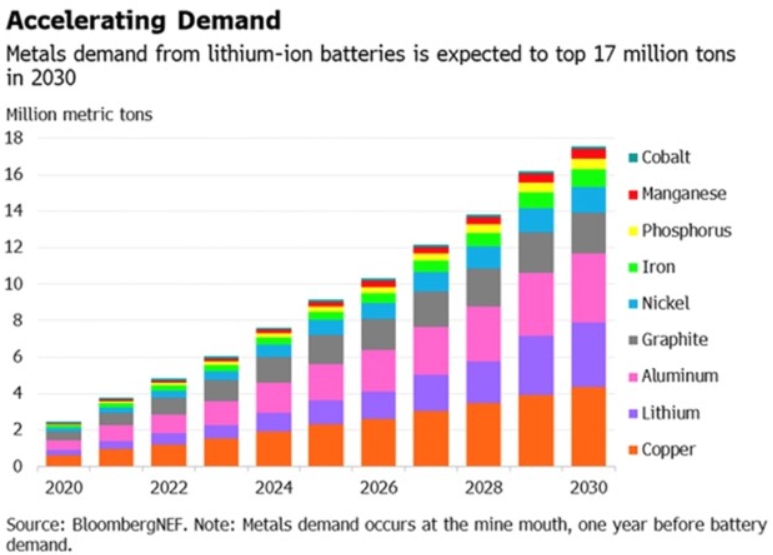

“然而,新的大宗商品超级周期可能与之前的周期略有不同,原因之一是重点关注限制全球变暖的努力,”他警告说。“据标普全球称,G20国家对能源转型的更积极承诺也可能为需求、供应和价格的持续飙升创造条件。”

在推动电气化的过程中,米尔斯表示:“据彭博新能源财经(BNEF)称,到2040年,铜(所有电力相关技术基石)的需求将增长53%,达到3900万公吨。BNEF表示,锂、钴和镍等电池金属的需求将以更快的速度增长,到2030年将达到目前需求水平的3倍以上,其中锂的需求增长最快,将增长7倍。”

(来源:BloombergNEF)

他补充道:“为了实现净零排放,到2050年,部署太阳能、风能、电池和电动汽车等能源转型技术所需的关键金属需求将增长5倍。”

但最重要的是,米尔斯指出,商品成本的上涨是大宗商品超级周期正在进行的明显信号。 “大宗商品超级周期的最终、最明确指标是价格上涨,而从历史上看,超级周期往往会引发通货膨胀,”他说。“过去两年,美联储和其他央行一直在努力抑制通货膨胀,通货膨胀一度达到40年来的最高水平。自20世纪80年代初以来,价格涨幅从未如此之高。”

“美联储加息是为了抑制需求,并将价格降至2%的目标通胀水平。这很有效,”他补充道。“自2022年春季以来的一系列加息将通胀率从2022年6月的95%峰值降至目前的2.9%。这是一项了不起的成就,而且实现了‘软着陆’,即没有衰退。”

他指出:“尽管有些人认为,一旦解决与新冠疫情相关的供应链问题,通胀率无论如何都会下降,但我们不在其中。美联储必须采取措施来减缓物价失控,而货币紧缩/加息就是答案。”

米尔斯还提到,尽管通胀可能已停止上升,但并未消失,反而“多年来不断加剧,包括大宗商品在内的许多商品的价格仍然居高不下”。

“要证明这一点,请参阅下面的标准普尔GSCI商品指数图表,”他说。“该指数在2022年6月达到峰值,与通胀峰值一致,此后一直下降。但该指数跟踪的当今大宗商品价格仍处于2014年10月以来的最高水平。”

(来源:Google)

米尔斯表示:“尽管利率相对较高(约5%)、债券收益率高企且美元走高,这些因素都不利于大宗商品,但大宗商品价格仍保持上涨势头。美联储的通胀攻势并未对需求减少产生太大影响,7月份消费者支出增长了0.5%,第二季国内生产总值(GDP)增长了3%,但劳动力市场放缓让美联储考虑在9月份降息。”

“如果利率降低,将立即对债券收益率产生影响,而债券收益率今年夏天已经下降,”他警告说。“例如,美国10年期国债收益率已从4月份的年初至今高点4.7%跌至目前的3.9%。债券收益率和债券价格呈反比关系。”

至于这是否“可能成为债券牛市的开始,以及一旦降低利率、降低债券收益率和贬值美元这三者发挥作用,大宗商品牛市的开始”,米尔斯表示,“看看美联储上周发出降息信号后黄金发生了什么”。

他续称:“现货黄金在鲍威尔发表鸽派言论后创下2531.60美元的历史新高,”他强调道。“白银跟随黄金走高,突破30美元/盎司。市场参与者应该将此视为降息后实际发生情况的一次演习。在我看来,大宗商品和贵金属看起来是值得投资的地方。”

“新一轮大宗商品超级周期的独特之处在于,多种大宗商品的供应即将达到峰值或已经达到峰值,从而导致市场短缺和价格上涨,”米尔斯指出。“以前,需求激增和供应下降是市场衰退的标志,例如煤炭。但现在,问题不在于生产商不愿投资,而在于需求增长过快,供应跟不上。”

“新大宗商品超级周期的首批绿芽正在生长,这一周期以供应新电气化经济的原材料为基础,”米尔斯说。“尽管面临高债券收益率和强势美元的阻力,但今年迄今为止,白银和黄金价格仍上涨了20%以上。铜价已从每磅5美元的顶峰回落,但在4.22美元时,矿工仍然可以赚钱,尽管这还不足以激励新矿开采。铁矿石经历了艰难的时期,但似乎供应过剩正在减少,价格徘徊在每吨100美元左右。”

“我们确信一件事。所有大宗商品的前景都取决于美元,”他总结道。“一旦美联储开始降息,美元就会走弱,整个大宗商品市场就会走强。”

大宗商品分析师格拉迪(Graddhy)表示,尽管有关大宗商品超级周期的讨论现在开始升温,但大宗商品牛市实际上已经持续了四年多,投资者在势头开始回升之前进行相应的配置是明智的。

(来源:Twitter)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26