靴子落地,FOMC加息25个基点!超燃业绩助力谷歌大涨近6%!纳指100ETF(159660)午后买盘强势,溢价攀升至0.6%!

隔夜FOMC宣布加息25个基点,符合市场预期,联邦基金利率目标区间上调至5.25%-5.5%,为2001年以来的最高水平,美股三大指数收盘涨跌不一,道指涨0.24%,连续13个交易日上涨,追平最长连涨纪录,纳指跌0.12%,标普500指数微跌0.02%,显示美股已经充分消化7月加息的政策影响。

热门中概股普涨,纳斯达克中国金龙指数涨2.82%。美股旗舰指数纳指100收跌0.4%,成份股中,科技巨头谷歌A大涨5.78%,自动数据处理涨超5%,美光科技涨超2%,脸书涨超1%,苹果、英特尔收涨;微软跌超3%,超威半导体、博通、奥多比跌超2%,奈飞跌超1%,特斯拉、英伟达亚马逊微跌。中概股中,京东、拼多多涨超1%。

热门ETF方面,主打低费率的纳指100ETF(159660)低开,截至发布,纳指100ETF(159660)涨0.25%,成交额超1700万元,溢价率高达0.6%,买盘强势!福利提示:纳指100ETF管理费0.5%/年,托管费0.15%/年,明显低于市场主流费率!

统计截至2023.7.27 14:14

值得重点关注的是,低费率的纳指100ETF(159660)近期持续获得场内资金增仓,昨日再度吸金,近5个交易日获得资金净申购累计超3600万元,近20个交易日内获资金增仓超1.13亿元,净流率高达95%!

根据统计,今年以来美股纳斯达克市场表现优异。截至7月26日,纳斯达克指数年内涨34.98%,纳斯达克100指数更是涨41.68%,领涨全球主要指数!

消息面上,近期芯片巨头博通以610亿美元收购云计算公司VMware的交易已获得欧 盟有条件的反 垄断批准。

博通与VMware的合并将是科技行业有史以来规模最大的收购之一。此前,戴尔在2015年以670亿美元的价格收购了EMC,微软以曾687亿美元的价格收购了游戏巨头动视暴雪。这次博通的手笔几乎不相上下。

作为半导体行业的硬件巨头,博通的芯片业务几乎涉及日常计算的方方面面,该公司生产的芯片是存储和有线网络设备的核心。目前,博通和VMware几乎没有业务上的重合,博通主要做5G和数据中心硬件,而VMware 主要开发云和虚拟化软件。分析人士认为,博通正在寻求扩展传统芯片以外的业务,特别是在目前芯片短缺的情况下,而收购VMware正好可以在企业软件方面获得机会。

另外,这笔交易还可以帮助博通与亚马逊、微软等云计算公司竞争,为博通提供一个更好的混合和多云运营战略。

【科技巨头谷歌公布财报,营收及利润均超华尔街预期】

谷歌母公司Alphabet也公布了第二季度财报,其营收和利润均超出预期。Alphabet公布的营收为746亿美元,超过了727.5亿美元的预期,每股收益为1.44美元,高于分析师预期的1.32美元。

自AI交易热潮席卷全球以来,华尔街密切关注财报季中各企业对AI的布局及商业化落地情况。微软、谷歌、Meta、英伟达等纳指AI巨头一直处于人工智能浪潮的最前沿。

【FOMC继续加息,IMF上调预测经济增速】

北京时间周四(7.27)凌晨,FOMC宣布加息25个基点,与预期一致。在此次加息之后,FOMC利率目标区间已升至5.25%-5.5%,为2001年以来的最高水平。这是FOMC自去年启动本轮加息进程以来的第11次加息,累计幅度达到了525个基点。

对于接下来的货币政策路径,FOMC指出,尚未就任何一次未来会议做出决定,如果数据显示有需要,可能会在9月份加息,但也有可能维持利率不变。

国际货币基金组织(IMF)日前发布《世界经济展望报告》更新内容,预计2023年全球经济增速为3.0%,较4月预测上调0.2个百分点。2023年和2024年的经济增速预测值均低于2000年至2019年3.8%的年平均水平。报告指出,欧美多家央 行为降低CPI采取的加息政策仍对全球经济活动造成拖累。

【机构解读美股走势,延续上升势头还是要调整?】

西部证券认为,今年以来,美股表现超预期,市场曾认为在加息背景下,美股的估值压力有所放大,但从今年至当前,美股涨幅还是不错的。可以推断:1)从历史来看,加息周期的末尾并不意味着美股走弱。2)成长跑赢价值,一方面因为去年纳指回调较大,今年估值回落到“合理区间”,另一方面受到热点板块驱动。3)今年以来,美国CPI“下”和就业“强”加剧了经济软着陆的预期。

中信证券表示,展望下半年,美国宏观经济有望维持韧性,同时CPI约束料使得FED政策利率继续维持高位,以此为基准情形,美国宏观经济、政策利率对美股科技板块的扰动&影响将持续减弱,预计美股科技板块上行势头有望在下半年延续,位于上行周期的基本面为核心支撑。

华西证券认为,美股市场可能即将出现分化和波动,短期反弹幅度较大的科技股面临二次回调。考虑到现阶段纳斯达克指数的ROA和ROE以及EPS处于下行周期,PE和PB值处于偏高位区间,且近半年美股的反弹过度集中在纳斯达克指数,并且纳斯达克指数的反弹过度集中在少数科技巨头,预计未来一段时间纳斯达克指数将会出现波动,纳斯达克指数内部将出现新的分化。一些美股科技巨头的短期估值上升幅度过大,股价处于阶段性过热状态,未来一段时间出现阶段性回调的可能性加大。

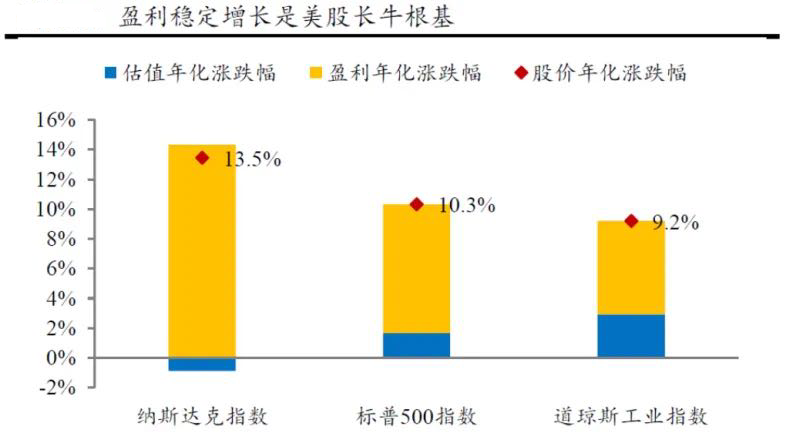

根据方正证券的统计,2010年以来纳斯达克指数、标普500指数和道琼斯工业指数年化收益率分别为13.5%、10.3%和9.2%。分解来看,盈利稳定增长是美股长牛的根基,2010年以来纳斯达克指数、标普500指数和道琼斯工业指数盈利年化增幅分别为14.3%、8.7%和6.3%。

数据来源:方正证券

纳指100ETF(159660)跟踪纳斯达克100指数,在人工智能的时代浪潮之下,目前全世界AI领域布局和积淀最领先、最深厚的科技巨头仍然集中在纳斯达克,比如微软、谷歌、英伟达、Meta等等,这些AI巨头无一例外都是纳斯达克100指数的前十大权重股,纳斯达克100指数前十大权重占比超59%,龙头属性集中。纳指100ETF(159660)管理费0.5%/年,托管费0.15%/年,明显低于市场主流的费率结构,费率优势明显,省到就是赚到。

(风险提示:以上指数成份股仅作展示,不代表任何形式的个股推荐!)

【始于纳斯达克,更胜于纳斯达克!】

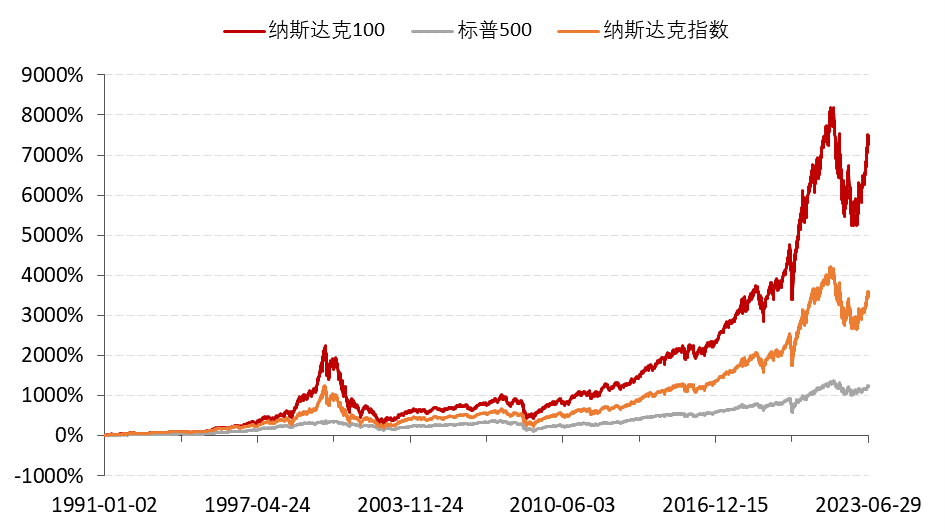

根据公开资料,纳斯达克指数包含100家在纳斯达克上市的非金融公司,纳斯达克市场自诞生以来成功孵化出了一大批科技巨头,被广泛认为是培育创新型、 科技型、成长型公司最成功的投资市场之一。作为纳斯达克市场的旗舰指数,纳斯达克100指数长期涨幅明显跑赢纳斯达克指数。自1991年起,纳斯达克100指数30多年来年化收益14.13%,明显高于纳斯达克的11.65%。(数据来源:Wind,截至2023.6.30)

数据来源:Wind,统计区间1991.1.1-2023.6.30

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证投资于本基金一定盈利,也不保证最低收益。投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。纳指100ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于纳斯达克100指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26