当黄金遇上收益率:通过投资新视角揭示机会与风险

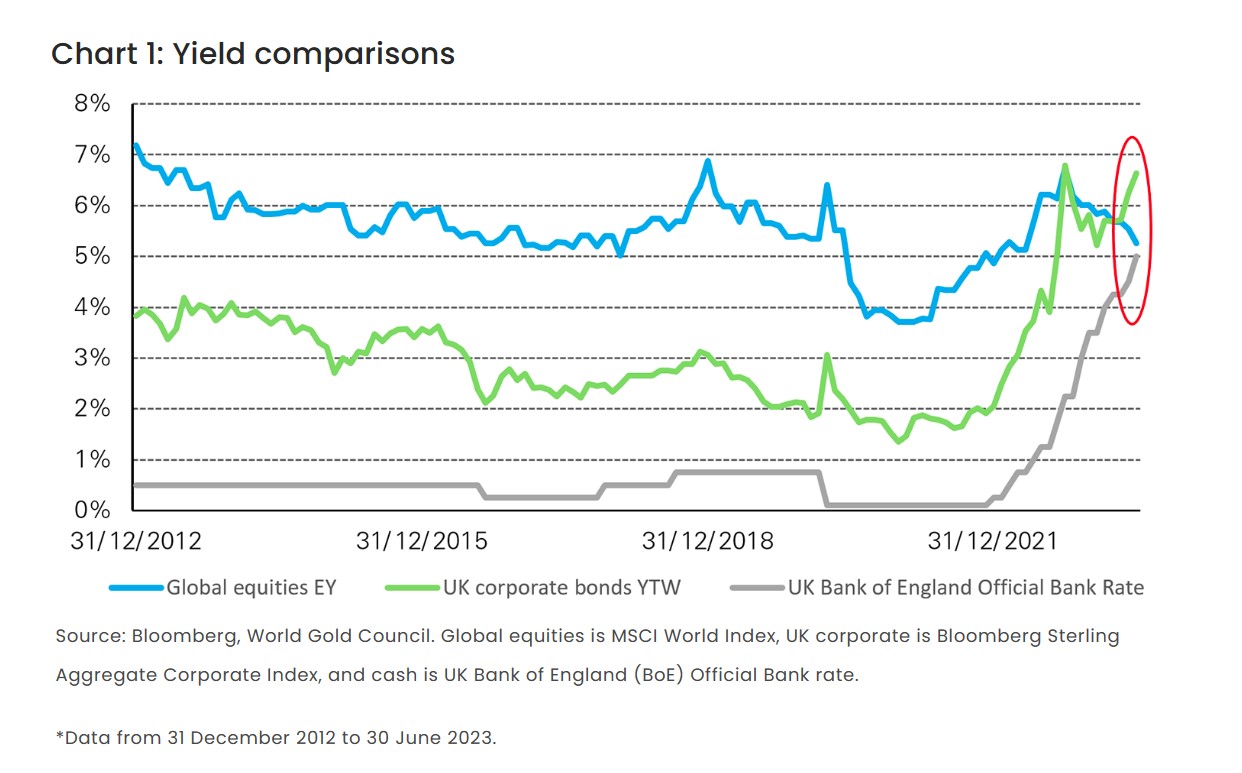

FX168财经报社(北美)讯 近日,全球黄金协会资产配置策略师杰里米·德佩斯米尔(Jeremy De Pessemier)发表文章,深入分析了黄金与收益率趋同的影响。德佩斯米尔表示,现金、债券和股票(基于盈利收益率)的收益率趋同已引起广泛关注,现金空间中提供的较高收益率导致许多投资者重新评估其投资组合配置(见图表1)。

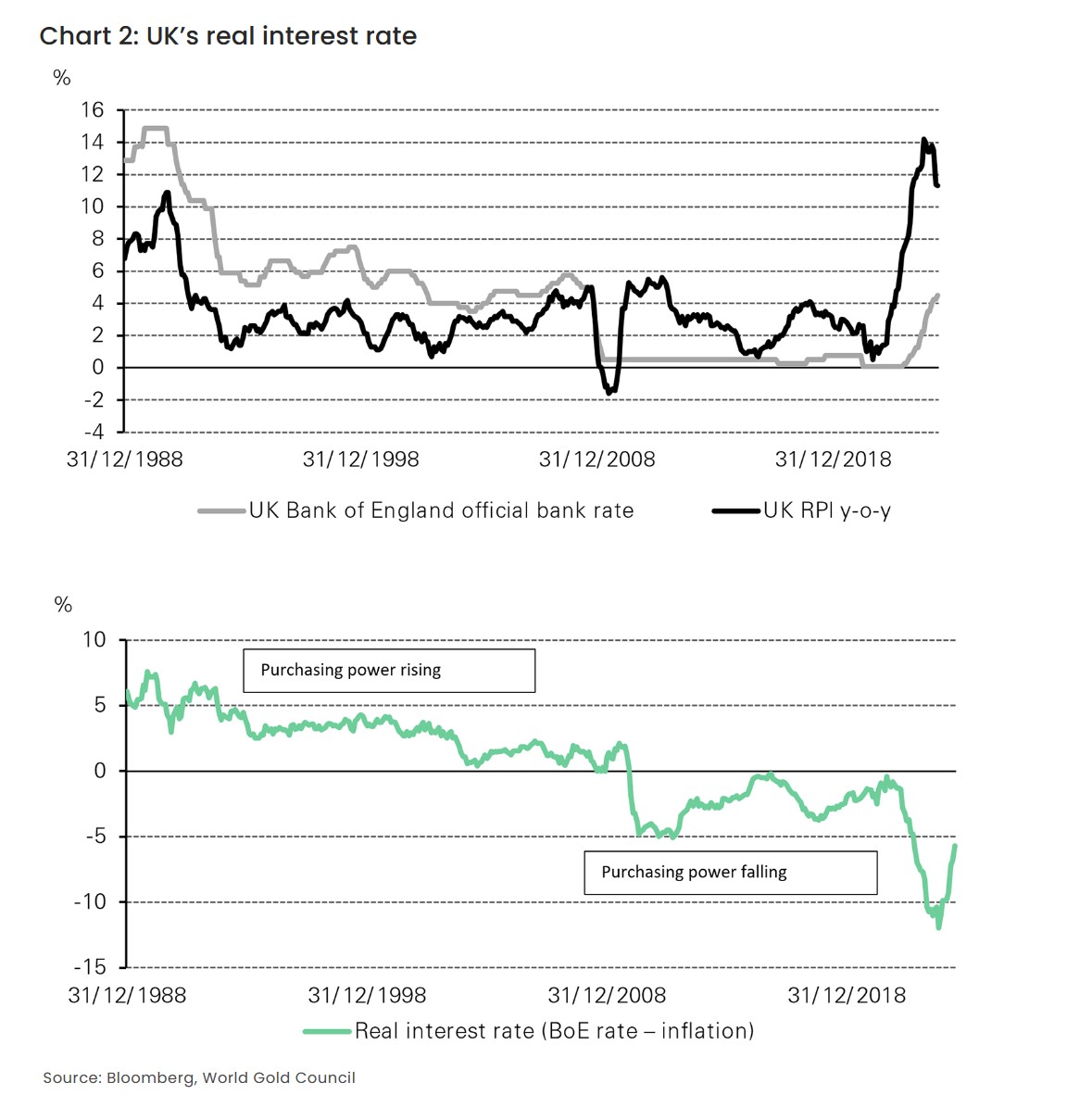

实际上,现金收益率具有引人注目的回报和较小的风险,加之全球资本市场仍受到经济力量的不利影响,近几个月投资者纷纷涌入现金。多年来,收益率不具吸引力,现在在防御性头寸上获得一些利息当然是受欢迎的变化。然而,这并不意味着今天长期持有现金是一个毫无疑问的好主意。为什么呢?因为现金收益率在实际上仍然不是正值(见图表2)。在20世纪80年代末、90年代以及全球金融危机前,高的现金利率与购买力的增长相关。然而在今天,情况已不再如此。

考虑到上述情况,德佩斯米尔表示,除战术性因素外,急于回到现金并不是一个显然的好主意。无法确定其购买力是否能够持续。因此,面对通胀前景,寻找能够实现正实际回报的长期投资方式仍然十分重要。

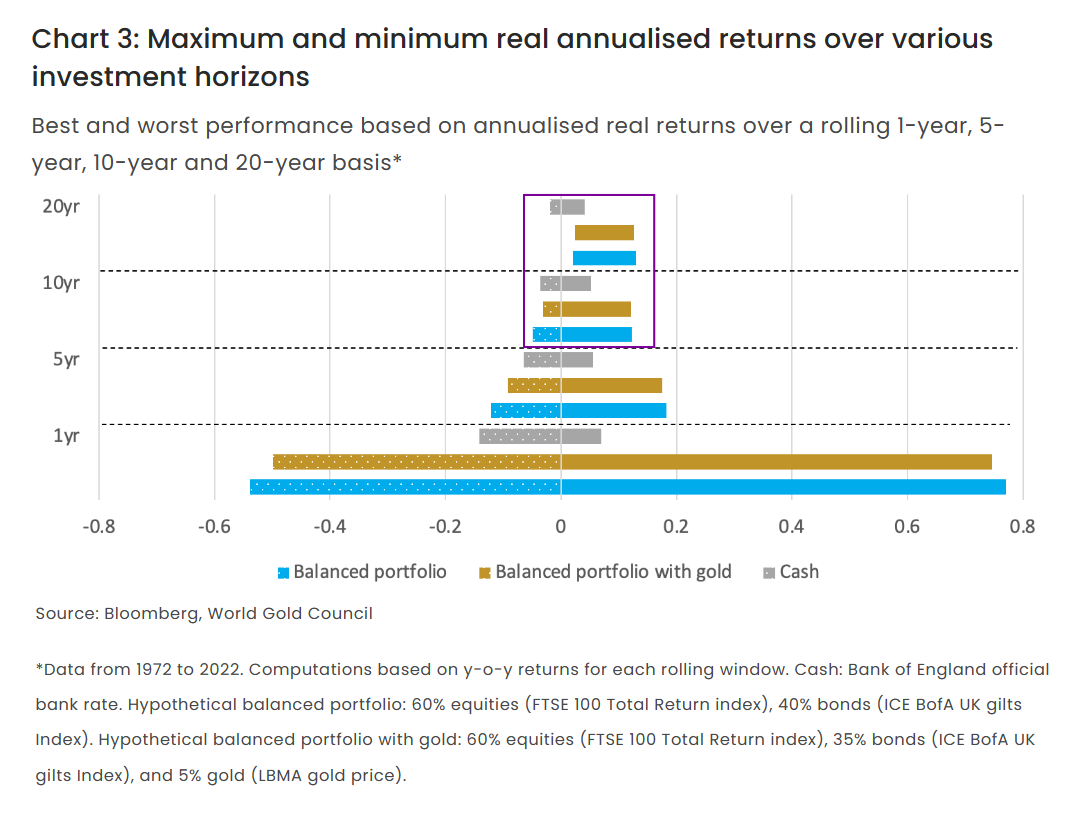

从资产配置的角度看,投资者应该关注股票、债券和黄金的更长期历史记录。此外,通过查找历史数据指导资产配置,可以增加时间跨度以提高实现正实际回报的确定性(见图表3)。

图表3展示了基于不同投资期限的年化实际回报的最佳和最差情况。随着投资期限的延长,结果范围变窄,即使是传统上被归类为风险较大的平衡组合也是如此。实际上,德佩斯米尔的分析显示,带有黄金的平衡组合的风险回报配置在五年后开始相对于现金(以及没有黄金的平衡组合)变得有吸引力。在1972年至2022年之间的任何单一滚动10年期间,带有黄金的平衡组合的最差实际回报都相对于现金和没有黄金的平衡组合要好。这表明了专注于长期投资、黄金的多元化和回报属性的优势。

如果将投资期限延长,带有和没有黄金的平衡组合在过去五十年中的任何单一20年期间都具有积极的实际回报。相比之下,现金则不具备这一特点,这突显了长期超配现金配置可能会带来机会成本。

总结起来,德佩斯米尔的分析显示,中长期内的良好投资结果来自于明智的战略决策。图表3强调了黄金在战略性长期投资中的关键作用,以及在多元化投资组合中与股票和债券一起的重要配置地位。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47