周评:太劲爆!穆迪突然对中国出手,非农“亮瞎眼” 日元疯涨、黄金天堂到地狱

FX168财经报社(香港)讯 12月4日-12月8日市场综述:本周市场惊现疯狂行情,黄金周初暴涨刷新历史高位,但迅速回落超100美元。在美国一系列数据显示劳动力市场降温迹象后,亮眼非农打破这一切。中国坏消息接二连三,穆迪下调主权评级展望冲击中国资产,周末的数据强化通缩担忧。另外,日本央行“飞出”黑天鹅,日元因提前退出负利率押注疯狂飙升。

市场表现来看,黄金本周巨震超100美元,最终结束三周连涨的趋势,美元则持续反弹结束三周连跌,原油价格七周连跌,创下2018年以来最长的周跌势。日元本周疯狂波动,周涨幅接近200点。

汇市:本周美元5个交易日中只有周四收跌,整体呈现震荡走高行情,自周初的103.20附近小幅走高,最高触及104.29水平,不过央行降息的预期抑制美指的上行空间,最终美元结束此前连续三周下跌的势头,本周以小涨0.77%做收。

(美元指数日图 来源:FX168)

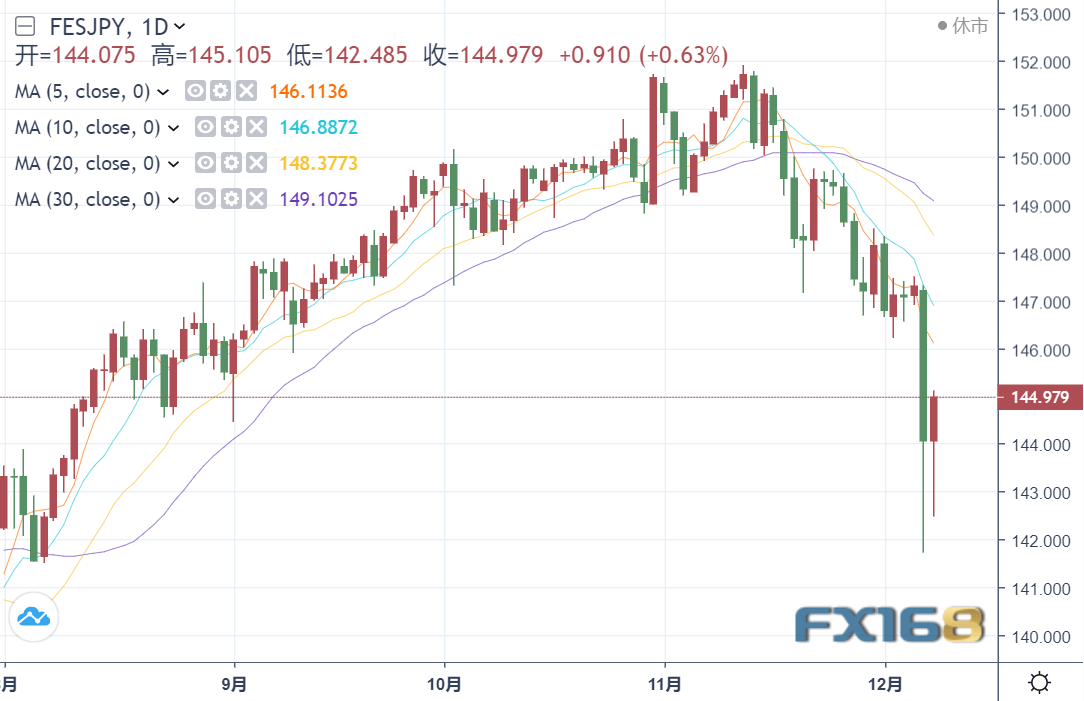

在美元震荡走高之际,欧元则走势相反,自周初1.0880附近震荡走低,仅有一个交易日收高,最终失守1.08关口,最低触及1.0723水平,周跌幅超过100点,达到1.11%,为连续第二周收跌,市场关注下周的欧洲央行决议。英镑本周走势与欧元类似,本周仅周四收涨,剩下几个交易日均震荡下行,从周初的1.2650附近持续走低,最终失守1.26水平,最低触及1.2502水平,为4周来首周收跌,周涨幅达到1.28%,或162点。美元/日元本周惊现暴涨行情,周四在日本央行官员的罕见鹰派发言后,日元狂飙超200点,兑美元一度触及141.615水平,为4个月来最高位,周五冲高回落最终收于144.89水平,本周涨幅达到1.28%,为连续第四周收高。

(美元/日元日图 来源:FX168)

大宗商品:黄金本周惊现暴动行情,周一在清淡的亚市持续飙升突破历史新高,一度触及2144.68美元,随后很快回落,当日收于2028美元,日内波动超过100美元,在这一虚假突破后,金价随后几日在2030附近震荡,周五在强劲非农的打压下一度逼近2000水平,最终本周跌超逾60美元,周跌幅超过3%,结束三周连涨的趋势。与此同时,现货白银本周走势惨淡,连续5个交易日下滑,从周初的25.90美元持续走低,周五更是跌破23美元,最低触及22.97水平,周跌幅达到惊人的9%,告别三周连涨的势头。

(现货黄金日图 来源:FX168)

原油市场本周遭到重挫。美国WTI原油期货收报71.23美元,本周累计回落3.83%,为连续第7周受压,创五年最长连跌。布伦特原油周五的反弹未能扳回跌幅,本周累计下滑4.51%,连续第七周收跌。

(布伦特原油日图 来源:FX168)

全球股市:本周美股三大股指小幅收高,本周累计,道指微升0.01%,标指反弹0.2%,纳指上扬0.7%。欧洲STOXX 600指数收涨0.74%,报472.26点,全周累计上涨1.30%。德国DAX 30指数再创收盘历史新高,全周累计上涨2.21%,连续第六周上涨。

债市方面,周五美国10年期基准国债收益率涨8.19个基点,报4.2314%,全周累计上涨3.78个基点。两年期美债收益率涨12.42个基点,报4.7188%,全周累涨18.25个基点。

当周要闻盘点:

非农“亮眼”炸翻市场

本周在非农报告出炉前,系列前瞻指标暗示美国劳动力市场降温,市场普遍预测非农将强化这一迹象,但这一剧本并未如期上演,11月非农新增人数不仅超出预期,而且失业率意外降至3.7%,时薪超预期。

2月8日周五,美国劳工统计局公布数据显示,美国11月非农就业人口增加19.9万人,高于普遍预期的18.5万人,远高于前值的15万人。需要注意的是,就业增速重新加速部分原因是好莱坞和汽车行业罢工工人回归。

医疗保健、休闲和酒店、政府招聘,以及汽车工人联合会罢工解决后制造业的回升,推动了11月的就业增长。其中,汽车业大罢工的工人重返工作岗位,令就业人数增加了3万人,好莱坞劳资纠纷的解决也使就业人数增加了1.7万人。政府就业增加方面,由州和地方政府为主。医疗保健领域的增长是由家庭护理需求推动的。其他行业类别的就业,则表现出温和增长或彻底下降,例如零售业。

与此同时,美国11月失业率为3.7%,低于预期值3.9%,也较10月的3.9%有所下滑。而失业工人人数实际上减少了21.5万人,降至630万人。

值得关注的工资方面,11月工资增幅小幅超预期,平均时薪环比增长0.4%,超出预期的0.3%,高于10月的0.2%,为年内最高增速。但同比增速放缓至4%,符合市场预期,较上月的4.1%放缓至4%。

数据出炉后,美国三大股指期货跌幅扩大,纳指期货跌0.83%,标普500指数期货跌0.50%,道指期货跌0.39%,但开盘后三大股指盘中均转涨。

美国10年期收益率显着反弹,最多升16个基点,报4.284%,对美联储利率敏感的2年期收益率攀升11个基点,至4.74%。掉期市场对美联储的减息预期稍为降温。

此前强势的贵金属走势逆转明显。周五,现货黄金盘中跌穿2000美元整数位心理关口,为11月27日以来首次,跌幅高达1.5%。COMEX白银期货日内跌幅达3%,报23.34美元/盎司。

美国11月非农数据公布后,互换合约显示市场下调对美联储2024年的降息预期,12月维持利率不变的概率略有上升。

人们普遍预计美联储官员在下周开会时将把借贷成本维持在二十年来的最高水平,并且预计未来12个月美联储至少合计降息125个基点。

美国署理劳工部长Julie Su接受彭博电视访问,称美国整体职位增长好过预期,实质工资亦上涨。Lombard Odier资产管理认为,就业数据给予美联储明年3月不减息理由。

而在此之前,美国系列的前瞻数据暗示劳动力市场开始出现裂缝。

美国劳工部5日公布的数据显示,今年10月美国职位空缺降至873万个,远低于市场预期,为2021年3月以来最低水平。数据显示,10月美国职位空缺环比减少61.7万个至873万个,降幅达到6.6%,这一数字远低于市场普遍预期的940万个,表明持续吃紧的劳动力市场可能正在缓和。

紧接着,12月6日,俗称“小非农”的ADP就业数据显示,美国11月ADP就业人数增加了10.3万人,而市场预期为13万人,连续第四个月不及预期。就业人数放缓的同时,薪资增速也进一步降温,11月份留职者工资较上年同期上涨5.6%,增速连续第14个月下降,降至2021年9月以来的最弱增长水平。

12月7日,美国劳工部公布,截至12月2日止一周的首次申领失业救济人数增加1000人,录得22万人,符合预期;截至11月25日止一周的持续申领失业救济人数减少6.4万人,为7月以来最大降幅,亦是9月后第二度下跌,人数降至186.1万人,少过预期的191万人,但数字或因正值感恩节假期而较为波动。

突发!穆迪下调中国评级展望

本周,穆迪突然下调中国主权评级展望,随后再调低中国八家主要银行评级展望,进一步反映市场对中国经济前景的担忧。穆迪这一举动令中国资产遭到猛烈抛售,加大了北京对抗市场空头的努力。

12月5日在中国内地股市收盘之后,穆迪将中国政府信用评级展望从稳定下调至负面,同时维持中国A1的评级,理由是经济增长放缓的预期以及房地产市场的风险。

此外,调低展望亦反映与结构性和持续较低的中期经济增长,以及房地产行业持续收缩的风险增加。穆迪维持A1评级反映中国有序管理转型的财政和机构资源、庞大的经济规模和潜在增长率有助减低影响。

穆迪预计中国2024年和2025年的GDP年增长率为4%,预计2026年至2030年经济平均增长3.8%。

继下调中国评级展望之后,穆迪星期三(12月6日)发布声明,受政府信用评级展望下调驱动,穆迪将中国三家政策性银行和五家大型国有商业银行的评级从“稳定”降至“负面”。

这些银行包括中国农业发展银行、国家开发银行、中国进出口银行、中国农业银行、中国银行、中国建设银行、中国工商银行和中国邮政储蓄银行。

穆迪也下调了包括阿里巴巴和腾讯在内的18家中国企业的评级展望,以及26个地方政府融资平台和四家国有企业的评级展望,并将所有30家企业列入“降级审查”名单。香港和澳门的评级展望同样被下调。

穆迪指出,政府对财务困难实体的支持可能变得更有选择性,这将增加国有企业和地方政府的长期风险。穆迪副总裁兼高级分析师戴维说,银行评级展望的变化还反映了中期经济增长持续放缓及房地产行业萎缩风险增加。

另据英国《金融时报》报道,穆迪对评级调整可能带来的影响也有所担忧。有员工透露,公司在公布评级前建议中国员工居家办公,并要求香港员工暂时不要前往大陆。穆迪拒绝对此置评。

继中国财政部对穆迪的决定表示“失望”后,中国外交部与国家发改委星期三也分别就中国宏观经济形势回应称,中国经济基本面没有改变,有信心有能力实现经济长期稳定发展。

穆迪调降中国主权信用评级展望之后,中国A股三大指数星期三集体低开,随后震荡分化,沪深300指数一度触及2019年2月以来的最低水平,收盘上涨0.16%,上证指数下跌0.11%。与此同时,恒生指数反弹,收盘上涨0.83%,科技股领涨。

“这是一场金融战争,”Water Wisdom Asset Management创始人兼首席信息官Yuan Yuwei表示。穆迪此举“将引发外资减持中国资产,也将推高中国的融资成本,可能导致资产质量恶化。”

美国经济研究所的经济学家Ryan Yonk说:“如果主权债务的保险成本继续上升,救助开始,中国股市和整体经济面临的压力可能会增加。”

荷兰国际集团(ING)亚太区研究主管Rob Carnell表示,中国已经使用了许多工具来提振需求,但效果有限,“因此让人们重拾对这个市场的信心将非常困难。

分析师警告称,最终,只有中国拿出一份可信的长期路线图,解决制约其增长潜力的结构性弱点,市场情绪才能持续企稳。

日本突然飞出“黑天鹅”

本周,日元惊现暴涨行情,连续第四周攀升,因为交易员猜测极端鸽派的日本央行正朝着收紧货币政策迈进。

日元达到自8月以来的最高水平,兑美元汇率从上月的近30年低点反弹,本周有望上涨1.28%,上周也上涨了类似的幅度。市场猜测日本央行将很快开始提高其零水平之下的基准利率。

在日本央行行长植田和男预测未来一年“更具挑战性”之后,日元周四上涨超过2%,交易员认为这是日本央行可能最早在明年1月结束负利率政策的信号。日本央行将于12月19日制定下一次货币政策。

植田和男周四发表上述言论的前一天,他的副手冰见野良三(Ryozo Himino)似乎正在为最终的正常化奠定基础,他指出,日本央行自2007年以来的首次加息可能不会像一些人担心的那样有害。

“这个方向并不令人意外,”道富银行东京分行经理Bart Wakabayashi表示,“但这一举措及其速度超出了我的预期。”

紧接着,日本内阁周五公布的修正后的数据显示,由于日本家庭缩减支出,截至9月份的三个月,日本国内生产总值(GDP)折合成年率较上一季度收缩2.9%。更新后的数据标志着自2020年春季以来的最大降幅,而初值数据为-2.1%,市场普遍估计收缩幅度略小。

单独的月度数据显示,当前季度的经济更加疲软,10月份家庭支出较上年同期下降2.5%,为连续第八个月下降。这个月名义工资增长1.5%,但仍然远远低于通胀,而通胀正给消费者支出带来压力。

综合来看,周五公布的数据使央行的考量复杂化,因为当局正在等待更多证据表明工资-价格正循环已经形成,然后才会退出持续了10多年的大规模刺激试验。

在周四日元飙升之前,彭博社调查的几乎所有经济学家都预计,日本央行在12月19日的下次会议结束时不会改变政策。三分之二的受访者认为,日本央行将在明年初取消负利率。4月被认为是最有可能的时机,1月有可能更早采取行动。

“这可能是一个暂时的市场现象,”日本央行前官员Hideo Hayakawa周五接受采访时说,“植田正在寻找证据。特意选择落后直到现在这一步,现在没有必要急于求成。”

Hayakawa表示,日本央行可能要等到明年4月才会结束负利率。他是少数几位正确预测植田和男7月意外调整收益率曲线控制的经济学家之一。

黄金暴涨刷新历史高位 虚假突破?

本周,黄金经历了惊魂暴涨暴跌行情,在周一清淡的亚市开盘后,对美联储降息的押注促使金价持续走高,一度突破2100美元,刷新历史高位至2,135.40美元,随后迅速回落回吐所有涨幅。

金价周一攀升至2,135.40美元的纪录高位,因对美联储降息的押注增加,但在同一交易日下跌逾100美元,因货币政策放松时机的不确定性。

City Index资深分析师Simpson说:“黄金可能需要一组特别疲弱的数据才能从现在开始强劲上涨,因为许多看涨手指可能在黄金虚假突破至创纪录高位时受伤。”

在美联储12月12日至13日的会议之前,美联储官员处于噤声期,会议的一个关键焦点将是他们对2024年利率水平的最新预测。

澳新银行(ANZ)分析师预测,美联储开始降息的条件将在2024年中期左右出现,但警告称,在向低增长和低通胀过渡期间,美联储主席杰罗姆·鲍威尔(Jerome Powell)将需要维持鹰派的指引。

路透对外汇策略师的调查显示,普遍预期的2024年降息将导致美元明年放松对其他十国集团货币的控制,令美元前景黯淡。

盛宝银行大宗商品策略主管Ole Hansen表示:“从技术上讲,黄金还有很多工作要做,才能弥补所造成的损害。”

Hansen 表示,除了超买势头外,黄金市场在2024年可能降息方面已经走得太远,这可能会在短期内将金价维持在2,050美元以下。

Blue Line Futures首席市场策略师Phillip Streible表示,他预计黄金将面临一些下行压力。他补充说,在周五的就业报告发布后,美联储主席鲍威尔不太可能改变其鹰派立场,尽管预计央行将维持利率不变。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56