风暴继续!本周迎“财报季大考” 美债市场将打响“关键战役”

FX168财经报社(欧洲)讯 本周金融化市场仍可能跌宕依旧。因为不仅美股财报季将迎来首个高峰,即“七巨头”中的特斯拉(Tesla)、Meta、微软(Microsoft)、谷歌母公司Alphabet将先后公布2024年的第一份财报,美债市场均迎来关键大考。

美股大崩盘!

上周,美国股市创下了自硅谷银行倒闭以来的最大跌幅,几乎令所有华尔街交易员惊出了一身冷汗,“七巨头”的单日市值蒸发规模创下了新纪录。

然而,对于暴跌的原因,市场上众说纷纭。有人将其归咎于财报季到来前的调仓,也有人将之甩锅给了美联储降息预期消退下,美债收益率的飙升。

《彭博社》称,在近期美国股市低迷时期,投资者似乎更青睐价值型股票,而非成长型股票。

上周,标准普尔500指数下挫3%,然而,与去年的银行业危机相比,这次股市暴跌的首当其冲的却是超微电脑、特斯拉(Tesla)和英伟达(Nvidia)等科技巨头,这暗示着从成长型股票到价值型股票的轮动。

随着交易员重新调整,注意力将转向即将发布的美国大型科技公司和欧洲银行的收益。

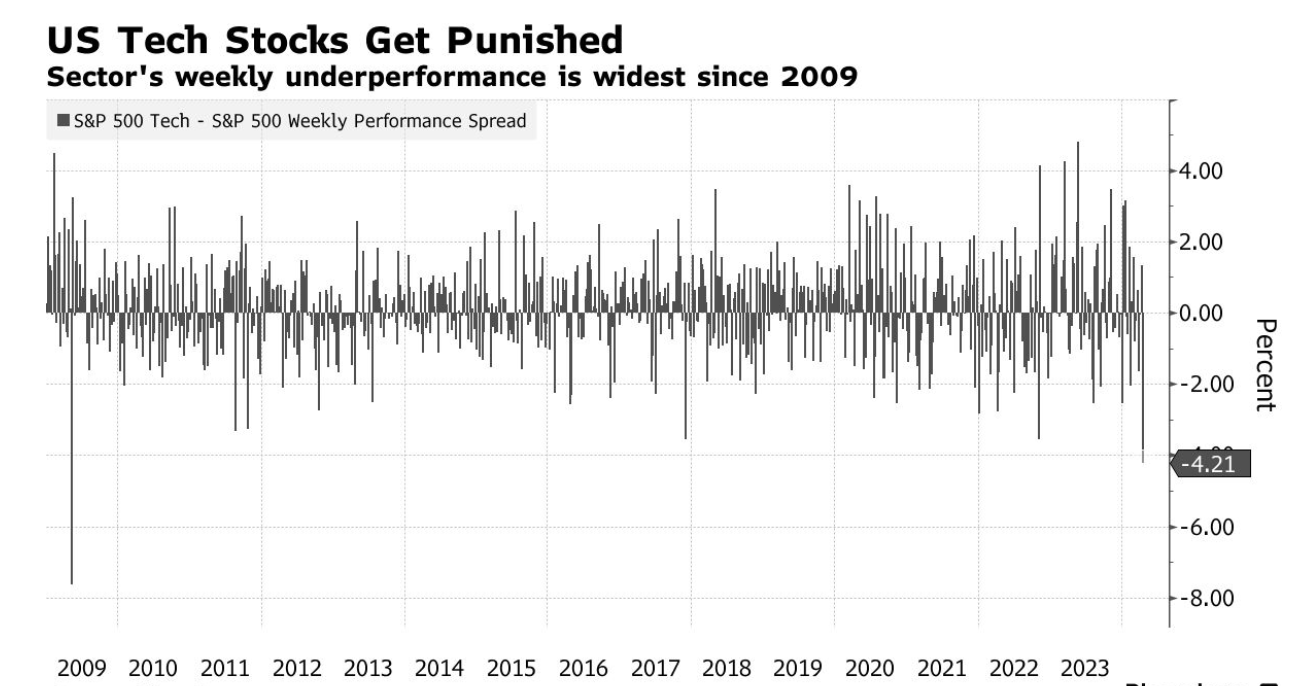

上周抛售潮使得科技股的表现落后于标准普尔500指数,差距已达到2009年以来的最大差距。

(来源:彭博社)

金融股在本周最后三个交易日上涨,使其相对大盘的相对强势达到自#银行业危机#以来的最高水平。

(来源:彭博社)

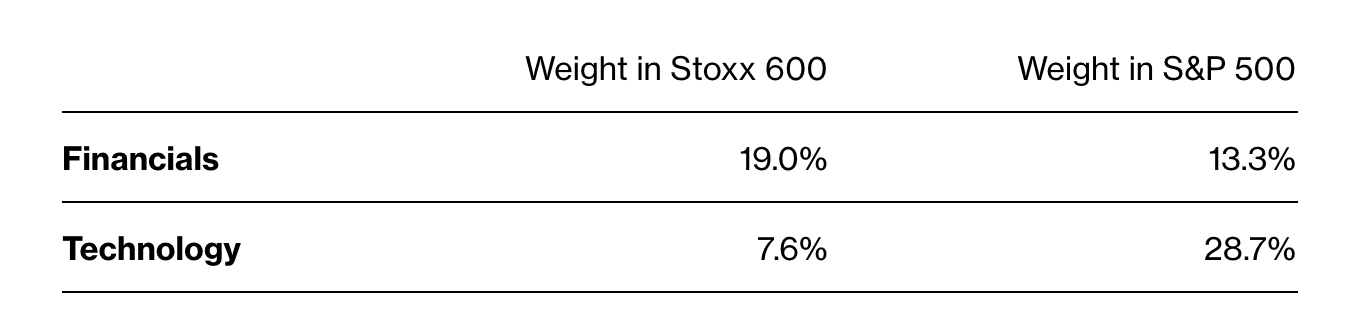

轮换的早期迹象有利于欧洲金融公司的比重增加,以及对科技公司的依赖减少:这种成分上的差异,体现在动量读数中。

标准普尔500指数已连续六天下跌,使得相对强弱指数接近超卖区域。相比之下,泛欧斯托克600指数在过去六天中,有四天是上涨的,而且势头正在转向走高。

(来源:彭博社)

除特斯拉外,#科技#“七巨头”报告盈利的增长预期很高。

(来源:彭博社)

与此同时,欧洲银行也将发布财报。其中巴克莱银行(Barclays Plc)、德意志银行(Deutsche Bank AG)和法国巴黎银行(BNP Paribas SA)成为众人瞩目的焦点。

与美国同行相比,该行业的市净率长期以来一直被低估。

(来源:彭博社)

另一方面,随着美国国债很可能在本月创下今年以来最差的表现,大量的标售活动也正迫在眉睫,这将是对收益率在达到2024年最高水平后是否已经见顶的重大考验。

即便抛开#中东局势#紧张这一不确定因素,摆在债市投资者面前的也将是无比棘手的一周。

美国债市本周将迎来总计1830亿美元的2年期、5年期和7年期债券美债标售。其中前两个期限的标售规模将达到创纪录的水平。

随后,美联储最青睐的通胀指标,即3月份PCE物价指数也将于周五出炉,或进一步影响业内对美联储利率路径的判断。

随着本月有迹象表明美国经济仍在持续复苏,美债收益率已随之一路飙升,这也导致越来越多的市场交易员对年内美联储是否能降息产生了怀疑。

在美联储主席杰罗姆·鲍威尔上周发出美联储不急于放宽政策的信号后,最近一轮国债大跌在上周已一度将两年期国债收益率推高至5%以上。#美联储政策转向#

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33