美国商业地产濒临崩溃!巴克莱、高盛和穆迪警告:高利率加剧清算潮 地区性银行受冲击

FX168财经报社(香港)讯 根据彭博社最新Markets Live Pulse调查显示,美国写字楼价格将暴跌,市场预计商业房地产价格将持续下降,直到2024年下半年或更长时间。巴克莱、高盛和穆迪等知名金融机构纷纷发出警告称,高利率加剧清算潮。截至2022年,地区性银行持有约30%的写字楼债务,商业房地产即将崩溃意味着,这些银行的资金减少,放贷能力下降。

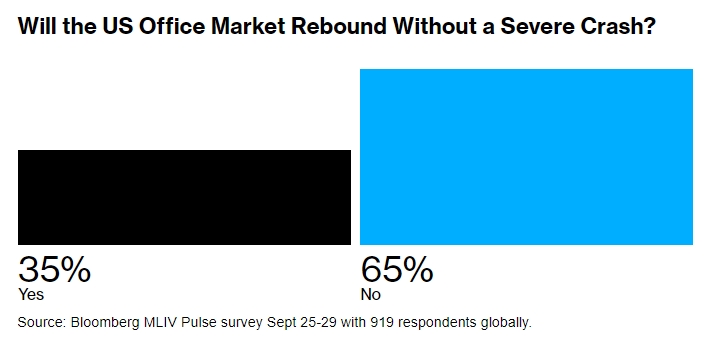

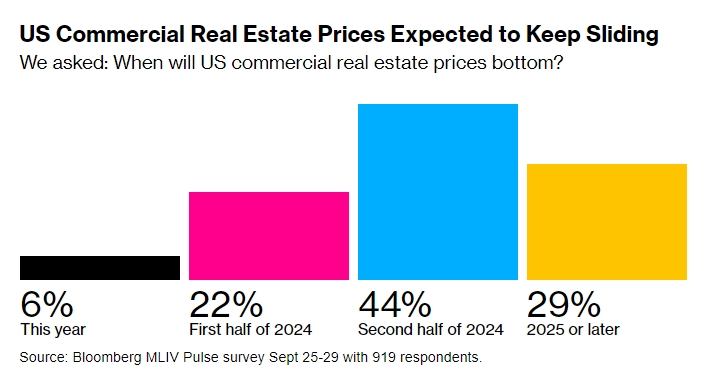

彭博社调查的919名受访者中,约有2/3认为,美国写字楼市场只有在严重崩溃后才会反弹。绝大多数人表示,美国商业房地产价格要到2024年下半年或更晚才会触底。

(来源:Bloomberg)

根据摩根士丹利的数据,这对于1.5万亿美元的商业房地产债务来说是个坏消息,这些债务将于2025年底前到期。对其进行再融资并不容易,尤其是大约25%的商业地产是办公楼,Green Street商业地产价格指数已较2022年3月的峰值下跌16%。

商业地产价值受到美联储激进的紧缩政策的沉重打击,这提高了拥有房产的关键成本,即融资费用。但现在寻求摆脱风险的贷款人几乎找不到合适的选择,因为没有多少买家相信市场已接近底部。

(来源:Bloomberg)

巴克莱银行分析师Lea Overby表示:“没有人愿意以巨额亏损出售,这些房产不需要长期出售,这意味着持有人可能会尽可能推迟出售。”

高盛集团3月份的报告显示,地区性银行面临的压力更加雪上加霜,截至2022年,地区性银行持有约30%的写字楼债务。截至2019年12月,小型银行的存款减少近2%。这意味着银行的资金减少,放贷能力下降。

高利率带来的痛苦可能需要数年时间才能传导至美国商业房地产的所有者身上,摩根士丹利对这些商业房地产的估值总计达11万亿美元。举例而言,办公楼的投资者通常拥有长期固定利率融资,他们的租户也可以享受长期租赁。

穆迪投资者服务公司(Moody's Investors Service)在3月份发布的研究显示,目前已实施的租赁需要到2027年才能结转至较低的收入预期。如果目前的趋势持续下去,那么到那时的收入将比现在低10%。

巴克莱银行的Overby表示:“当利率发生变化时,美国房地产的清算往往会很缓慢。而写字楼部门深感苦恼,这需要很长时间才能解决。”

即使美国商业房地产出现严重且长期的低迷,包括办公楼部门的巨额贷款损失,她也不担心这会威胁到整体市场的稳定。她表示,房地产行业规模庞大,但债务分散在足够广泛的投资者中,足以吸收损失。

除了高利率之外,写字楼还面临着租户减少或搬出的问题,这一趋势在美国尤为强烈,与欧洲或亚洲相比,美国的写字楼员工更不愿意入住,重返办公室的一些阻力可能归因于通勤的痛苦。

超过40%的MLIV Pulse受访者表示,如果有更好的公共交通选择,他们会更频繁地来办公室。约20%的受访者表示,他们在疫情期间搬到了离办公室更远的地方,只有3%的人后悔逃离办公室。

近1/3的人表示,他们的通勤时间比新冠疫情之前更长,可能是因为他们搬家了,或者是因为大流行时期交通服务的削减。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47