高度依赖电商,线下渠道短板明显,三只松鼠杀入量贩零食赛道求破局

起源于电商的三只松鼠(300783.SZ),在流量红利时期,一度坐上休闲食品企业的头把交椅。随着线上渠道流量进一步去中心化,流量红利逐渐减弱,三只松鼠在2020年至2023年陷入业绩低谷期,营收规模跌出百亿阵营。而2024年前三季度,三只松鼠业绩回暖,营收超去年全年水平,归母净利润实现翻番。

在此节点上,三只松鼠又有了新的业务布局。一周前,三只松鼠连发三份公告官宣其在零售端、供应链端、子品牌端的投资布局。其中最引人关注的莫过于收购量贩零食品牌湖南爱零食科技有限公司(以下简称“爱零食”)的控制权,这也被认为是三只松鼠正式切入量贩零食的信号。爱零食创始人宣称,此次牵手,意在与行业龙头“三分天下”。

证券之星注意到,目前线下渠道仍是中国休闲食品销售的主要渠道。从收入构成来看,线下则是三只松鼠的短板,此次收购意在补齐线下渠道短板。不过,目前量贩零食江湖形成“两超多强”竞争格局,头部玩家供应链和品牌优势对中小玩家形成碾压。对于“赶晚集”的三只松鼠而言,机会窗口也在缩小。

“牵手”爱零食入局量贩零食

根据公告,三只松鼠全资子公司安徽一件事创业投资有限公司计划以不超过3.6亿元的投资,收购爱零食、未来已来(天津)科技发展有限责任公司司(以下简称 “爱折扣”)和安徽致养食品有限公司(以下简称“致养食品”)的控制权或相关业务及资产。具体而言,计划收购爱零食控制权的投资上限为2亿元,收购爱折扣的上限为0.6亿元以及收购致养食品的上限为1亿元。

据公开资料,爱零食于2020年在湖南长沙成立,2023年8月,爱零食收购了成都连锁零食“恐龙和泰迪”,次月,其又全资收购贵州连锁零食“胡卫红零食”,同年10月,其控股陕西连锁零食品牌“零食泡泡”。截至目前在全国有超过1800家门店,行业排名第五。“爱折扣”是一家定位于折扣超市的品牌,成立于2020年,除了零食、饮品外,还经营日化、玩具、生鲜水果等,截至目前全国门店近百家;致养食品成立于2014年,是一家核桃基地建设、核桃蛋白饮料销售的现代企业集团。

收购爱零食是三只松鼠最大的一笔投资,此举被认为是向外界透露出正式进军量贩零食行业的信号。

在行业人士看来,当下,量贩零食赛道大火,随着零食很忙、赵一鸣、零食有鸣等零食量贩品牌兴起壮大,三只松鼠也想从中分一杯羹。

三只松鼠直言,近年来以量贩零食、社区折扣超市等为代表的线下零售业态快速崛起以及新渠道催生了新品类的繁荣。其希望与爱零食、爱折扣、致养食品达成深度合作,借助自身品牌、供应链、管理赋能共同拓展线下市场及进入乳饮饮料新赛道。

在三只松鼠创始人章燎原的个人视频号中,他谈及与爱零食合作,其表示,“爱零食”将成为三只松鼠事业合伙人,共同促进量贩零食行业的健康发展。

爱零食创始人发布视频称,“爱零食和三只松鼠牵手只有一个共同的目标,三足鼎立,三分天下,引领行业。”

证券之星注意到,除布局量贩零食等业务,三只松鼠还拟合计投资不超过2亿元,进一步完善华东零食产业园(芜湖)、北区供应链集约基地(天津)、西南供应链集约基地(简阳)等的建设。其中,华东零食产业园整体规划建设七大工厂、共计17条产线,目前已全资成立安徽一号蛋食品有限公司,并联合供应商共同投资并控股安徽松鼠农动食品有限公司、安徽松鼠金麦食品有限公司等。子品牌方面,三只松鼠结合“小鹿蓝蓝”子品牌成功孵化经验,拟通过增资、借款等方式向子公司合计投资不超过1亿元,加大投资孵化超大腕、蜻蜓教练、东方颜究生、巧可果等新子品牌。

补足线下短板

行业人士认为,布局量贩零食背后,三只松鼠有其成长焦虑。

章燎源曾先后工作于海螺集团及安徽詹氏食品有限公司,在食品行业拥有近十年的从业经历,并曾有多年职业经理人经验。2012年,章燎源紧紧抓住电商行业发展契机,在芜湖创建安徽三只松鼠电子商务有限公司,通过第三方B2C平台进行坚果在线销售,借助互联网渠道创建全国性的坚果品牌。2019年在A股发行上市。

三只松鼠起源于电商,也收割过一波电商红利。2019年三只松鼠收入规模破百亿元,当年97%的收入来自为第三方电商平台。随着线上渠道流量进一步去中心化,2020年短视频平台、生活分享平台、直播平台的兴起带来流量的重新分配,三只松鼠遭遇增长瓶颈。

为了实现“线上线下双腿”走路,2019年三只松鼠董事长章燎原便喊出”万店计划”,即5年内开1万家线下门店。截至今年上半年,三只松鼠国民零食店开设209家,原有店型仅剩下116家。当期,国民零食店营业收入1.75亿元;原有店型合计营业收入0.55亿元。

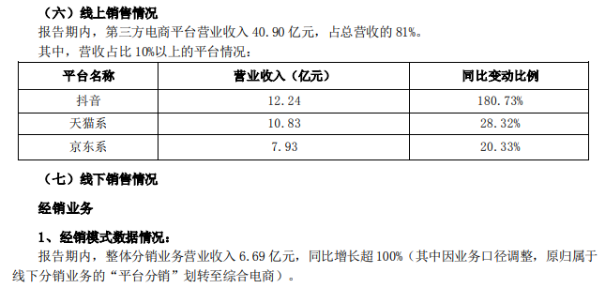

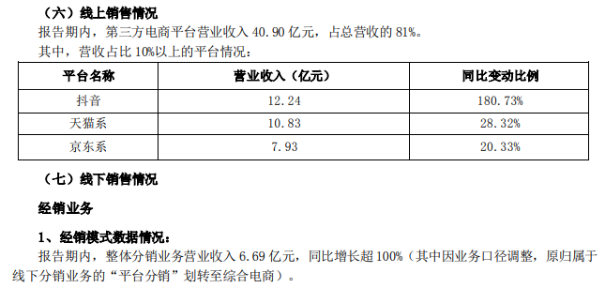

目标落空,章燎原又在今年5月提出,未来3年三只松鼠营收超200亿的发展目标,其中线下分销规模要从20亿向100亿发展,而线下分销便包括量贩系统等。财报数据显示,2024年上半年三只松鼠实现营收50.75亿元,其中,来自第三方电商平台的收入为40.9亿元,占比81%。

根据欧睿国际2023年数据测算,线下渠道占据休闲食品流通份额的82.6%,仍是中国休闲食品销售的主要渠道。可见,布局线下,是三只松鼠破局的关键。

需要注意的是,尽管量贩零食是当前较为火热的一个赛道,但所面临的行业压力并不小。证券之星注意到,当前量贩零食“两超”格局确定。据官网数据,鸣鸣很忙旗下赵一鸣零食现有门店数7300+家,零食很忙现有门店6500+家,集团早已突破万店规模;2024年7月,万辰零食零售板块全国门店数量7000+家;目前零食有鸣(包括零食有鸣和零食有鸣批发超市)门店超3500家。

国泰君安研报指出,量贩零食已经进入下半场,行业竞争关键逐步从抢占店铺点位、跑马圈地式快速扩张转向管理能力和运营效率的提升。进入下半场后,一方面门店扩张速度可能放缓,另一方面若是行业竞争加剧,将会对公司和加盟商盈利造成负面影响。这对于“赶晚集”的三只松鼠而言,处境略显被动。

业绩回暖难挡股东减持

乘着电商红利,三只松鼠在2019年成为零食行业首个年收入过百亿的公司。随后陷入长达四年的低谷,营收净利下滑。

2020-2023年,三只松鼠实现的营业收入分别约97.94亿元、97.7亿元、72.93亿元、71.15亿元,对应的归母净利润分别为3.01亿元、4.11亿元、1.29亿元、2.2亿元。

“高端性价比”战略下,三只松鼠的业绩在2024年回暖。今年前三季度,三种松鼠实现营收71.69亿元,同比增长56.46%,超去年全年收入;归母净利润3.41亿元,同比翻了一番。

证券之星注意到,这一业绩基于此前基数较低,尤其是归母净利润未恢复至2021年同期水平。

另外,三只松鼠今年Q1、Q2、Q3的营收分别为36.46亿元、14.29亿元、20.95亿元,同比增速91.83%、43.93%、24.03%,增速逐渐放缓。

尽管业绩回暖,但却难以阻挡股东减持的步伐。三季报显示,截至2024年9月30日,LT GROWTH INVESTMENT IX (HK) LIMITED持有公司股份数量为2004.99万股,持股比例4.99998%;NICE GROWTH LIMITED持有公司股份数量为2003.64万股,持股比例4.996608%,二者均不再是公司持股5%以上股东。

上述两家公司,前者属于今日资本旗下,后者属于IDG资本旗下,自2020年三只松鼠股票解禁以来,已经数次减持。

分析指出,专业投资机构是通过投资获得收益,同时也要求提高资本的周转率,所以专业投资机构减持是必然发生的结果,但一定程度上也会削弱其他投资者长期持有的信心及股价的支撑基础。

诚然,上市之初,三只松鼠狂拉十个涨停板的盛况还历历在目,最高点曾达到91.59元/股,巅峰时期的市值达360亿元。时至今日,三只松鼠的最新股价28.43元/股,总市值114亿元。(本文首发证券之星,作者|刘凤茹)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47