宏观事件点评:央行表态稳汇率,四季度贬值压力可控

来源:申银万国期货宏观金融研究

摘要

人民币跌破关键心理点位。近期美元指数单边上行趋势明显,9月28日一度突破114的历史高点。今年迄今已上涨约20%,亚太地区大多数货币对美元的汇率则触及多年低点。

美元超预期强势是主要因素。人民币近期贬值主要受美元指数单边上行影响,相较于其他货币人民币相对抗跌,三大汇率指数小幅微跌但基本维持在100以上。近期商业银行远期代客结售汇顺差维持扩大,但外需回落拖累三季度出口成为近期贬值的导火索。

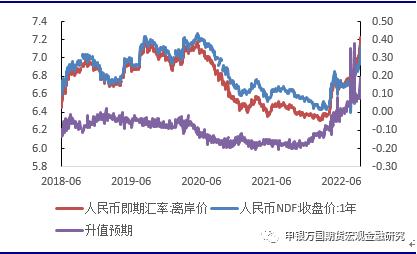

人民币NDF显示贬值超调较大。由于目前人民币可兑换程度不高,故一般认为NDF能够较为客观地反映未来3个月左右的汇率波动预期。从近期NDF和离岸人民币差价来看,目前贬值没有长期性,离岸-NDF价差达到1000bp的近年次高点。9月28日NDF价格收于7.124,预计将在7.2以内维持一段时间。

外汇自律机制会议罕见召开。2022年9月27日,全国外汇市场自律机制电视会议召开。会议分析了近期外汇市场运行情况,部署加强自律管理有关工作。会议指出,今年以来人民币汇率在合理均衡水平上保持基本稳定。CFETS人民币汇率指数较2021年末基本持平。

央行警告不要赌单边市。会议强调,外汇市场事关重大,保持稳定是第一要义。人民币汇率保持基本稳定拥有坚实基础。必须认识到,汇率的点位是测不准的,双向浮动是常态,不要赌人民币汇率单边升值或贬值,久赌必输。

四季度贬值压力整体可控。一是由于美元指数继续上行空间有限;二是中国国际收支仍能保持整体平衡,为人民币汇率提供基本面支撑;三是季节性购汇压力减轻。同时央行政策工具依旧较多,参考2018年经验一个月后将会企稳。

正文

01

人民币跌破心理点位

人民币跌破关键心理点位。近期美元指数单边上行趋势明显,9月28日一度突破114的历史高点。今年迄今已上涨约20%,亚太地区大多数货币对美元的汇率则触及多年低点。非美货币集体下挫,其中英镑兑美元一度跌破1.07,创下35年以来新低。9月28日离岸和在岸人民币双双跌破7.2 ,离岸收于7.2576,在岸人民币收于7.2458,创下金融危机以来新低。

美元超预期强势是主要因素。人民币近期贬值主要受美元指数单边上行影响,相较于其他货币人民币相对抗跌,三大汇率指数小幅微跌但基本维持在100以上。近期商业银行远期代客结售汇顺差维持扩大,但外需回落拖累三季度出口成为近期贬值的导火索。昨日外汇市场自律机制会议喊话空头后29日早盘人民币收复7.2失地。目前衡量离岸市场贬值预期的人民币NDF价格贬值幅度相对可控,9月28日收于7.12,与离岸即期汇率之差超过1000点,近期贬值属于超调。目前央行仍有逆周期因子、离岸央票、全口径跨境融资系数调整等工具,预计后续汇率将维持在7.1-7.2之间震荡。

图1:汇率指数反映贬值超出基本面因素

资料来源:Wind,申万期货研究所

人民币NDF显示贬值超调较大。NDF是无本金交易远期,是一种在离岸市场交易的外汇衍生品种,严格来说并不属于货币范畴,但标的物是远期外汇合约,人民币NDF市场的主要参与者是欧美等地的大银行和投资机构,他们的客户主要是在中国有大量人民币收入的跨国公司,也包括总部设在香港的中国内地企业,由于目前人民币可兑换程度不高,故一般认为NDF能够较为客观地反映未来3个月左右的汇率波动预期。

人民币NDF交易从1996年左右开始出现,新加坡和香港人民币NDF市场是亚洲最主要的离岸人民币远期交易市场,该市场的行情反映了国际社会对于人民币汇率变化的预期。正常情况下NDF价格和即期汇率价差维持在一定区间,用来反映目前外汇兑换等成本,当NDF大幅上升或下降时,即期汇率市场通常起到跟随作用。尽管人民币汇率受到政策端的一定影响,但随着逆周期因子的逐渐淡出,一般可以根据NDF趋势变化来判断人民币未来波动趋势,尤其是2022年以来NDF和离岸价差愈发收敛。从近期NDF和离岸人民币差价来看,目前贬值没有长期性,离岸-NDF价差达到1000bp的近年次高点。9月28日NDF价格收于7.124,预计将在7.2以内维持一段时间。

图2:离岸-NDF价差反映升值预期积累

资料来源:Wind,申万期货研究所

02

外汇市场自律机制会议稳定预期

外汇自律机制会议罕见召开。2022年9月27日,全国外汇市场自律机制电视会议召开。会议分析了近期外汇市场运行情况,部署加强自律管理有关工作。会议指出,今年以来人民币汇率在合理均衡水平上保持基本稳定。CFETS人民币汇率指数较2021年末基本持平。人民币对美元汇率有所贬值,但贬值幅度仅为同期美元升值幅度的一半;人民币对欧元、英镑、日元明显升值,是目前世界上少数强势货币之一。

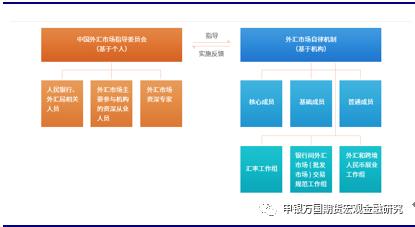

自律机制旨在稳定市场秩序。外汇市场自律机制于2016年6月24日成立,是由外汇及相关市场参与者组成的市场自律和协调机制,在符合国家有关汇率政策和外汇管理规定的前提下,对人民币汇率中间价报价行为、银行间外汇市场交易行为和银行柜台外汇及跨境人民币展业行为进行自律管理,维护市场正当竞争秩序,促进外汇市场有序运作和健康发展。同时在央行和外汇局的指导下,中国外汇交易中心于2016年6月牵头成立了外汇市场自律机制,并在2017年4月成立了中国外汇市场指导委员会(CFXC)。外汇市场自律机制是由外汇及相关市场参与者组成的市场自律和协调机制,是市场参与者行使自律权利的平台。外汇市场指导委员会则借鉴国际经验,由人民银行、外汇局、金融机构、中介机构的代表和外汇市场专家等以个人名义共同组成,负责从外汇市场改革、发展和规范等宏观总体的视角对自律机制业务统筹指导。

主要成员为大型商业银行。官方信息显示全国外汇自律机制成员分为核心成员、基础成员和普通成员三层。核心成员是指在外汇及相关市场上系统重要性程度高、市场影响力大、业务流程规范、内控机制完善、综合实力比较显著的成员机构。基础成员是指银行间外汇市场交易或柜台外汇及跨境人民币业务具有一定市场影响力、业务流程规范、内控机制完善的成员机构。普通成员是指除核心成员、基础成员外的其他全国自律机制成员。

图3:外汇市场自律机制架构

央行警告不要赌单边市。会议强调,外汇市场事关重大,保持稳定是第一要义。人民币汇率保持基本稳定拥有坚实基础。相较于许多经济体面临滞胀风险,我国经济总体延续恢复发展态势,物价水平基本稳定,贸易顺差有望保持高位,随着宏观政策效应显现,经济基本盘将更加扎实。必须认识到,汇率的点位是测不准的,双向浮动是常态,不要赌人民币汇率单边升值或贬值,久赌必输。

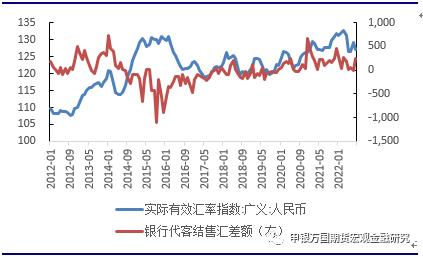

自律机制会议代表市场出现非理性投机交易。自2016年成立以来,外汇市场自律机制总共召开过八次工作会议和两次电视电话会议,召开日期没有固定规律。其中上一次电视电话会议于去年2月26日召开,目的在于引导企业进行“风险中性”理念及开展自律评估工作。当时人民币升值预期加强,很多企业在远期市场上大量做多,召开会议目的熨平当时过度升值预期。而此次召开时间正值美联储大幅加息导致人民币兑美元贬值幅度超过预期心理点位。贬值幅度更是超过了代表衡量经常账户顺差变化的实际有效汇率,反映出市场上存在非理性投机交易。

会议后人民币应声反弹。受央行喊话市场影响,9月28日午盘在岸、离岸人民币短线上扬200个基点。目前在岸人民币一度收复7.2的失地,离岸人民币也一改前一日贬值趋势。从历史上央行干预单边市结果来看,外汇储备充足的前提下市场“羊群效应”会逐渐削弱,非理性投机盘大概率难以取胜。

03

四季度贬值压力整体可控

2018年央行救市效果较好。今年以来,我国宏观政策加大逆周期和跨周期调节力度,人民币汇率以市场供求为基础双向浮动,弹性增强,市场预期平稳,跨境资本流动有序,外汇市场运行保持稳定,市场供求基本平衡。9月5日央行宣布自15日开始下调外汇市场存款准备金,9月28日上调了远期结售汇业务风险准备金至20%。基于5%的在岸美元融资成本,20%的外汇风险准备金率可能使得在岸企业购汇成本增加1%,这可能打击部分羊群效应,但未来人民币的走势取决于中国经济复苏动能和美元指数。类比2018年8月央行引入了相似的政策并启用了逆周期因子,随后汇率在10月初开始企稳上行。

图4:实际有效汇率指数维持稳定

资料来源:CME,申万期货研究所

后续政策工具箱相对充足。如果四季度依旧出现人民币汇率脱离美元指数走势的异常波动,央行除下调外汇存款准备金率、上调外汇风险准备金率外,还可采取重启逆周期因子、加大离岸市场央票发行规模、外汇资本管制部分收敛、强化跨境资金流动性管理等措施。

四季度贬值压力整体可控。诚然由于三季度以来出口增速下行,较弱的人民币汇率有助于缓解经常账户顺差收缩压力。但预计四季度贬值压力整体可控。一是由于美元指数继续上行空间有限;二是中国国际收支仍能保持整体平衡,为人民币汇率提供基本面支撑;三是季节性购汇压力减轻。主要由于海外财年划分因素,三季度涉外企业面临企业分红以及海外采购需求季节性上升压力较大,四季度大概率会回归中性。同时目前近期商业银行远期代客结售汇顺差维持扩大,贬值预期料在四季度收敛。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47