ETF复盘日报|多空激战,沪指顽强收红!光伏利好引爆,双创龙头ETF(588330)大涨1.67%!地产再起攻势

最近,盘面热点轮动加快,今日(5月22日),新能源、地产等板块强势上攻,食品饮料、家电等消费品领域表现不振,各板块多空大战激烈,沪指在涨跌间不断变换,收涨0.02%。

热点消息方面,近日,中国光伏行业协会在北京召开了“光伏行业高质量发展座谈会”,会议中提出,鼓励行业兼并重组,畅通市场退出机制,并将加强对于低于成本价格销售恶性竞争的打击力度。

万联证券认为,整个光伏产业链已经到了比拼成本、技术、现金流等竞争力的阶段,成本高企和技术落后的产能将加速出清,随着相关政策的落地和市场需求恢复,行业将逐步回到健康发展轨道。

光伏、新能源相关板块应声大涨,热门产品方面,绿色能源ETF(562010)场内价格收涨3.01%、新材料ETF(516360)场内价格收涨2.27%、双创龙头ETF(588330)场内价格收涨1.67%、智能电动车ETF(516380)场内价格收涨1.09%。

地产方面,“517”新政后各地楼市热度持续提升,5月21日,武汉、长沙、合肥等二线城市迅速落地“517”新政,助力楼市企稳修复。地产板块今日再迎上涨,地产ETF(159707)早盘场内价格摸高5%,午后有所回落,收涨0.76%,日线二连阳。

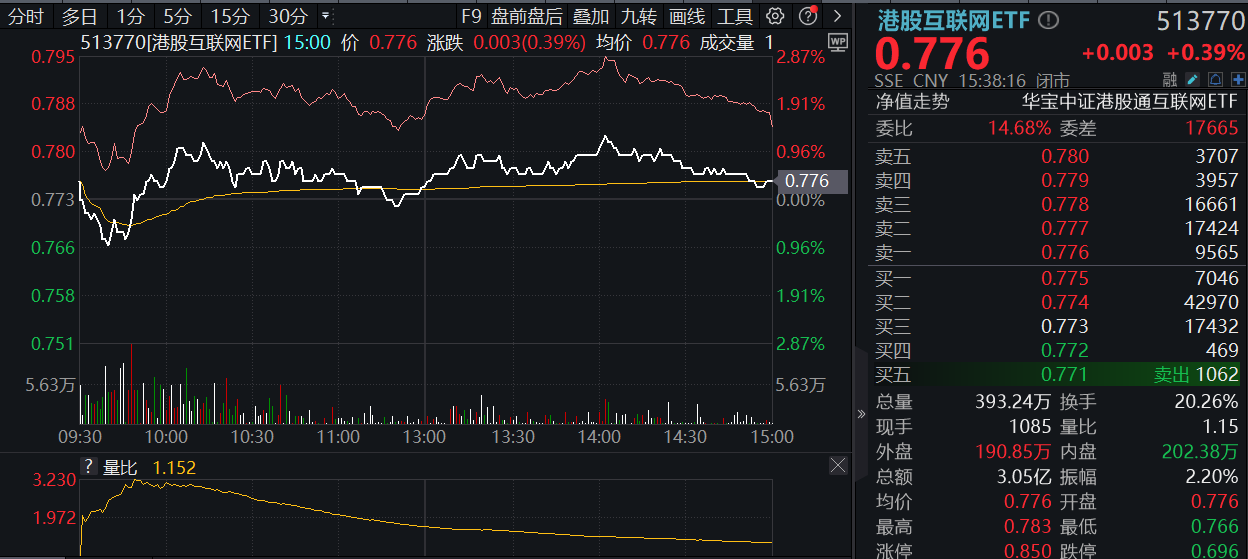

港股互联网板块在经历了昨日的回调后,今日重振旗鼓,恒生科技指数盘中涨超1%,热门布局工具方面,港股互联网ETF(513770)场内价格收涨0.39%。

展望后市,中信证券表示,随着4月经济数据披露,基本面底部已明确,地产政策多线齐发托底地产链,提振下半年经济预期,进一步推升市场风险偏好,萌芽的乐观情绪继续积累,A股市场有望延续稳步上行态势。

【ETF全知道热点收评】今日重点聊聊双创龙头、地产、港股互联网等3个板块的交易和基本面情况。

一、光伏大反弹!电力设备迎百亿资金狂涌,宁德时代单日吸金8亿元,双创龙头ETF(588330)劲涨1.67%

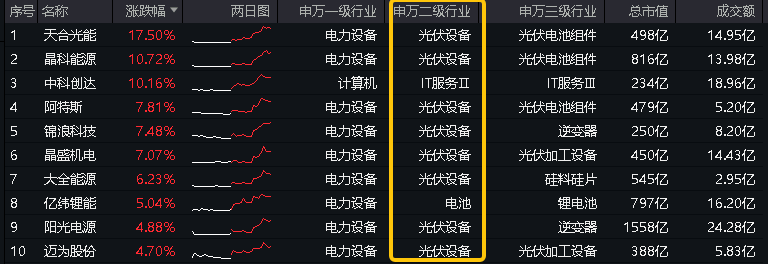

或受重磅政策催化,今日光伏赛道大反弹!聚焦百分百布局战略新兴产业的科创创业50指数,七成个股飘红,其涨幅前10大成份股均涨超4%,其中,光伏设备行业(申万二级行业口径)个股占据8位,天合光能领涨超17%,晶科能源涨逾10%,阿特斯、阳光电源等个股亦大幅跟涨。

热门ETF方面,紧密跟踪科创创业50指数的双创龙头ETF(588330)早盘在水面附近震荡,午后发力上攻,场内价格劲涨1.67%,成交额超2800万元,较前一日激增三成。值得注意的是,双创龙头ETF(588330)尾盘溢价飙升,溢价率达0.23%,提示或有资金进场抢筹。

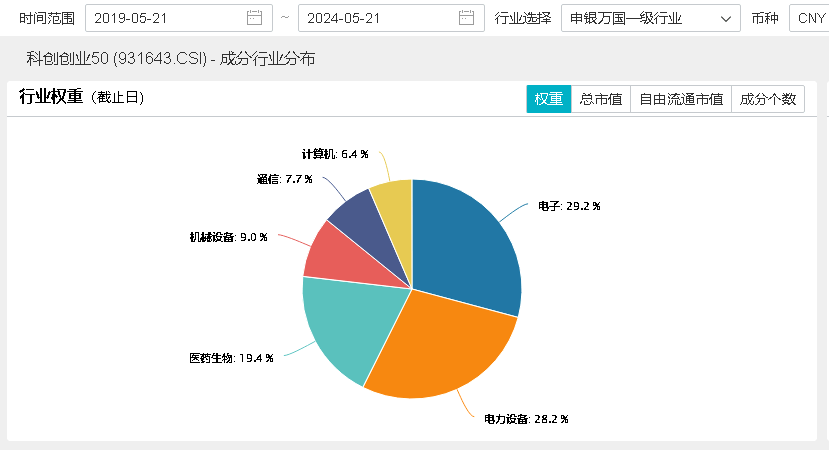

按照申万一级行业口径,双创龙头ETF(588330)跟踪的科创创业50指数重仓电子、电力设备和医药生物,分别占比29.2%、28.2%、19.4%(数据截至5月21日),权重占比呈现三足鼎立的结构,既能够有效追踪新能源、AI算力、创新药的反弹行情,还能够在回调时分散风险,是布局科技创新的利器。

从行业层面看:

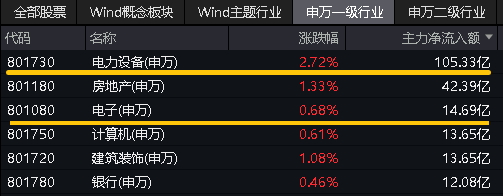

①电力设备行业:今日获主力资金大幅增仓,全天吸金超百亿元(105.33亿元),霸居31个申万一级行业榜首!值得注意的是,科创创业50指数第一大重仓股“宁王”宁德时代单日吸金8.04亿元!

②电子行业:今日亦获主力资金净流入14.69亿元,跻身行业TOP3。

③医药生物行业:今日没有表现的“太拖后腿”,科创创业50指数医药生物行业成份股中,智能生物上涨2.36%,康龙化成上涨1.19%,沃森生物、新产业等个股亦表现亮眼。

消息面上,光伏行业迎来重磅利好!近日,中国光伏行业协会指出,加强对于低于成本价格销售恶性竞争的打击力度;鼓励行业兼并重组,畅通市场退出机制。市场分析人士表示,光伏行业当前面临产能过剩和市场饱和的挑战,部分产品甚至已跌破成本线,重磅政策发布恰逢其时。

智能汽车方面,近日,小鹏汽车发布国内首个量产上车的端到端大模型。根据计划,2024年Q3,小鹏汽车将实现全国每条路都能开,全面实现无图;2025年推出首款商业化L4级自动驾驶车型。市场分析人士表示,标配智驾时代已来,具备技术优势的龙头企业有望享受估值溢价,而产业链公司有望深度受益。

太平洋证券表示,光伏正在演绎极致底部,往往这个时候孕育较大的长期机会。电动车终端创新不断,将带来产业链格局进一步优化;短期机会在于电力设备智能化、海风等细节环节。

展望后市,华安证券指出高弹性成长和新质生产力方向的配置价值:

①高弹性成长方面,低空经济火热,军工电子在市场情绪改善时弹性较大,泛TMT板块等待市场风险偏好进一步提振;

②国家重点培育“新质生产力”,叠加AI大模型热潮,国产大模型“开卷”,苹果WWDC来袭,关注AI终端落地进展,产业链公司或迎催化,建议关注战略新兴产业。

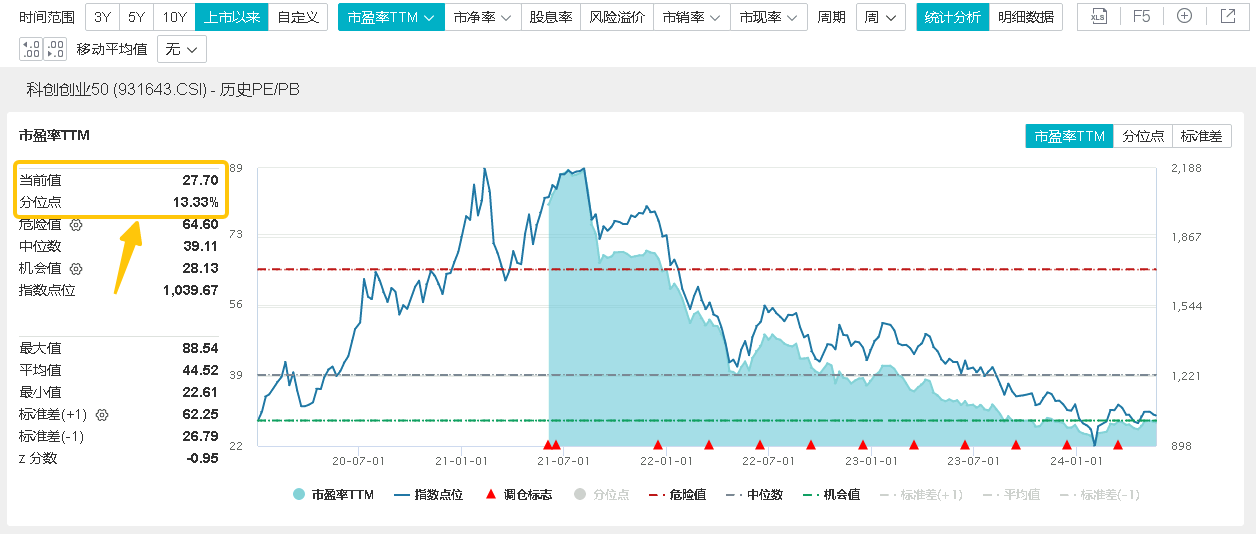

值得注意的是,截至5月22日,双创龙头ETF(588330)跟踪标的科创创业50指数的市盈率PE为27.7倍,位于指数上市以来13.33%的较低位置,配置性价比凸显。

二、地产重回活跃,绿地控股盘中涨停,地产ETF(159707)放量收涨0.76%!板块当前是“政策底”吗?

今日地产板块重回活跃,龙头地产多数收涨,绿地控股盘中一度涨停,收盘上涨逾6%,金融街涨逾3%,万科A上涨2%触及半年线,大悦城、华侨城A跟涨超1%。热门ETF方面,代表A股龙头地产行情的地产ETF(159707)早盘场内价格摸高5%,午后有所回落,收涨0.76%,日线二连阳,成交额放量至1.26亿元,交投维持活跃。

消息面上,5月21日,武汉、长沙、合肥等二线城市迅速落地“517”新政,助力楼市企稳修复。首付比例方面,三城均将首套/二套房首付比例调降5%至15%/25%,利率方面,武汉将首套/二套商贷房贷利率调降至3.25%/3.35%;长沙首套/二套商贷房贷利率分别下降10/20BP至3.65%/3.95%;合肥首套/二套商贷房贷利率分别下降30/70BP均至3.45%。

华泰证券表示,首付比例下降将降低购房门槛,同时房贷利率调降落地将切实减轻居民购房压力,刚需与改善购房需求有望进一步释放,助力市场企稳。二套房贷利率均向首套房靠拢,利好刚需更利好改善需求释放。房贷利率调整更具广泛影响力以及需求敏感度,作为房价筑底的引路人,看好该政策托底市场的有效性。

就政策面来说,地产板块当前是“政策底”吗?中邮证券认为政策短期对基本面的刺激有一定作用,且就前两轮地产行情来看,政策行情确实领先于基本面行情,此外若政策效果未达预期,则目前仍尚未进入政策底,在7月高层会议前仍将有政策预期行情,行业修复在政策刺激的作用下亦是大概率事件。

基本面上,“517”新政后多地楼市热度提升。5月20日,诸葛数据研究中心发布的监测数据显示,2024年第20周(5月13日-5月19日),重点15城新建商品住宅成交量为16786套,环比上升14.31%,同比下降29.3%。第20周新房成交热度继续上涨,成交量环比呈现“二连升”,但仍处于去年以来中低位水平。

市场分析人士认为,目前数据还不能体现上周新政所带来的效果,短时间内政策效应还未传导至成交端,在“517”新政举措下,市场信心会加速恢复,提振市场活跃度;预计本次新政将有明显效果,再结合当前新房累计网签数据来看,5月全月成交量有望赶超4月份。

中银证券表示,目前政策的力度明显加大,需求端的刺激+供给端的化解风险,将在未来一段时间内持续发酵。当下地产投资的主要逻辑为“定调转向+供需政策宽松加码+外资进场+房企现金流压力及存货风险减轻预期”,预计短期内地产板块行情仍会延续,但是否能有更显著的持续性行情仍取决于最终全国基本面能否兑现。

就房企配置而言,中银证券建议关注受益于“去库存”下政府收储首选的地方国企、无流动性风险且拿地销售基本面仍然较好的房企。

布局央国企及优质房企,建议重点关注地产ETF(159707)。资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场16只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超8成,央国企含量高!地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

三、冲高回落,港股互联网ETF(513770)走势纠结,倒车接人还是顶部显现?现在还能上车吗?

昨日(5.21)港股冷不丁来了个回马枪,连日来的豪涨节奏突然被打乱!恒指跌超2%,恒科指盘中跌超4%。今日港股早盘迎来回暖,恒科指一度涨逾1%,可惜午后掉头向下,恒科指收涨0.31%,恒指、恒生国企指数微绿报收。

互联网板块涨跌各半,阿里影业涨超6%,东方甄选涨近3%;互联网龙头多数反弹,快手、哔哩哔哩涨逾2%,小米集团、腾讯控股跟涨,美团则微跌0.66%。重仓港股互联网龙头的港股互联网ETF(513770)场内价格盘中上探1.29%,收涨0.39%,全天成交额3.05亿元。

回顾港股本轮行情,始于春节前,快速上涨于4月,Wind数据显示,4月22日至5月6日,恒指斩获十连涨,创下2018年以来最长连涨纪录。

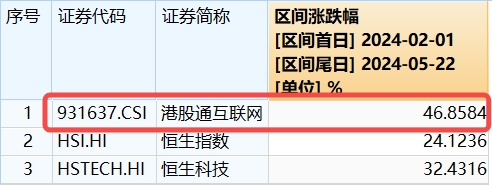

截至今日收盘,恒指、恒科指2月以来分别累计上涨24.12%、32.43%。这其中,互联网板块是毋庸置疑的领涨龙头,中证港股通互联网指数上涨46.86%。

市场连续两日走势震荡,本轮港股行情结束了吗?实际上,可以把这个问题分解为两个小问题。

1、港股到顶了吗?

从估值角度看,港股当前仍难言到顶。以本轮涨势凶猛的互联网板块为例,截至5月21日,中证港股通互联网指数市盈率PE为31.36倍,位于近10年37.14%分位点的相对低位,估值性价比仍较高。

中信证券表示,此轮港股反弹是投资者积累了3年的悲观预期在逆转后,由估值修复推动。相较于今年1月下旬,当前港股的流动性和交投环境有显著改善,且估值和业绩匹配维度性价比依旧显著。

2、未来能否重回升势?

分析人士指出,港股的动力主要源于内地经济的回暖,特别是当前市场传闻的港股通红利税减免政策,如果得以实施,将对港股估值产生重大正面影响。不仅将吸引更多资金流入,也将进一步提振市场信心,推动股价上行。

具体配置方向上,港股互联网ETF(513770)基金经理丰晨成认为,港股互联网板块龙头公司业绩明显改善,起始于2022年的互联网行业降本增效,使得行业竞争趋于稳定。不再唯收入增速论的经营理念变化,使得各公司把着力点都放在毛利率高的优势重点业务上做精做细,而非新业务的跑马圈地。5月各公司一季度业绩陆续公布,以腾讯为代表,其利润率创新高,经调整净利润同比增长54%,大超市场预期。除了业绩上稳健增长外,互联网公司的现金流强劲,提供了加大股东回报的潜能,另外中国政策风险和产能过剩的问题对互联网公司影响比较有限。

港股互联网作为外资配置中国资产的优选板块,较为稳定的人民币汇率和经济底部反弹的迹象(一季度实际GDP增速超预期),尤其是高层定调稳定房地产,化解中国宏观经济的结构性问题的决心,有助于提升外资对于中国资产的配置意愿。

布局工具方面,港股互联网ETF(513770)跟踪中证港股通互联网指数(931637),权重股汇聚腾讯控股、美团、小米集团、快手等不同互联网细分赛道龙头公司,其中持仓腾讯控股、美团、小米集团、快手、京东健康权重近70%,前十大成份股权重超80%,龙头属性突出。截至5月22日,港股互联网ETF(513770)年内日均成交额达2.48亿元,可日内T+0交易,流动性佳!

数据来源:沪深交易所、Wind、华宝基金等,截至2024年5月22日。

风险提示:绿色能源ETF被动跟踪中证绿色能源指数,该指数基日为2013.12.31,发布日期为2021.8.19;新材料ETF被动跟踪中证新材料主题指数,该指数基日为2008.12.31,发布日期为2015.2.13;双创龙头ETF(588330)被动跟踪中证科创创业50指数,该指数基日为2019.12.31,发布于2021.6.1;智能电动车ETF(516380)被动跟踪中证智能电动汽车指数,该指数基日为2014.12.31,发布于2021.6.4;地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21;港股互联网ETF被动跟踪中证港股通互联网指数,该指数基日为2016.12.30,发布于2021.1.11。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,绿色能源ETF、新材料ETF、智能电动车ETF、地产ETF风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,双创龙头ETF、港股互联网ETF风险等级为R4-中高风险,适宜积极型(C4)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47