财信研究评美联储2月议息会议:加息或近尾声,但“早降息”预期存在纠偏风险

加息或近尾声,但“早降息”预期存在纠偏风险

正文

事件:北京时间2023年2月2日凌晨,美联储公布了2月份议息会议纪要。

核心观点

一是美联储2月份加息如期放缓至25BP,对通胀的态度明显软化,市场对此普遍解读偏“鸽派”。

二是鲍威尔坚持提示加息还将继续,且如果经济符合预期,2023年不会降息,与市场当前普遍预期的下半年开始降息存在较大偏差。

三是美联储放缓加息主因通胀回落,美国就业、经济增长韧性仍强。

四是预计美联储加息接近尾声已无悬念,但劳动力市场极度紧张、美国经济温和衰退概率偏大背景下,“早降息”预期存在纠偏风险。

五是预计海外资本市场波动风险仍大,趋势性机会仍偏少。

一、会议要点:加息放缓至25BP,对通胀态度软化,但加息尚未结束且今年不会降息

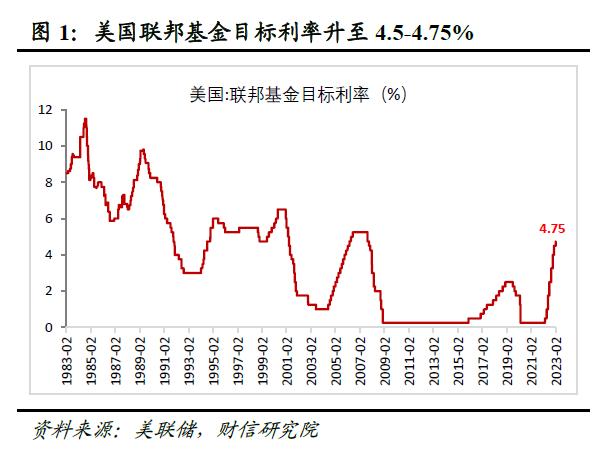

一是加息如期放缓至25BP。美联储2月议息会议决定加息25BP,较去年6-11月份连续四次加息75BP、去年12月份加息50BP,步伐继续有所放缓,符合市场一致预期。本次加息后,联邦基金目标利率升至4.5-4.75%,已接近08年金融危机前的利率高点(见图1)。

二是美联储对通胀的态度有所软化。美联储在本次货币政策声明中增加“通货膨胀有所缓解”表述,并将俄乌冲突的影响由此前“加剧通胀上行压力等”改为“加剧全球不确定性”,对通胀的态度明显有所软化。此外,鲍威尔在议息会议后的发布会中,首次提及反通胀进程已经开始,也反映出美联储对通胀回落已经更乐观。

三是鲍威尔坚持提示加息尚未结束且今年不会降息。对于未来加息指引,货币政策声明指出“持续提高目标区间将是合适的”,表明美联储继续加息概率偏大。此外,鲍威尔在议息会议之后的发言中表示,“仍然没到暂停加息的时间”,“如果经济形势符合预期,2023年仍不会看到降息”,坚持提示2023年不会降息,与市场预期的下半年开始降息存在较大偏差。

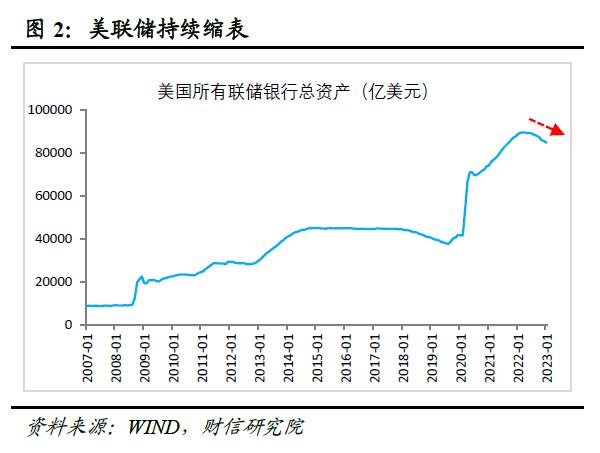

四是美联储继续缩表。根据此前宣布的计划,从2022年9月份开始,美联储每月国债和机构债券及MBS减持上限分别增加至600亿美元和350亿美元,美联储资产负债表规模持续下降(见图2)。随着美联储持续缩表、加息,其对美国金融市场和经济层面产生的累积紧缩效应或仍待显现。

二、美联储放缓加息主因通胀回落,美国就业、经济增长韧性仍强

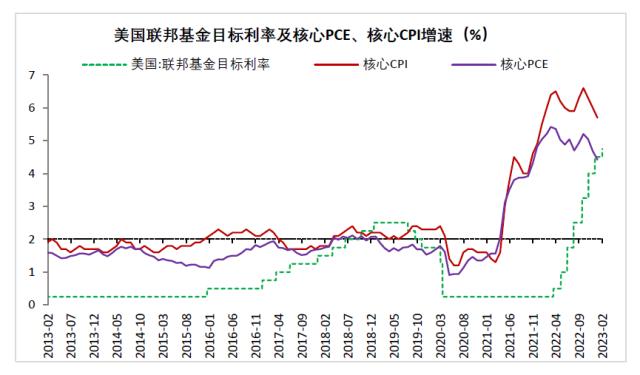

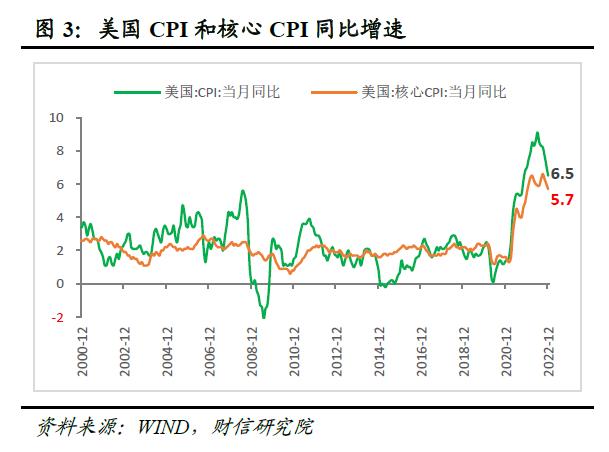

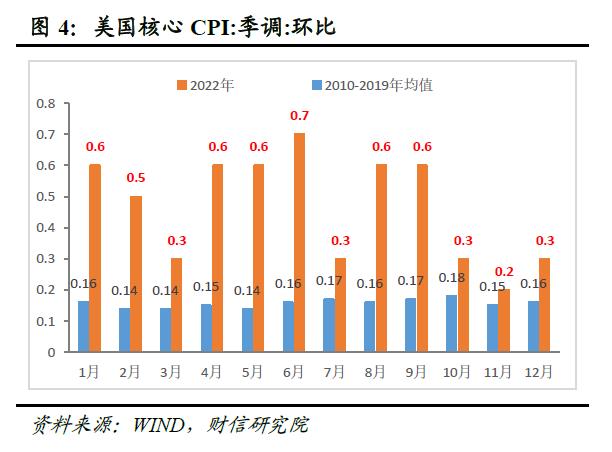

一是通胀方面,美国核心通胀连续三个月回落,是美联储放缓加息主因。受高基数、需求放缓、原油等大宗商品价格回落等因素的影响,美国CPI增速自2022年下半年以来持续回落,核心CPI增速亦已连续三个月放缓(见图3-4),是美联储放缓加息的主因。此外,鲍威尔在议息会议后的发言中表示,长期通胀预期保持稳定,货币政策收紧的累积效应以及其对经济活动的滞后影响仍待显现,表明美联储对未来通胀回落的态度亦明显更加乐观,这也是其放缓加息步伐的重要原因。

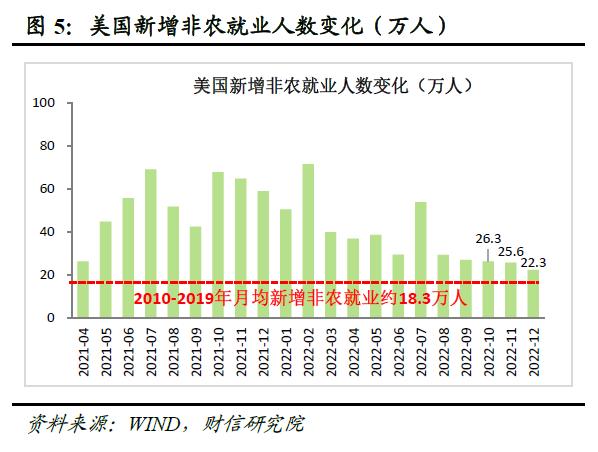

二是就业方面,劳动力市场依旧极度紧张,导致美联储对加息高点和持续时长更偏谨慎。截止目前,美国失业率仍处于50年来的最低水平,职位空缺率仍然很高,近三个月非农就业人数月均增加24.7万个,超过2011-2019年月均水平较多(见图5),均表明美国劳动力市场依旧紧张,美国“工资-通胀”螺旋式上涨压力犹存。鲍威尔在发布会中也表示,美国劳动力市场仍处于失衡状态,劳动力需求大大超过了可用劳动力的供应。因此,为防止劳动力市场紧俏带来的工资上涨,引致通胀“死灰复燃”,鲍威尔继续强调“历史记录强烈警告不要过早放松政策,我们要坚持到底,直到目标完成”,意味着在加息高点和持续时长上,美联储依旧更偏谨慎,与市场预期更早的降息存在较大偏差。

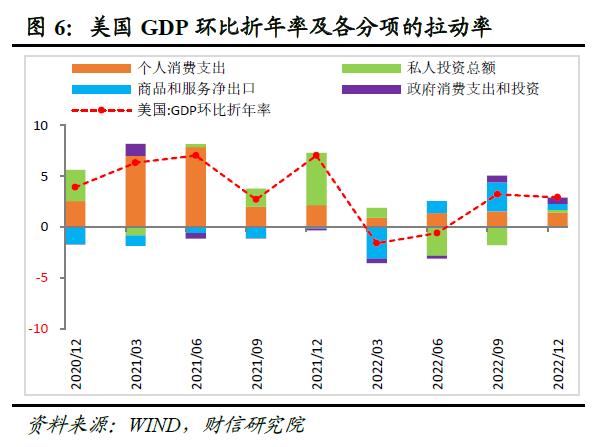

三是经济增长方面,近期美国部分经济指标有所回暖,2023年温和衰退概率偏大。美国2022年四季度GDP环比增速好于预期(见图6),2023年1月份PMI较上月还有所回升,均显示其经济韧性仍强;且从贡献力量看,服务消费和服务业支撑有力是美国经济超预期的重要原因。我们预计受美国劳动力市场依然紧俏,收入降幅有限的影响,占美国GDP比重超7成的消费增速或有“硬底”,2023年美国温和衰退概率偏大(详见报告《2023年宏观经济展望:内需回归,走出荆棘》)。鲍威尔在本次发言中也表示,通胀可以回落到2%,而不会出现真正严重的经济衰退。

三、加息接近尾声已无悬念,但“早降息”预期存在纠偏风险

受通胀增速回落、经济放缓、利率已升至高位等因素影响,美联储加息接近尾声已无悬念,但加息高点仍具有不确定性,市场对较早降息的预期仍存在纠偏风险。

一是美国通胀增速虽已连续多月回落,但劳动力市场紧张,工资-物价螺旋机制作用下,2023年通胀或仍有韧性,通胀水平整体或仍处高位,要求的利率限制性水平更高、持续时间更长。目前美国核心CPI环比增速仍高于历史均值较多(见图4),反映出美国通胀远未恢复常态,仍需高度警惕通胀再次复燃。

二是受劳动力市场依旧极度紧张影响,占美国GDP超7成的消费增速或有“硬底”,美国经济温和衰退概率偏大,或决定美联储年内降息的必要性不大,市场上交易过早降息的行为或存在纠偏风险。

四、预计海外资本市场波动风险仍大,趋势性机会仍偏少

受美联储加息放缓和美国经济超预期两方面因素的提振,年初以来处于低位的美欧资本市场大幅反弹,本次议息会议纪要公布后,市场解读偏鸽,美国纳斯达克指数亦再度大涨、美元指数和美债利率则回落。但往后看,预计海外资本市场波动风险仍大,趋势性机会偏少。

一是根据上文的分析,美国通胀或仍有韧性,加上经济温和衰退,“早降息”预期存在纠偏风险,或引发市场重估,出现调整压力。

二是当前全球通胀、利率仍处高位,加上经济放缓,收入端前景恶化,或导致发达经济体私营部门偿债压力增加、房地产价格大幅下跌风险加大;新兴市场和发展中经济体发生债务危机的概率提高,2023年全球金融脆弱性较2022年进一步提高,金融市场动荡风险犹存。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33