华尔街大多头缘何坚信2024年将陷入经济衰退?这4大投资建议请收下

FX168财经报社(北美)讯 经过一年稳定、有弹性的增长,美国经济最终将在2024年陷入衰退。

这不是空头的警告,而是华尔街两家最乐观的投资公司发出的最新信息。

华尔街的共识是,随着美国经济继续增长,股市明年将出现强劲上涨。就在12个月前,人们还普遍认为经济衰退不可避免。

但蒙特利尔银行资本市场(BMO Capital Markets)和德意志银行(Deutsche Bank)的经济学家都预计,到2024年底,美国经济增长将出现温和收缩,但这两家公司的市场策略师也预测,标准普尔500指数将上涨12%,至5100点。#2024宏观展望#

预计企业财报将推动市场走高,而不是降息

看多者通常不会对经济增长持怀疑态度,经济增长通常与更强劲的企业盈利以及更高的股票回报相关。

这种情况在2023年发生了变化,当时投资者开始将好消息视为坏消息,反之亦然。

市场将有关经济或通胀的强劲数据视为对股市的威胁,因为这些数据支撑了利率上升,从而拉低了市盈率。相反,疲弱的经济数据被认为是减少加息的理由,最终甚至导致提高估值的降息。

市场上的一些人如此渴望低利率,以至于他们实际上欢迎经济衰退。不过,尽管降息将提振股市,但从历史上看,负增长对利润来说是一个巨大的不利因素。

11月中旬,MAI资本管理公司首席股票策略师Chris Grisanti对CNBC表示:“利率见顶的理由并不充分——对股票投资者来说,利率见顶的理由令人难过。”

然而,BMO和德意志银行看涨并不是因为它们认为降息即将到来。事实上,蒙特利尔银行认为利率将在明年下半年下降,而德意志银行并不指望在2024年降息。

德意志银行美国股票策略主管Binky Chadha在一份关于其2024年展望的报告中写道:“尽管我们认为反通胀仍在继续,但我们预计上世纪70年代通胀的幽灵将再次出现,而美联储自己过去的反应机制将阻止任何大幅降息,除非经济增长明显放缓。”

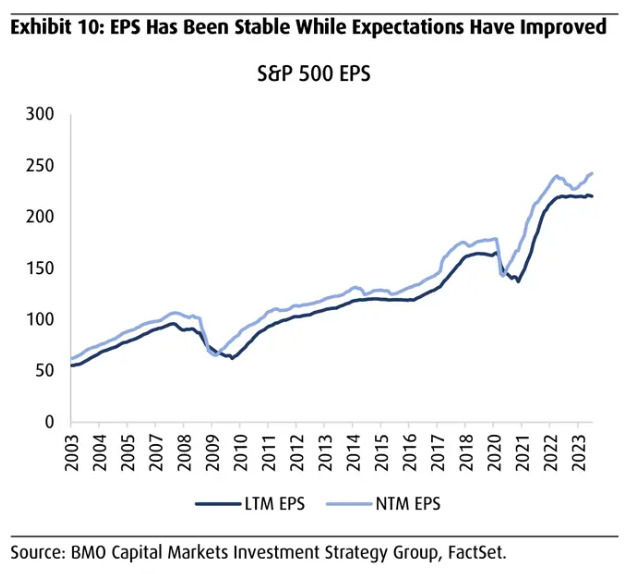

BMO和德意志银行都认为,更高的利润将是明年股市回报的主要推动力——即使经济增长令人失望。

BMO的基本预测是,尽管出现了“名义上的衰退”,但企业利润仍将增长13.6%,这意味着经济将出现短暂收缩,而失业率不会大幅上升。

(图源:BMO资本市场)

该公司首席投资策略师Brian Belski在一份关于2024年前景的报告中写道:“劳动力市场数据继续保持着显著的弹性,从我们的角度来看,就业水平几乎总是决定经济形势的好坏。”

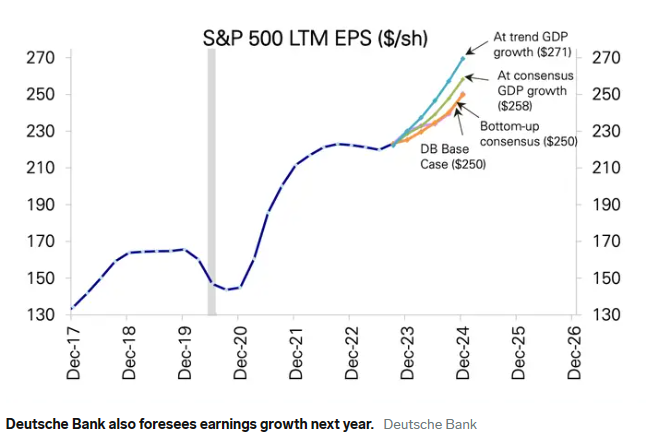

德意志银行也预计,在经济疲软的背景下,利润将实现两位数的增长。

Chadha在提到标准普尔500指数的收益时写道:“对于2024年,房地产经济学认为,美国短期温和衰退意味着250美元(+10%)。”“相反,如果我们的GDP增长略高于趋势水平(过去五个季度都超过了趋势水平),我们预计每股收益将达到271美元(+19%)。”

(图源:德意志银行)

BMO对经济缺乏担忧是因为就业市场持续吃紧,而德意志银行认为,股市估值已经反映了经济低迷的因素。市场具有前瞻性,因此,如果2024年真的出现温和衰退,投资者可能不会眨眼。

Chadha写道:“预计在经济放缓/衰退期间会出现温和抛售。”“正如我们所说的那样,鉴于市场普遍预期会出现温和而短暂的抛售,我们只会看到温和的短期抛售。”

4个值得关注的板块

尽管BMO和德意志银行都认为经济衰退的可能性更大,但他们建议将投资组合多样化,以便在各种各样的结果中获利。

Belski写道:“我们认为,投资者需要拥有一点‘一切’,从行业、风格和规模的角度来看,不要向一个方向或另一个方向倾斜得太远——这与2023年的流行趋势形成鲜明对比。”

2024年,蒙特利尔银行认为有两个行业值得优先考虑:金融和信息技术。#2024投资策略#

Belski写道,在今年的地区性银行危机之后,投资者大多对金融公司感到恐惧,这使得金融公司的股价达到了2009年以来的最低点。他写道,金融类股是市场上最具价值的股票,该行业的大公司尤其具有吸引力。

Belski写道,科技股今年领跑了大盘,2024年可能再次领跑大盘。他青睐“消费品科技”公司,即那些提供在任何环境下都有价值的商品和服务的公司,包括在经济疲软的情况下。

德意志银行同意BMO对金融类股的看法,并增持原材料和周期性消费类股,如果经济增长放缓,这两类股将是非常规选择。不过,Chadha认为这些行业已经计入了负面因素,并将从快速反弹中受益。

Chadha写道:“我们继续看好金融和消费周期性行业,因为它们的价格已经计入了衰退,它们将是最终复苏的最大受益者。我们在增长上升和美元下跌的周期中转向看好材料板块。”

令人惊讶的是,这家德国公司在防御性板块的持仓较低,至少在债券收益率下降之前是这样。Chadha及其团队对科技板块持中性看法,因为它们的估值过高——尤其是大型成长股——同样对能源和工业股也持中性看法。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26