中美货币分化惹祸!太古扛不住借贷成本翻5倍 拟出售美国可口可乐“全部股权”

FX168财经报社(香港)讯 香港大型上市企业太古(Swire Pacific Ltd)周四(6月29日)宣布,进行重大资产重组,计划将在美国西部13个州生产和销售可口可乐等饮料的全资子公司全部股权,以现金39亿美元出售,旨在减少债务净额。外媒称,这是由于中美货币分化惹祸,太古扛不住借贷成本翻涨5倍。

根据向香港证监会提交的文件,太古股份计划出售子公司Swire Pacific Holdings Inc全部股权。此外,太古方面还提议向股东派发约117亿港币,约合15亿美元的特别股息,相当于约50%的预期出售收益。

太古方面表示,出售该业务将大为减少该公司债务净额、进一步加强其资产负债表,并与该公司以大中华区及东南亚为业务重心的策略一致。

本次太古的业务重整,与近日新世界发展准备向母企出售新创建集团股份的情况相似。太古公告指出,交易可提供显著净收益,预计帐面录得约228亿元出售收益,扣减特别息后净袋现金约187亿元,大大减少债务净额,进一步加强资产负债表,提高财务灵活性。

延伸阅读:香港房地产业重磅交易!郑氏家族355亿港元收购新创建集团股份,降低负债率

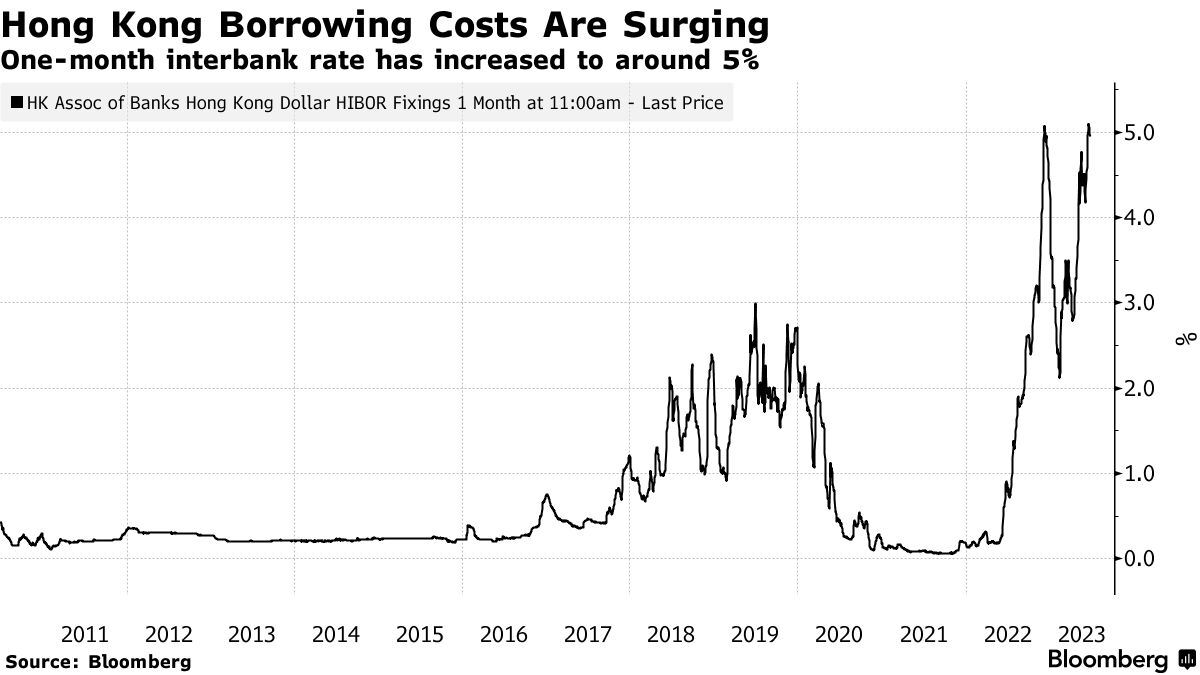

《彭博社》报道称,不断上升的借贷成本使得全球各地的企业更难应对债务负担。在香港,由于货币与美元挂钩,其货币政策从美国引进,银行同业拆借的一个月成本已从一年前的不到1%跃升至5%左右。房地产市场罕见的低迷加剧了经济压力,主要开发商纷纷提供折扣和各种福利来促进销售。

Forsyth Barr Asia Ltd高级分析师Willer Chen表示:“这两笔交易都很有意义,资产出售将产生资金,以加强公司的资产负债表,同时强化其战略重点。”

(来源:Bloomberg)

他也补充,其他企业集团可能会效仿新世界和太古的举措,并补充说,在市场情绪疲弱的情况下,估值较低的小型房地产开发商也可能考虑私有化。

高盛集团分析师Simon Cheung写道,太古集团管理层在电话会议上表示,将保留其在中国的可口可乐特许经营权,该集团约50%的收入来自饮料业务、香港、台湾、柬埔寨和越南。

包括George Choi在内的花旗集团分析师表示,资产出售的净收益将主要用于扩大该集团的核心房地产和饮料业务,以及投资中国和东南亚的医疗保健业务。

太古是香港仅存的英国贸易公司之一,它越来越多地将目光投向中国寻求增长。去年,该公司承诺在未来十年内投入150亿美元在该国发展房地产和医疗保健业务。

投资者对太古的消息反应积极,该公司股价周四在香港上涨约8.2%,创2022年8月以来最大涨幅,随后升幅回落至5.2%,而新世界股价目前低于周二宣布交易前的水平。

太古公司是香港最大的开发商之一,也是国泰航空有限公司的所有者,该公司的利润受到新冠大流行的打击。在新世界上半年的盈利中,由于新冠疫情的干扰,该房地产公司的基本利润下降14%至33.6亿港元。

自香港年初重新开放以来,复苏一直缓慢,商业地产正面临租户短缺的问题。高力国际集团的数据显示,4月份甲级写字楼整体空置率接近15%,是2019年水平的3倍多。

香港住宅市场在第一季短暂反弹后,正显示出新的疲软迹象。花旗集团5月表示,今年年底房价可能与年初持平,即下跌7%。二手房价格指标较2021年的最高纪录下降13%。

旅游业是香港零售销售的一大推动力,目前看来仍然低迷。香港旅游发展局的数据显示,4月份来自中国大陆的游客人数仅为2019年水平的54%。

与此同时,较高的借贷成本使得企业偿还债务的成本更高。新世界由已故亿万富翁郑裕彤创立,是香港大型开发商中负债最重的开发商之一,净债务与股东权益比率约为47%。交易完成后,该公司的净负债率将降至42%左右。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47