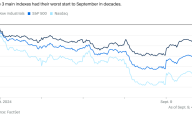

周一美股收盘从上周的大跌中有所反弹,周三公布通胀数据前似乎买盘正在积极入市,上周三大股指创下多年来最差的9月开局。道琼斯指数上涨484点,涨幅1.2%;标准普尔500指数和纳斯达克指数也分别上涨1.2%。中小盘的罗素2000上涨0.3%。

超过八成的标准普尔500成分股收盘上涨,非必需消费品、工业、科技和金融板块在标准普尔 500 指数中表现最好,至少上涨 1.4%。

在大型科技股中,只有谷歌母公司Alphabet股价显著下跌。亚马逊、英伟达、微软、Meta Platforms和特斯拉的股价都收高。

苹果公司发布了最新的iPhone 16版本,价格与之前的版本相似,还宣布对整个 Apple Watch 系列和 AirPods Pro 2 进行更新,其中包括新的听力保护功能,但并未明显的拉动股价上涨。

Palantir股价上涨 14%,戴尔科技股价上涨 3.8%,此前标准普尔道琼斯指数周五晚间表示,这些股票将加入标准普尔 500 指数。

盘后交易甲骨文公司股价上涨,此前财报业绩好于预期。

PayPal 与Shopify达成合作,处理后者的部分借记卡和信用卡交易。

追踪美国大中型股的iShares MSCI美国动量因子ETF(注,动量投资策略指买入近期表现强劲的股票,卖出或做空表现较差的股票),成为所有因子ETF中涨幅最大的,表明投资者的风险偏好正在回升。

Navellier & Associates的主席兼首席投资官路易斯·纳瓦利尔表示,他预计本周股市将出现大幅反弹,认为股票被严重超卖。随着短期、中期和长期的国债收益率下降,国债收益率曲线也不再倒挂。纳瓦利尔在周一的一份报告中写道:“美联储面临的压力越来越大,预计将在9月18日的联邦公开市场委员会会议上降息0.5%。”

瑞士百达资产管理伦敦办事处多元资产团队联席主管 沙尼尔·拉姆吉 表示,在预期的降息之前,他的团队最近几周一直在购买美国金融公司的股票。

“我们认为金融是受益于收益率曲线陡峭的行业之一,较低的利率将为消费者提供更多帮助,如果利率较低,经济活动将增加,”他说。

尽管市场已经预计美联储将在9月降息,但Horizon Investments投资组合管理主管扎卡里·希尔表示,股票仍有上涨空间。根据芝商所的FedWatch工具数据,联邦基金期货交易员预计有27%的可能性降息半个百分点,73%的可能性降息四分之一个百分点。

希尔在一次电话会议中表示:“无论下周美联储是降息50个基点还是25个基点,美联储都会提供大量的指导,说明他们如何看待政策正常化,并且准备在必要时采取更多行动。我们认为这最终将有利于资产价格。”

一旦美联储开始降息,投资者可能会看到一些受利率影响较大的经济领域出现复苏,如房地产和汽车销售。希尔指出,经济的持续强劲也将支持企业盈利。

“美联储不需要特别激进地降息来实现这一点。我们需要看到的是,他们承认这是对其前景的更大风险,他们正在采取措施,并且有一个计划,能够清晰地传达给市场,”希尔道。

德意志银行宏观策略师亨利·艾伦在周一的一份报告中表示:“我们不应该过分渲染当前局势的严峻性。我们不应夸大市场上周下跌的幅度,这主要是由一小部分股票推动的。”

标准普尔500指数在9月的第一周下跌了4.3%,但艾伦指出,下跌主要是由一小部分大型科技股推动的。根据FactSet的数据,追踪七大巨头的ETF上周下跌了5.4%,而等权重的Invesco标普500 ETF同期跌幅较小,仅为3.1%。

艾伦还表示:“即使在这次抛售之前,我们已经知道9月是季节性较弱的月份,股市在接近美国大选时常常表现挣扎。”

派杰公司(Piper Sandler)的克雷格·约翰逊表示,从技术分析的角度来看,上周的疲软只是长期上升趋势中的一次回调。

汇丰银行的策略师马克斯·凯特纳带领的团队表示,随着劳动力市场数据显示出降温而非迫在眉睫的衰退,基于强劲的第三季度盈利前景,他们正在增加对美国股票的超配。

美国银行公司的股票和量化策略师萨维塔·苏布拉马尼安指出,由于短期、中期和长期内的波动性增加,相比于成长型股票,公用事业和其他高质量、收入型股票将更具吸引力。

根据加拿大皇家资本市场的策略师的分析,美国股票可能会在短期内保持波动,并在季节性、市场情绪和总统选举等风险的影响下进一步下跌。洛莉·卡尔瓦西娜带领的团队写道:“任何进一步的损失将被控制在10%的回调范围内。如果硬着陆的担忧加剧,增长恐慌导致的下跌风险可能会在14%-20%范围内上升。”

花旗集团的策略师指出,上周美国股市的抛售使主要股指易受进一步下跌的影响。由克里斯·蒙塔古带领的团队表示,标准普尔500指数的多头仓位大量解除,显示出风险偏好正在转向更“直接的看跌倾向”。对冲基金关闭多头和空头仓位的行为(即去杠杆化),使得总体风险敞口降至7月中旬峰值的一半。

对冲基金继续减持美国股票头寸。根据高盛集团的主要经纪部门截至9月6日的一周报告,全球股票净卖出了已经持续第八周,主要由北美市场引领。这一举动延续了自5月以来的趋势,基金开始大规模解除头寸,以便在美国总统大选可能引发的市场波动前拥有更多的现金储备。

TS Lombard的康斯坦丁诺斯·维尼蒂斯表示:“放缓并不一定意味着衰退,股市调整也不一定是熊市的先兆。但宏观经济(增长)和政治(美国选举)不确定性的增加,越来越多地将证明短期内多头压力更大。”

维尼蒂斯认为,虽然美联储准备放松政策,但问题在于这种“保险性”降息是否会显得力度不够,时机过晚。他指出:“风险在于增长恐慌动态可能自成一体,进一步加大对股市的压力,而股市从技术角度看已经显得脆弱。”

瑞银全球财富管理的马克·海菲勒表示,尽管股市时有疲软,但股票的基本面依然积极。他说:“我们预计标普500指数公司今年的收益将增长11%,到2025年增长8%。从历史上看,在没有经济衰退的情况下,指数在美联储首次降息后的12个月内平均上涨17%。”

10 年期美国国债收益率从周五的 3.710% 下滑至 3.698%,为 2023 年 6 月以来最低。

比特币上涨 4.9%,至 57,055.69 美元,以太币上涨 3.2% 至 2,348.97 美元。

西德克萨斯中质原油上涨 1.3% 至每桶 68.58 美元。

现货金上涨0.3%至每盎司2,505.96美元。