美联储利率50年风云变幻全解析 平凡数字背后的暗流涌动

FX168财经报社(北美)讯 当前利率可能看起来很高,但美联储的实际利率曾一度高达19%。日常生活中,消费者可能不会过多考虑联邦基金利率,但这个关键数字对消费者的财务生活和整体经济有很大影响。#美联储政策会议# #2024宏观展望##2024年下半年市场展望#

美国的中央银行(美联储)—会定期调整其目标利率,以确保经济平稳运行并控制消费者价格。当联邦基金利率上升或下降时,银行账户和贷款的利率也会随之变化。换句话说,美联储利率的变化会影响你的储蓄增长速度和借款成本。

什么是联邦基金利率?

联邦基金利率由美联储设定,决定了银行在超短期贷款(通常为隔夜贷款)中向其他银行收取的费用,以满足储备要求。这个利率以一个范围表示,金融机构可以在这个范围内协商具体利率。

美联储的目标利率也会影响金融机构为存款账户、债券、贷款和信用卡等金融产品设定的利率。

当前,美联储的目标范围为5.25%-5.50%;预计美联储将在通胀进一步降温之前继续保持其目标利率稳定。

历史联邦基金利率:50年的变化

尽管美联储自2023年7月以来没有调整联邦基金利率,但由于重大经济和世界事件,这一利率在过去几十年中波动很大。

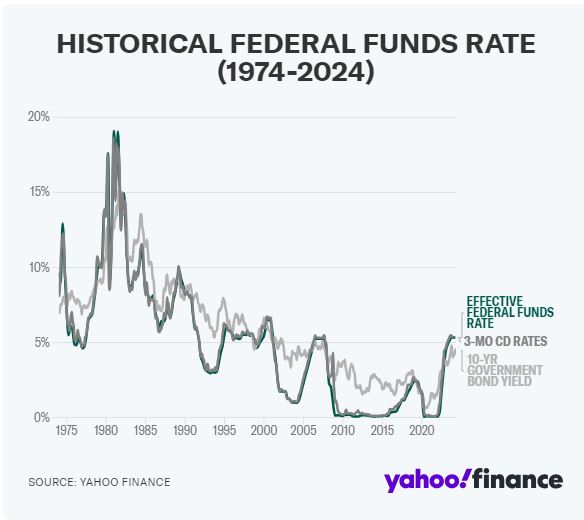

以下是自1974年以来的实际联邦基金利率,以及3个月期存单利率和10年期政府债券收益率的情况,这样消费者就可以看到美联储利率如何影响其他利率。

(图片来源:圣路易斯联邦储备银行)

在20世纪80年代初,当通胀达到创纪录的13%以上时,联邦基金利率飙升。这标志着被经济学家认为是由美联储政策引发的“货币供应过剩”导致的“高通胀”宏观经济时期的结束。

作为应对,美联储提高了利率,联邦基金利率达到了19%以上。

在20世纪90年代末和21世纪初,随着互联网泡沫破裂,美联储开始降低联邦基金利率。互联网泡沫破裂导致许多初创公司被高估,泡沫破裂后导致了许多公司破产和经济衰退。

随后,在2001年9月11日后,由于经济活动减缓,美联储进一步降息。

2007年,房市崩溃促使美联储再次将目标利率降至2%。一系列的降息措施随后进行,到2008年12月将目标范围降至0%-0.25%的区间,实际上接近于零。

随着经济从大萧条中复苏,美联储开始逐步提高利率。但在2020年,新冠疫情冲击了美国经济,带来了供应链问题、经济活动减少和高失业率等挑战。2020年3月,美联储再次将利率降至0%-0.25%的区间。

自那以后,美联储逐步以25个基点的幅度提高利率,以应对飞涨的通胀率。尽管如此,当前的通胀率仍未达到美联储的2%目标,因此利率保持稳定。

(图片来源:finance.yahoo )

美联储未来的预期

美联储的下一次会议定于7月底举行,届时联邦公开市场委员会(FOMC)将决定是否调整联邦基金利率。在上次会议上,美联储宣布将目标范围保持在5.25%-5.50%,并将在考虑降息之前继续监测经济状况。

美联储上个月在一份声明中重申,它将根据需要调整利率,但利率在目前看来可能会保持稳定:

“在考虑对联邦基金利率目标范围进行任何调整时,委员会将仔细评估即将到来的数据、不断变化的前景和风险平衡。委员会预计,在对通胀持续朝2%的目标迈进有更大信心之前,不会适合降低目标范围。”

最终,美联储的主要职责是通过实施货币政策来维持经济稳定并促进经济增长。随着时间的推移,美联储根据当前的经济状况调整其立场。无论如何,这些联邦基金利率的变化,无论多么微小,都会影响日常消费者,并可能影响他们的财务决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26