一张图表令金融市场惴惴不安!美联储“鹰王”再放狠话 美元急涨市场“跌”声一片

FX168财经报社(北美)讯 周四(11月17日),圣路易斯联储主席布拉德表示,要抑制40年来最高的通货膨胀,5%-5.25%是官员们应该提高利率的“最低限度”。他展示的图表显示,足够严格的利率可能在5%-7%之间,但他没有在事先准备好的讲话中说明他倾向于什么样的利率水平。布拉德的鹰派言论引发美元反弹,黄金和美股则承压下跌。

美联储大鹰派再放鹰 一张图表引发市场不安

圣路易斯联储主席布拉德周四表示,美联储的基准利率可能需要升至7%,才能给通胀带来下行压力。

美联储今年迅速将基准利率从接近于零的水平上调至3.75%-4%的区间。在最新的政策声明中,美联储表示,持续的加息将是适当的,以达到足够严格水平,将通胀率拉回到2%。

布拉德在肯塔基州路易斯维尔市的演讲中说,利率还没有达到可以被证明是足够严格的水平,即使是在宽松的假设下。

“为了达到一个足够严格的水平,政策利率将需要进一步提高,”布拉德说。他没有明确表示他认为政策利率需要达到多高。

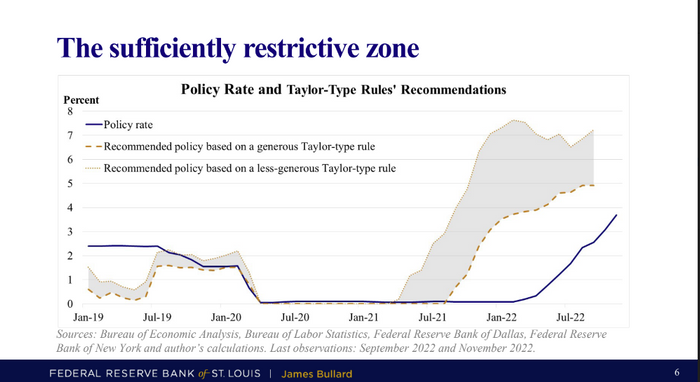

他展示了一张图表,显示对基准利率有足够限制的“区域”在5%-7%之间。布拉德称,如果未来几个月和几个季度通胀下降,该区域可能会更低。他说,基准利率的最低水平在5%-5.25%之间。

(图源:圣路易斯联储)

“过去我说的是4.75%-5%,”他周四在肯塔基州路易斯维尔发表演讲后对记者们说。“根据目前的分析,我认为是5%-5.25%。这是最低水平。根据这个分析,这至少会让我们进入该区域。”

该计算采用了不同版本的泰勒规则(Taylor Rule),这是斯坦福大学的泰勒(John Taylor)提出的一种流行的货币政策指导原则。相比之下,美联储的基准利率目前为3.75%-4%的目标水平。

布拉德说,金融市场预计明年通货膨胀率将下降。但他补充称,谨慎是有必要的,因为市场和美联储官员“在过去18个月里一直预测通胀即将回落”。他说,到目前为止,数据中的反通胀迹象“充其量是暂时的”。

布拉德称,鉴于美联储快速升息,金融稳定问题可能会出现,但到目前为止,数据显示压力水平相对较低。

这位圣路易斯联储主席表示,衰退不是他对经济的“基本假设”。相反,他说,数据显示经济将经历一段缓慢增长时期。

州和地方政府现金充裕,家庭继续持有疫情救济款项带来的超额储蓄。“还有很多缓冲空间,”他说。

与此同时,随着美联储加息,美国经济正在走钢丝,一股强劲的“阵风”可能导致经济下滑。

美联储面临的一个风险是,它会重复上世纪70年代的错误,当时央行“无所事事”,任由通胀失控。对此,布拉德表示,央行需要“直接”推高利率。

这位圣路易斯联储主席是今年最为鹰派的政策制定者之一,他是最新一位呼吁采取额外行动的官员。11月2日,美联储连续第四次加息75个基点,这是自上世纪80年代以来最激进的紧缩措施的一部分,目的是抑制40年来最高的通货膨胀率。

“到目前为止,货币政策立场的变化似乎只对观察到的通胀产生了有限的影响,但市场定价表明,预计2023年将出现通缩,”布拉德说,他今年具有投票权。

布拉德在事先准备好的讲话中没有说他赞成在美联储12月13日至14日的会议上加息50还是75个基点。在上周发布消费者价格报告(CPI)后,他的一些同僚呼吁调低下一次加息的规模。该报告显示,核心消费品通胀有所放缓。

布拉德说:“金融压力可能会增加。”不过,他表示,这些政策加息的透明度,以及前瞻指引,“到目前为止,似乎已经允许相对有序地向更高水平过渡”。

市场走势:美元涨势卷土重来 金融市场跌声一片

美国股市周四下跌,债券收益率飙升,原因是美联储官员暗示,他们旨在减缓通胀的加息行动远未结束。

道琼斯指数下跌11点,跌幅0.04%,盘中一度下跌314点。标普500指数下跌0.49%,纳斯达克综合指数下跌0.35%。

(标普500指数30分钟走势图,来源:FX168)

随着思科股价上涨超过3%,股市从当天早些时候触及的低点反弹。这家网络设备公司的第一财季报告超出了预期,并发布了乐观的指引。苹果和英特尔等其他科技股也领涨。

布拉德在周四的一次讲话中表示,“政策利率尚未处于可能被认为足够严格的区间。”

“货币政策立场的变化似乎只对观察到的通胀产生了有限的影响,但市场定价表明,预计2023年将出现通缩,”布拉德补充说。

周四早盘,两年期美国国债收益率飙升至4.437%,引发了加息将导致经济陷入衰退的担忧。

堪萨斯城联储主席乔治周三对《华尔街日报》表示,“我认为劳动力市场非常紧张,我不知道如何在不出现真正放缓的情况下继续压低通胀水平,或许我们甚至需要经济收缩才能达到这个水平。”

受经济衰退和利率上升影响的股票领跌标普500指数。材料类股下跌,非必需消费品类股也下跌。医疗保健和消费必需品等防御性股票的表现要好于其他股票。

瑞银全球财富管理公司(UBS Global Wealth Management)首席投资官Mark Haefele在一份报告中写道:“进一步的货币紧缩和今年加息的累积影响表明,衰退风险仍然很高。”“我们仍然相信,持续反弹的宏观经济先决条件——降息、增长和企业盈利的低谷即将到来——还没有到位。”

汇市方面,随着市场预期美联储将继续加息以抑制通胀,美元周四上涨。

美市盘中,美元指数维持涨势,稍早一度上涨约0.9%,至107.25高点。自去年9月触及20年高点以来,该指数已下跌逾6%,不过其自年初以来仍上涨了11%。

(美指30分钟走势图,来源:FX168)

Monex Europe高级外汇分析师Simon Harvey表示,美元正在整固,因投资者试图弄清美国经济的走向。

“积极的消费数据表明,(经济)不会出现硬着陆。但这对风险资产有利,还是会鼓励美联储采取更严厉的措施?”他说。

蒙特利尔银行(BMO)投资银行部门的分析师表示:“美元下跌的幅度超过了其他市场的调整幅度,因此我们怀疑美元能否坚持跌下去。”

Anderson在一份定期研究简报中表示:“预计美元1个月内上涨约3%,到年底将上涨约4%。我们预计,美元的强势将持续到明年第一季度,然后随着风险偏好增强和美联储按兵不动,美元将逐渐走软。”

Anderson还表示:“尽管美元指数处于高位,但我们认为其上涨10%的可能性大于下跌10%的可能性,但我们认为2023年最有可能出现的结果是,美元上涨后交投于某个区间。”

贵金属市场方面,受布拉德讲话影响,现货黄金短线一度下跌逾10美元,刷新日低至1754.76美元,现反弹至1760美元略下方交投。

(现货黄金30分钟走势图,来源:FX168)

CMC Markets首席市场分析师Michael Hewson表示:“随着美元近期跌势开始站稳脚步,金价似乎已失去动力。”他补充称,金价可能回落至1730美元,之后才会继续走高。

但Hewson补充称,如果美元整体疲弱且收益率继续走低,金价可能在年底前继续走高。

油市方面,油价连续第二天下跌,原因是对地缘政治紧张局势的担忧有所缓解,以及中国新冠感染病例数量不断增加,加剧了全球最大原油进口国对需求的担忧。

布伦特原油期货下跌逾3.5%,至89.53美元/桶低点。美国WTI原油期货下跌超4%,至81.19美元/桶低点。

(美国WTI原油30分钟走势图,来源:FX168)

周三,在俄罗斯重新通过德鲁日巴管道向匈牙利输送石油后,布伦特原油下跌1.1%,WTI原油下跌1.5%。

CMC Markets分析师Tina Teng表示:“在北约清除了俄罗斯对波兰的导弹攻击后,原油价格下跌,而在中国持续的新冠疫情防控措施和黯淡的全球经济前景下,需求担忧重新成为交易员的关注点。”

波兰和军事联盟北约(NATO)周三表示,在波兰境内坠毁的一枚导弹很可能是乌克兰防空系统发射的散弹弹,而不是俄罗斯的袭击,这缓解了人们对俄乌战争蔓延至边境的担忧。

Teng补充道,尽管美国原油库存降幅大于预期,但油价仍有所回落。

美国能源情报署(EIA)周三公布,截至11月11日当周,全球最大石油消费国美国原油库存减少540万桶,至4.354亿桶,路透调查预期下降44万桶。

SPI资产管理公司的管理合伙人Stephen Innes说,对中国需求疲软的持续担忧也“使市场停滞不前”,因中国主要城市继续报告出现更多的新冠确诊病例。

Innes说:“随着中国的新冠病例持续上升,特别是随着我们接近流感季节,交易员几乎没有重新调整头寸的选择,这反映出在人口密集的中心地区可能会有更多封锁,这对石油需求的影响比其他经济领域更严重。”