联邦储备局宣布降息后的市场反应相当剧烈。美联储对2025年的利率预期只是下调两次供半个百分点,官员们还放弃了通胀将在明年回到2%目标的想法,而就在今年9月,他们对这一目标还充满信心。

接下来的问题是,周四的股市抛售是否会继续。

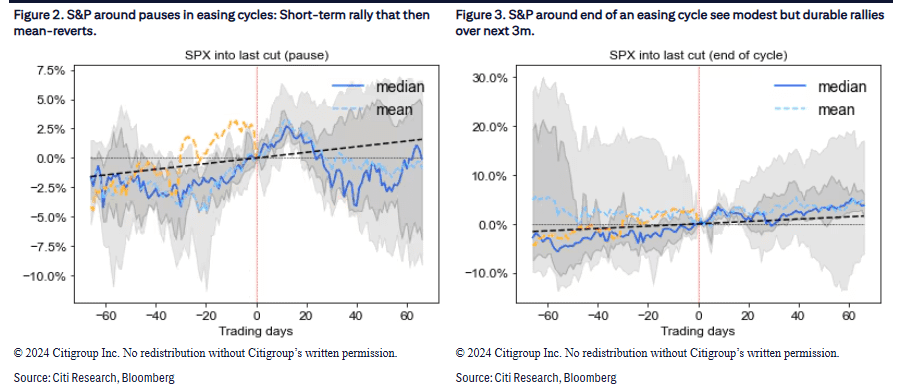

花旗集团发布了一篇研究文章,探讨在此前的货币宽松周期中,美联储暂停降息的历史背景。根据CME FedWatch工具显示,1月份降息的可能性仅为9%,因此近期政策变化的可能性不大。

自20世纪80年代末以来,美联储有12次降息后选择暂停的情况。其中,有三次伴随着类似于周三所见的债券市场大幅抛售:两次发生在降息周期结束时,分别是1998年和2003年,另一次是1989年,当时只是一个短暂的暂停。

花旗策略师德克·威勒领导的团队表示:“1998年的情景可能成为一个参考模板(美联储在基本强劲的美国经济背景下降息),但1989年的情景也可能适用。当时,美国经济最终陷入衰退,而花旗经济学家对此仍然持强烈的非共识观点。”

在利率暂停的情况下,通常股票会走高,但这种上涨一般只持续一个月左右,随后会出现抛售。这是因为经济数据恶化会导致需要进一步宽松的政策。相比之下,如果是美联储的最终一次降息,市场的反弹则更持久。

在1989年的情景中,债券市场遭遇抛售,股市先是上涨,但随后出现了10%的回调。而在1998年和2003年的最终降息中,股市在接下来的三个月里表现出上涨。

他们表示:“总体来看,这些数据对股市至少在短期内是具有建设性的。”

他们指出,如果是降息周期末尾的暂停,小盘股表现将优于防御性板块。“如果这是本轮周期的最后一次降息,小盘股相对于公用事业股的交易有显著的上涨空间;而如果只是短暂的暂停,小盘股的表现则往往在区间内波动,”

他们说。“总体来看,小盘股仍然优于公用事业股。”

至于债券,暂停降息会导致收益率上升——而如果暂停发生在降息周期末尾,收益率的升幅会更显著。

“总体来看,这项研究对于美国债券收益率的前景并不乐观,这也强化了我们在全球资产配置中对美债的当前低配立场,”他们表示。

美元在降息周期结束时通常会延续涨势,但如果只是短暂暂停,其表现则较为波动。黄金则在暂停降息的情况下通常会上涨,无论宽松周期是否继续。

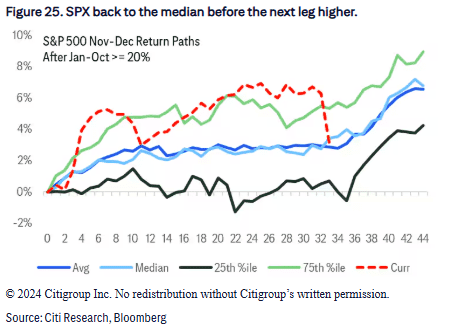

花旗团队还提到了一点关于季节性的看法。周三的市场下跌使标普500指数回到了中值路径。

“今年美股表现一直领先于正常的季节性趋势,但在FOMC会议当天的市场调整后,现在已经回到中值表现。这为年底的最后一段季节性反弹奠定了基础,”他们说。“圣诞行情的希望还不要放下。”(市场观察)