牛气冲天 全球股市利好消息接着来!警惕“鹰派”反扑、台湾选情或引发重大“不确定性” 下周迎各国重磅经济数据 恐引爆一轮大行情

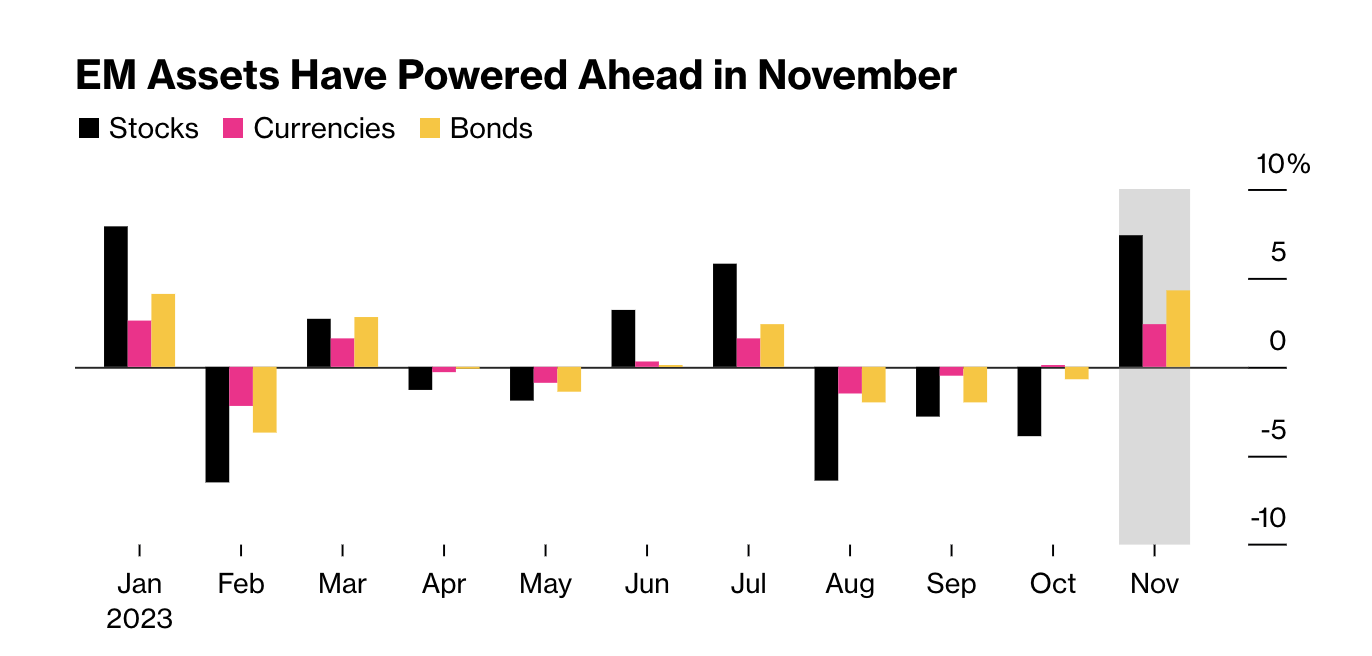

FX168财经报社(香港)讯 新兴市场股票和货币正迎来一月份以来最好的月份,但未来存在的重大陷阱可能会破坏涨势。未来几个月的不利因素包括美联储强硬态度以及台湾和印度等主要市场选举的风险。下周投资者将聚焦各国关键经济数据发布。

阿根廷新总统领导下的经济面临着剧烈变革的威胁,智利的公投可能引发骚乱。最后,仅 11 月份的大幅上涨就创造了回调的机会。亚洲新兴市场,即印度尼西亚和印度的高收益债券在 11 月份总共吸引了 23 亿美元的资金,这是自 6 月份以来的最高水平。

(来源:彭博社)

日内瓦 Gama Asset Management SA 全球宏观投资组合经理 Rajeev De Mello 表示:“11 月份所有风险类别的波动幅度都非常强劲,因此我预计会出现一些波动。” 不过,他表示,积极的实际利率和较少的仓位将支持新兴市场资产的上升趋势。

11 月份 MSCI 新兴市场股票指数上涨 7.1%,类似的货币指数上涨 2.3%,均为 1 月份以来的最大涨幅。

积极的催化剂包括美联储即将结束紧缩周期的乐观情绪,以及美国总统乔·拜登和中国国家主席习近平在加州举行的会晤,这预示着地缘政治紧张局势的缓和。#中美关系#

考虑到现在的大部分好消息,新兴市场可能容易受到以下利空风险的影响:

(一)美联储或释放鹰派信号

大多数市场观察人士都认为,主要威胁是美联储情绪的变化,重点关注12月12日至13日的会议,届时政策制定者将发布修订后的点阵图预测。

由于数据弱于预期,交易员削减了对美国加息的押注,但这种情况很快就会扭转。#美联储政策转向#

市场预计到 2024 年底宽松政策将超过整整一个百分点,如果美国通胀居高不下,最终可能会变得乐观。

Gama Asset 的德梅洛表示:“矛盾的是,新兴市场面临的主要风险是美国经济增长持续走强,如果再加上持续高企的通胀,这可能会导致美联储恢复加息。”

美国利率上升也会使美元走强,并可能从本月资金流入的一些较大的发展中国家吸走资金。

(二)台湾选情

在未来几个月即将举行的一系列选举中,台湾的选举因其潜在的市场影响而引起格外关注。

蒙特利尔 BCA Research 首席地缘政治策略师 Matt Gertken 表示:“台湾大选前的两个月,以及选举后的四个月,直到下届政府 5 月 20 日就职,都将充满不确定性。”

其他选举

印度尼西亚、埃及和印度也即将举行选举,民粹主义支出承诺可能会给政府财政带来压力。印度尼西亚将于 2 月 14 日举行总统选举,目前共有三名竞争者,届时新总理将接替佐科·维多多(Joko Widodo)。

GlobalData TS Lombard 新兴市场宏观策略董事总经理 Jon Harrison 表示,下一届政府是否会继续佐科向外国投资者开放经济的努力、对央行独立性的承诺以及印尼与中国的关系,存在不确定性。

埃及将于12月10日至12日举行总统选举,而印度刚刚于11月和12月在五个州开始一系列省级选举,然后在4月至5月举行大选。

Natwest Markets 策略师 Aditya Sharma 在本月的一份研究报告中写道,印度各邦政府在投票前宣布额外支出,政党也有可能在大选前采取同样的做法。

至于南美洲,包括阿根廷、智利的政治事态发展也可能对新兴资产造成更广泛的威胁。

下周聚焦各国关键经济数据发布

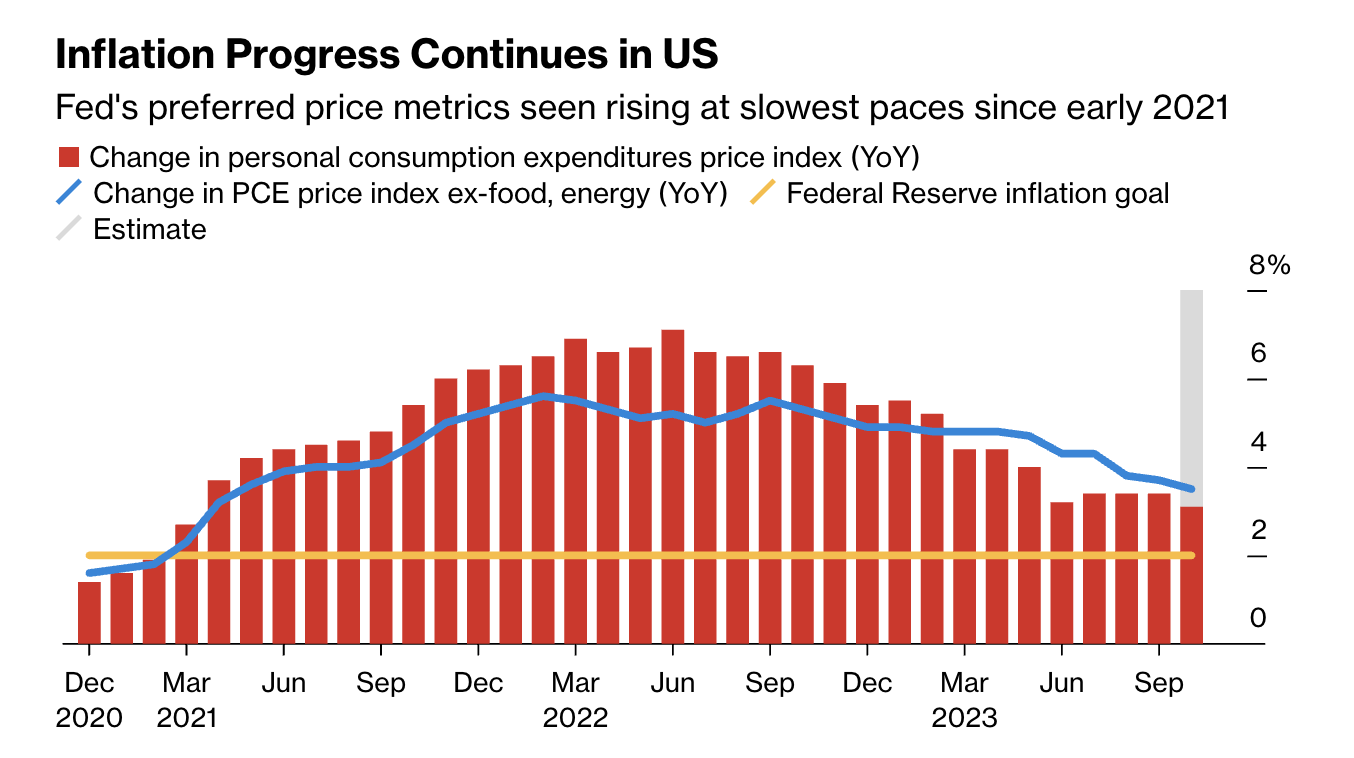

美国和欧元区的通胀指标将显示自 2021 年初或中期以来的最小年度增幅,强化了不会再次加息的情绪。预计美国10月份个人消费支出价格(CPI)指数将同比上涨3.1%。 核心指标不包括食品和燃料,被认为是衡量潜在通胀的更好指标,预计将上涨 3.5%。

(来源:彭博社)

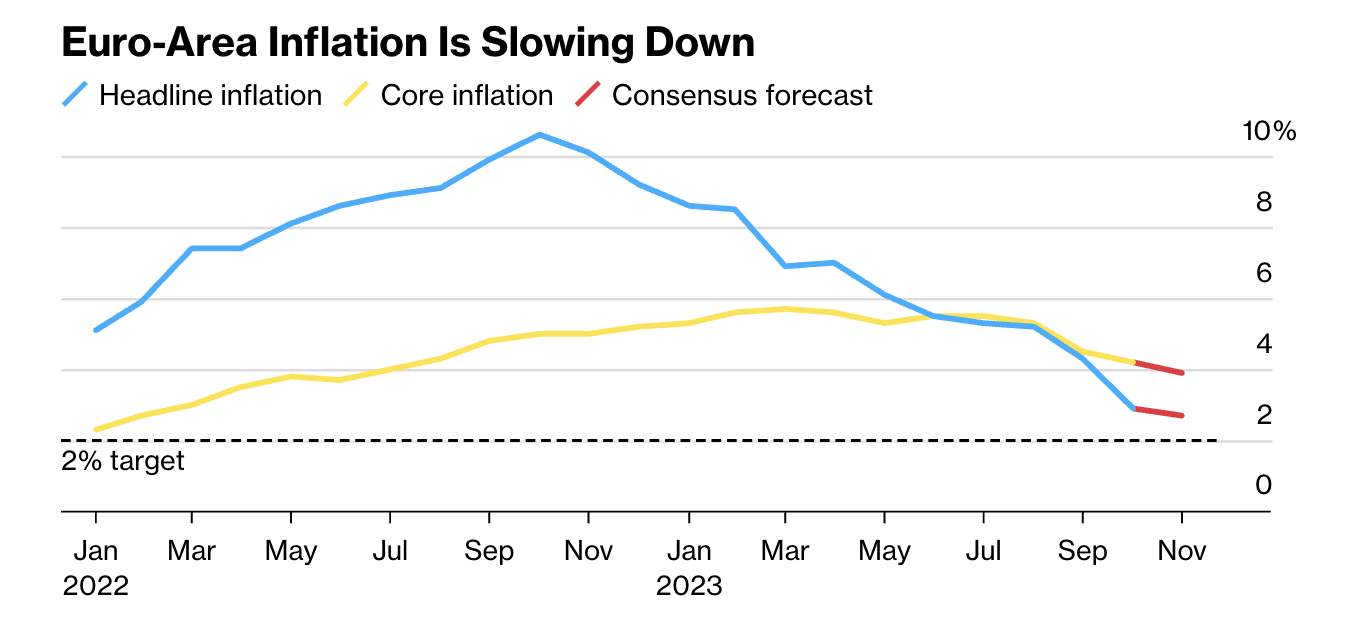

下周四公布的欧元区 11 月数据可能显示通胀率为 2.7%,为 2021 年 7 月以来的最低水平;基本指标预计将放缓至 3.9%。

尽管通货紧缩取得进展,大西洋两岸的官员坚称他们希望看到更多证据,以确保消费者价格得到持久控制。

周五,欧洲央行行长克里斯蒂娜·拉加德(Christine Lagarde)表示,“我们当然不会宣布胜利。”

(来源:彭博社)

美联储官员在上一次的会议纪要显示,他们注意到利率上升如何开始挤压家庭和企业。美联储将于下周三发布全国经济状况和轶事褐皮书。

预计美国个人收入和支出报告也将显示经通胀调整后的消费者支出仅略有增长。10 月份的需求下降有助于解释第三季度增长井喷后经济放缓的预测。

彭博经济研究院的观点是:“十月份通胀冲动减弱,这应该会让美联储在年底前保持按兵不动。”

未来一周的其他美国数据包括 10 月新屋销售、11 月消费者信心、每周申请失业救济人数以及一项重要的制造业调查。

再往北,加拿大将发布第三季国内生产总值(GDP)数据,该数据将揭示该国是否进入衰退,但经济学家认为至少会出现最低限度的增长。11 月就业数据将是加拿大央12月6日利率决定前的最后一个主要数据点。

新西兰和韩国等央行预计将维持利率不变。

亚洲方面,预计各国央行行长将在本周初齐聚一堂,参加香港金融管理局全球金融峰会和国际清算银行会议。

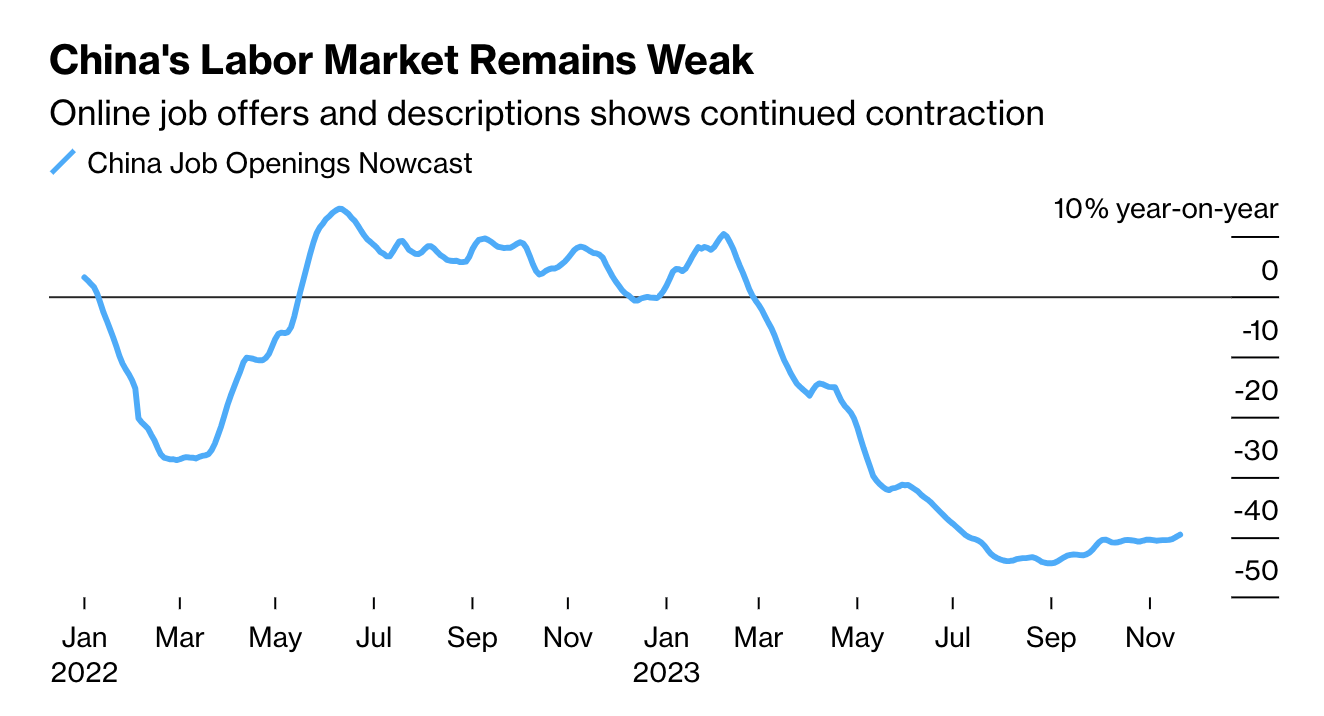

中国采购经理人(PMI)指数将于本周末开始发布,投资者将密切关注这些数据,以了解世界第二大经济体的复苏迹象。

(来源:彭博社)

另一方面,日本央行成员将于周三和周四与商界领袖交谈并举行新闻发布会,人们对政策正常化时间的猜测仍在继续。

该国还将在周四公布工业生产和零售销售数据,以及周五的劳动力和商业支出数据,此前数据显示日本经济在第三季出现萎缩。

从印度到越南再到印度尼西亚,一系列亚洲国家将于下周五公布制造业 PMI 数据,从而更全面地了解该地区经济的表现。

欧洲方面,拉加德周一在欧洲议会的证词将为投资者在通胀数据公布前提供交易依据。这些数据将在周三开始发布的一系列国家报告之后公布,预计这些报告将显示主要经济体同步下降,尽管程度不同。

虽然西班牙的通胀率可能会加速;法国的通胀率可能会减弱至 4.1%;德国的通胀率预计也会更低,为 2.7%。

至于意大利物价涨幅预计将明显放缓,进一步低于欧洲央行的目标,即 1.1%。

英国方面,包括行长安德鲁·贝利(Andrew Bailey)在内的几位英格兰银行政策制定者将出席会议,而本周数据较为平静。

瑞典央行周四停止加息令投资者感到意外,周三公布的第三季 GDP 可能会揭示经济衰退。

与此同时,瑞士于周五发布的数据可能显示,经济在前三个月陷入停滞后,在同一时期恢复了边际增长。

向东看,波兰将公布通胀率,预计将保持在 6.6%,是邻近欧元区的两倍多。而捷克 GDP 数据可能显示经济衰退。

针对以色列,分析师预计周一基准利率将保持在 4.75%,因为央行继续支持该货币。

谢克尔已经收复了自十月初以色列与哈马斯战争开始以来的所有损失,但官员们可能要到明年才会降息。

拉丁美洲未来一周的经济日历清淡。巴西将于周二公布 11 月中旬的通胀数据,预计较一年前进一步放缓,这证明央行承诺至少再降息两次半个百分点是合理的。

墨西哥次日发布通胀报告。该文件通常会对增长预期进行修正,可能会揭示备受期待的货币宽松周期的时机。

央行已暗示降息即将到来,但最新的经济活动数据,包括周五公布的第三季 GDP 数据,显示拉丁美洲第二大经济体的表现好于经济学家的预测。

智利从周四开始发布一系列活动和生产报告,其中最重要的是周五的 Imacec 十月经济活动指数。

同样在周五,巴西发布了 10 月份工业生产数据,而墨西哥则发布了同月汇款数据。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47