“美联储新喉舌”又来放风了!靓丽非农助燃鹰派加息预期 美元扶摇直上、黄金美股上演“高台跳水”

FX168财经报社(北美)讯 周五(10月7日),美国9月份失业率意外下降,就业数据略高于预期,表明尽管美联储试图为就业市场降温,但就业市场依然紧张。数据公布之后,美联储11月加息75个基点的预期升温。受此影响,美股三大股指齐跌,其中道指大跌近500点;美元指数一度拉升近80点至112.84;现货黄金短线跳水逾20美元,险些跌破1690美元关口;原油则受欧佩克+大规模减产决定提振上涨,美油布油双双大涨4%。

美国劳工部周五报告称,9月份就业增长略高于预期,尽管美联储努力减缓经济增长,失业率仍有所下降。

当月非农就业人数增加26.3万人,略好于预期的25万人。9月份的就业数据与8月份的31.5万人相比有所放缓,为2021年4月以来的最低月度增幅。

(来源:CNBC)

失业率为3.5%,低于3.7%的预期,因为劳动力参与率小幅下降至62.3%,劳动力规模减少了5.7万人。

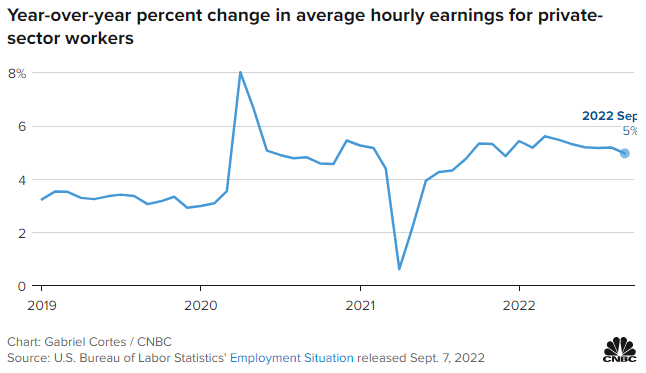

在受到密切关注的工资数据中,平均时薪环比增长0.3%,与预期一致,同比增长5%,增幅仍远高于疫情前的正常水平,但比预期低0.1个百分点。

(来源:CNBC)

嘉信理财(Charles Schwab)首席投资策略师Liz Ann Sonders表示:“这取决于你对经济的乐观和悲观看法,这份报告对每个人都有一点帮助。”“显然,市场并不高兴,但这些天市场总体上并不高兴。”

消息发布后,股市期货走低,而政府债券收益率上升。投资者从这些数据中寻找美联储将如何应对通胀的信号。

LPL Financial首席经济学家Jeffrey Roach表示:“这给11月份再次加息75个基点的棺材上钉上了钉。”

从行业角度看,休闲和酒店行业的就业岗位增加8.3万个,领涨,但与2020年2月疫情前的水平相比,该行业的就业岗位仍少110万个。

在其他领域,医疗保健增加了6万人,专业和商业服务增加了4.6万人,制造业贡献了2.2万人。建筑业增加1.9万个,批发贸易增加1.1万个。

政府工作岗位减少2.5万个,是该报告未能达到预期的一大原因。州和地方层面的招聘具有很强的季节性,因此该数据的下降表明,除此之外报告基本符合预期,显示就业市场具有弹性。

另一方面,金融活动、运输和仓储都减少了8000个工作岗位。

Roach表示,该报告“确实显示,尽管面临俄乌战争、利率上升和房地产市场放缓等不利因素,消费者和企业方面一直非常有韧性。”“它可能为(经济)软着陆的故事增添色彩,而在一段时间内,软着陆似乎相当难以实现。”

该报告发布之际,美联储为降低接近40多年来最高水平的通货膨胀率进行了长达数月的努力。美联储今年已5次加息,总共加息3个百分点,预计至少会持续到今年年底。

包括美联储主席鲍威尔在内的美联储官员表示,他们预计加息将给经济带来“一些痛苦”。联邦公开市场委员会(FOMC)成员9月份表示,他们预计失业率将在2023年升至4.4%,并维持在这一水平附近,长期来看将降至4%。

数据公布之后,纽约联储主席威廉姆斯表示,美联储需要逐步将利率提高到4.5%左右,加息速度和幅度取决于数据。他认为明年经济将录得正增长,失业率将上升。

美国总统拜登表示,非农就业数据表明美国正在向稳定增长过渡。

有“新美联储通讯社”之称的华尔街记者Nick Timiraos最新撰文称:“9月稳健的就业报告将让美联储保持在下个月会议上批准再一次大幅加息的正轨,因为(美联储)官员寻求将借款成本提升到足够高的水平,让劳动力市场疲软,并放缓通胀压力。”

虽然没有说明11月美联储具体会加息多大幅度,但Timiraos指出,9月的上次会议上,美联储官员已经在考虑,今年剩余的时间要累计再加息125个基点,要达到这个幅度,可能就需要在11月加息75个基点,然后在12月再加50个基点。

(来源:推特)

市场普遍预期美联储将继续加息步伐,11月将再加息0.75个百分点。据CME“美联储观察”:美联储11月加息50个基点至3.50%-3.75%区间的概率为25.7%,加息75个基点的概率为74.3%,加息100个基点的概率为0%;到12月累计加息100个基点的概率为20.2%,累计加息125个基点的概率为59.1%,累计加息150个基点的概率为20.7%。

随着交易员评估9月份的就业报告,美国股市周五早盘下跌。

美股盘初,标普500指数一度跌超2.2%,11个主要行业板块中有10个下跌,其中信息技术和非必需消费品板块领跌。道琼斯指数下跌480点或1.6%,纳斯达克综合指数下跌3%。

(道指30分钟走势图,来源:FX168)

美联储在抑制通胀的过程中,需要看到职位空缺减少、求职者(失业人数)增多,但周五的就业报告却显示出相反的情况。

Avitas财富管理首席投资官Russell Evans在报告中写道:“就业增长放缓一个月可能不足以让美联储对其政策做出任何重大调整,我们需要看到就业形势持续几个月走软,美联储才会采取行动。美联储非常关注通胀,这可能意味着就业会成为附属牺牲品。”

Bleakley Financial首席投资官Peter Boockvar表示,“尽管数据与预期大致相符,但失业率下降似乎是市场所关注的。”“再加上初请失业金人数处于低位,裁员的步伐依然缓慢,这当然会让美联储对继续大举加息充满热情。”

富国证券股票分析师Christopher Harvey表示:“与我们交谈过的许多人得出的结论是,美联储不仅不会帮助市场,还会继续坚持不懈地追求物价稳定,直到资本市场出现问题。”“他们似乎越来越单一的关注点——价格稳定——其可能会有助于促进这种错位。”

美元指数短线一度拉升近80点,刷新日高至112.84,现回落至112.32一线交投。

(美指30分钟走势图,来源:FX168)

9月份的非农就业数据与市场预期相差不远。道明证券经济学家表示,不认为今天的非农报告会对美元的走势产生太大影响。至少,市场可能不得不等到下周的CPI报告公布,才能对美联储未来的方向做出更好的判断。预计美元将继续在年底前反弹,而最容易受到美元反弹冲击的是加元,因为加拿大的家庭债务偿还前景非常糟糕。此外,经济学家表示对美元兑日元升至145以上将迫使日本央行进一步干预持谨慎态度。如果下周公布的CPI数据走强,可能会暂时拖累美元。尽管如此,美元仍是众多货币中表现最好的,希望美元能在短暂下跌时积累上行动能。

ForexLive首席外汇分析师Adam Button表示,“美元仓位拥挤,任何美国经济疲弱的迹象都将给美元带来沉重压力,但这肯定不会来自非农就业数据。”

他说:“这些数据让美元变得更加拥挤。”“美国经济很强劲。”

随着美元和美债收益率上扬,现货黄金短线大幅下跌约23美元,刷新日低至1690.45美元。

(现货黄金30分钟走势图,来源:FX168)

数据显示,巨量资金迅速轮番入场砸盘:COMEX最活跃黄金期货合约北京时间10月7日20:30一分钟内买卖盘面瞬间成交3317手,交易合约总价值5.66亿美元;COMEX最活跃黄金期货合约北京时间10月7日20:35一分钟内买卖盘面瞬间成交2035手,交易合约总价值3.48亿美元;COMEX最活跃黄金期货合约北京时间10月7日20:50一分钟内买卖盘面瞬间成交2133手,交易合约总价值3.61亿美元。

“市场将好于预期的就业报告视为进一步推动美联储在11月初的议息会议上再升息75个基点,”Heraeus贵金属资深交易员Tai Wong表示。

“如果金价不能守住1690美元支撑,它可能会重新测试1660美元的水平。市场现在将关注下周的关键通胀数据以及美联储会议纪要。”

油价周五大涨3%,并在欧佩克+决定进行自2020年以来最大规模的减产的支持下,朝着连续第二周上涨的方向发展,尽管人们担心经济衰退和利率上升。

WTI原油向上突破92美元/桶,最高触及92.35美元/桶,日内涨超4.4%;布伦特原油突破98美元/桶,日内也上涨约4%。

(WTI原油30分钟走势图,来源:FX168)

原油价格势创3月初以来最大单周涨幅,因欧佩克+将原油市场推至冬季前进一步收紧的轨道。WTI原油自9月中旬以来首次升破90美元/桶,本周期货价格上涨近12%,布油自9月中旬以来首次突破95美元/桶。紧缩前景阻止了油价的下滑,此前油价因对全球经济放缓和各国央行大举加息的担忧而下跌。Third Bridge全球工业、材料和能源部门主管Peter McNally表示,尽管上个季度原油价格下跌,但推动价格下跌的因素正在结束,俄罗斯供应的可持续性和美国石油储备的持续释放变得不确定,欧佩克+的减产让市场变得更加脆弱。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47