看涨“七巨头”押注需求正在攀升 这一指标给出的警告不容忽视

FX168财经报社(北美)讯 周三(2月14日),市场数据公司Spotgamma的数据显示,对与“七巨头”和其他市场领先科技股相关的高风险看涨期权的押注已接近去年最拥挤的水平。

这促使一些衍生品市场专家警告称,更广泛的股市可能面临回调的风险,因为过去一年引领市场走高的大型科技股可能会在周五期权到期后动摇。

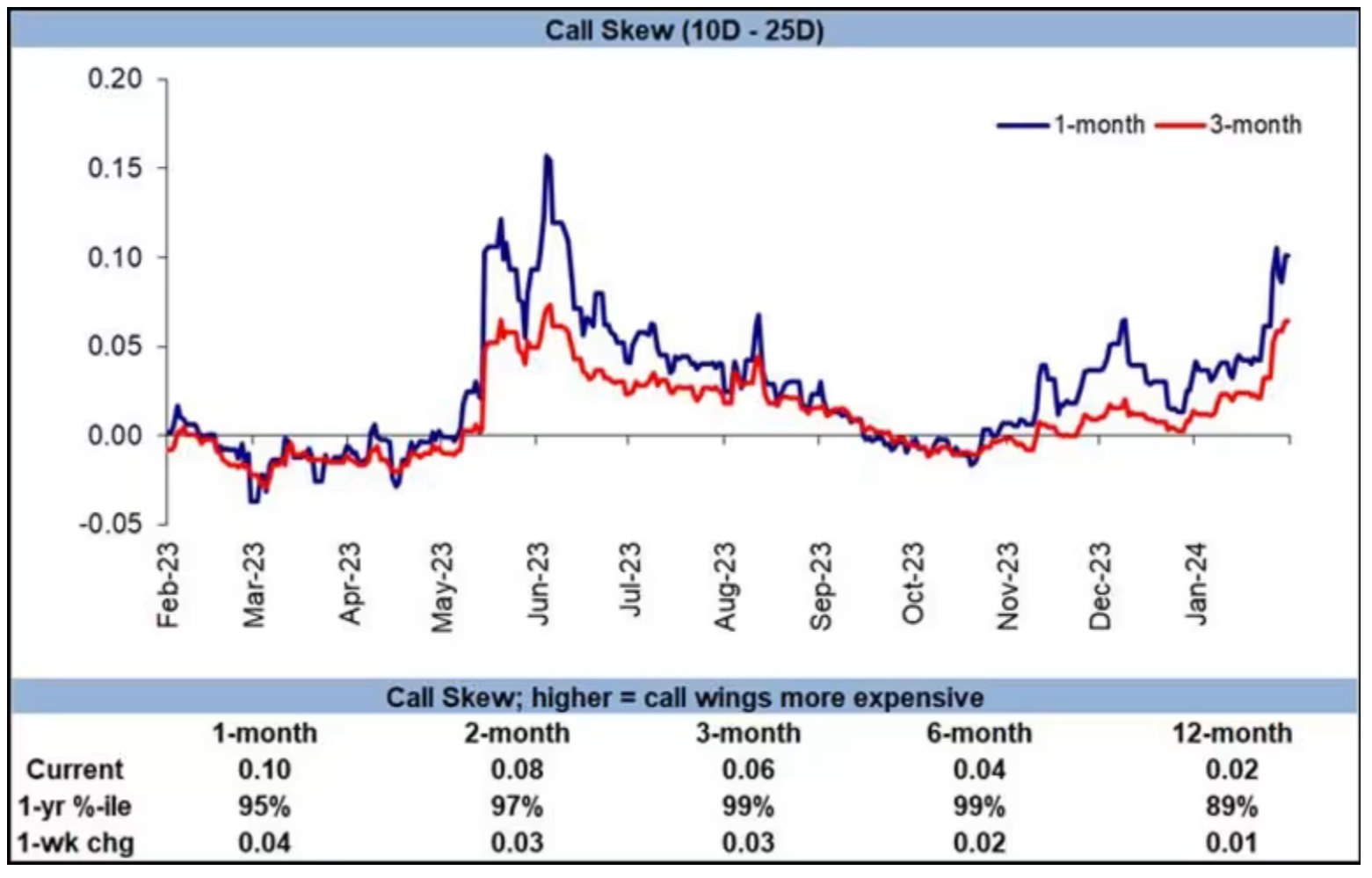

RBC资本市场衍生品策略主管Amy Wu Silverman的数据显示,英伟达公司的1个月和3个月看涨期权偏差已达到至少6月份以来的最高水平。

看涨期权偏差衡量的是相对于平价看涨押注而言,风险较高的虚值看涨期权的需求。当偏差上升时,这意味着相对于如果股票在到期前涨幅较小则可以获得回报的期权的需求,对风险较高期权的需求正在攀升。

(来源:RBC CAPITAL MARKETS)

然而,根据Amy Wu Silverman的说法,与近期历史相比,虚值看涨期权的相对需求已达到极端水平,这一简单事实并不一定预示着相关股票会立即逆转。

Amy Wu Silverman在与MarketWatch分享的一份研究报告中表示,虽然这表明英伟达几乎完全依靠势头进行交易,但“势头往往会产生动力”。

英伟达是2024年迄今为止标普500指数中表现最好的股票,在2023年上涨238%的基础上,今年又上涨了46.7%。

其他人则表示,对看涨期权的极端需求不仅会给“七巨头”的成员带来问题,还会给Arm Holdings Plc等其他半导体股票带来问题,该公司的股价今年迄今已飙升了60%以上,而且也许是为了更广阔的市场。

根据Spotgamma提供的数据,周一与Arm股票相关的看涨期权偏差触及过去一年中的 98%。与亚马逊相关的看涨期权偏差甚至更高,在过去一年中达到了99%,而 Meta Platforms的看涨期权偏差也达到了98%。

野村证券衍生品市场策略师Charlie McElligott几个月来一直表示,对价外看涨期权的需求不断上升,代表着投资者“担心错过”进一步上涨的机会。

实际上,投资者支付溢价是为了确保他们的投资组合能够从个别大型科技股以及标准普尔500指数和纳斯达克综合指数等指数的进一步收益中获利。

这种上行对冲的最大缺点是,它创造了一种环境,使期权市场的活动可能影响基础股票的交易,从而可能形成危险的反馈循环。

Spotgamma创始人Brent Kochuba在周一给客户的一份报告中表示,本周五与个股名称、指数和交易所交易基金相关的月度期权到期,可能会引发股市回调,标普500指数可能会回落至4,900级或以下。“看涨的科技行业交易非常拥挤。”

对看涨期权的大量需求迫使向交易者出售看涨期权的期权交易商通过买入股票来对冲头寸,从而推高市场。这就是反馈循环发挥作用的地方,因为更高的库存会吸引更多的看涨期权需求,从而吸引交易商更多的对冲买入。

Charlie McElligott和Brent Kochuba表示,周三与Cboe波动率指数VIX或市场的“恐惧指标”期货相关的期权到期,也可能成为市场下一步走低的潜在催化剂。

用期权术语来说,“价内期权”意味着期权可以被行使或出售以获取利润。“平价”是指执行价格接近或处于标的资产当前交易价格的期权。“价外期权”是指期权的执行价格(如果是看涨期权)高于标的股票的交易价格,如果是看跌期权,则执行价格低于标的股票的交易价格。

周二最近的交易中,VIX指数为14.90,有望创年内最高收盘价。

Brent Kochuba还指出,英伟达的严重看涨倾向可能会使该公司股价在2月21日公布财报后更难上涨,即使它超出了华尔街的预期。

他指出,英伟达看涨期权偏差达到或接近当前水平的最后两次情况发生在2021年11月和2023年6月,当时投资者正在等待这家芯片制造商的财报。在这两种情况下,英伟达的偏差峰值都与市场顶部同时发生,包括纳斯达克综合指数自2021年11月以来创下的收盘新高。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

.jpg)