大举进攻!债券交易员押注“鸽派期权” 美联储全面降息定价提前至11月

FX168财经报社(亚太)讯 债券交易员再次倾向于鸽派,随着美国国债价格上涨,他们加大押注,认为美联储加快降息步伐将使债券受益。以鸽派期权为目标,期货中出现空头回补,市场定价美联储将全面降息时间从12月,加速至11月。

美国10年期国债收益率在最近几个交易日下跌逾25个基点,原因是美联储青睐的通胀指标保持稳定,制造业和支出指标低于预期。周二(6月4日),JOLTS报告显示美国就业岗位意外下滑,国债收益率进一步下跌。

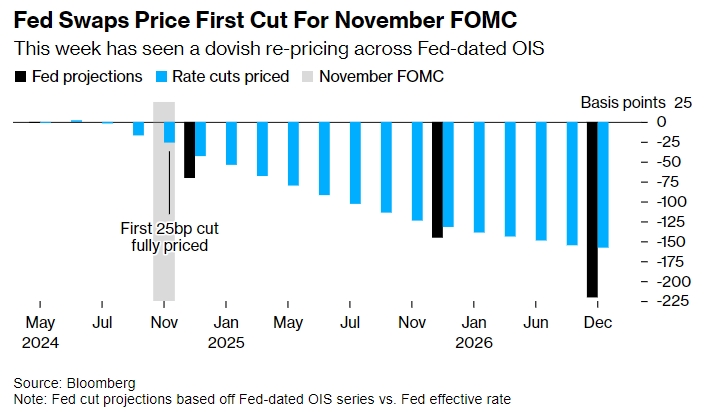

掉期交易员现在将美联储首次全面降息25个基点的预期从12月上调至11月。在现金市场,摩根大通的美国国债客户调查显示,直接多头仓位升至3月以来的最高水平,这进一步表明市场势头良好。

摩根大通资产管理公司固定收益投资组合经理凯尔西·贝罗(Kelsey Berro)周二对彭博电视台表示:“美联储下一步的举措最终将是保护劳动力市场的强劲,而不是对抗通胀。我们确实认为通胀总体上得到了控制。”

(来源:Bloomberg)

与新的看涨情绪同步,近期未平仓合约的模式表明空头回补,继周一市场上涨之后,10年期国债期货的风险明显下降。与此同时,期权市场出现了与有担保隔夜融资利率挂钩的鸽派对冲的新一轮涌入,该利率与央行的政策路径密切相关。

本周周一和周二的交易中,交易员们一直在瞄准防范更快降息的策略,到9月份会议时可能降息两次。这与一周前的情况不同,当时美联储官员重新讨论加息,刺激了对鹰派保护的需求。尽管如此,一些交易员仍继续为长期高利率做准备。

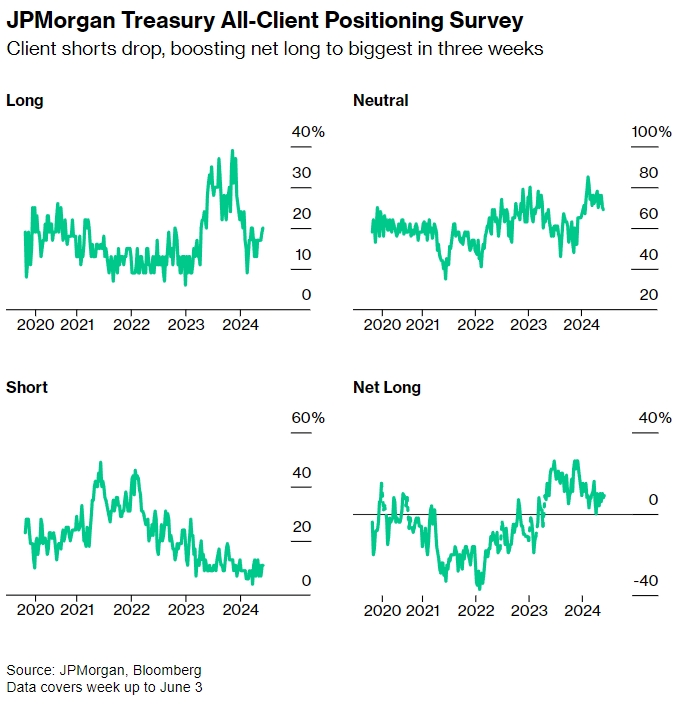

截至6月3日当周,摩根大通债券客户小幅增持多头仓位,将直接持仓量推升至3月25日以来的最高水平,并将中性仓位推升至1月29日以来的最低水平,空头仓位本周保持不变。

(来源:Bloomberg)

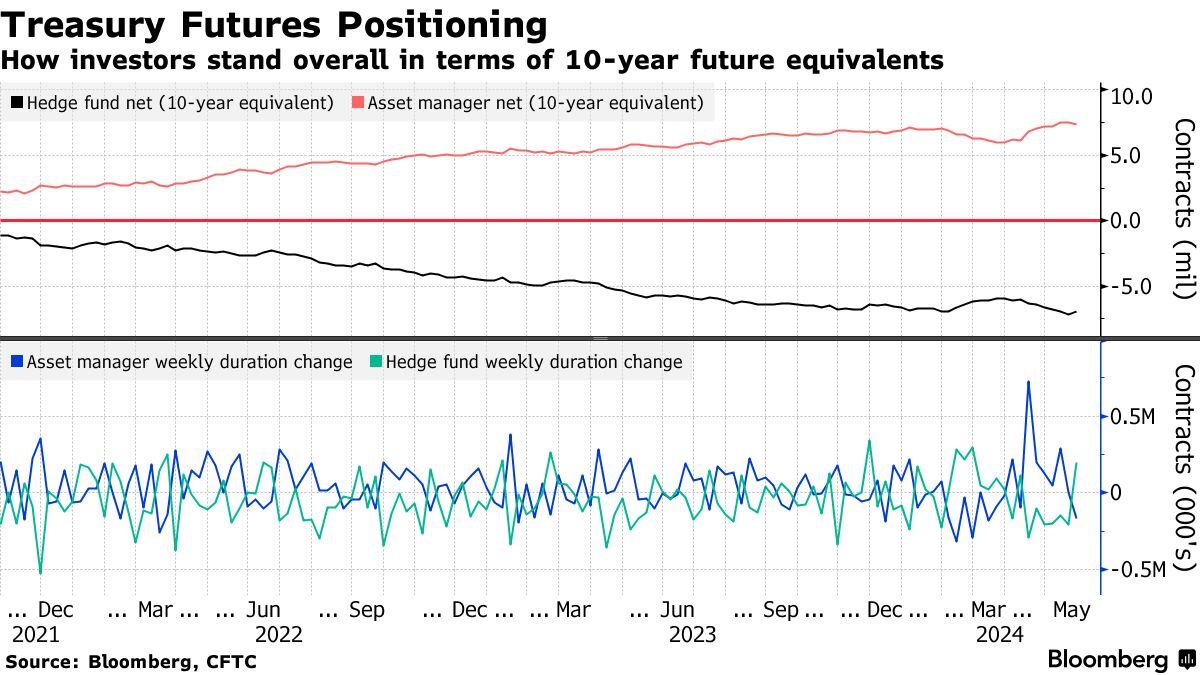

美国商品期货交易委员会(CFTC)数据显示,截至5月28日当周,美国国债期货多头平仓量约为17万份10年期国债期货等价物,所谓的实金账户逆转了美国国债期货六周来多头持仓的趋势。其中,多头平仓量最大的是曲线的长端。另一方面,对冲基金本周净空头回补量约为20万份10年期国债期货等价物。

(来源:Bloomberg)

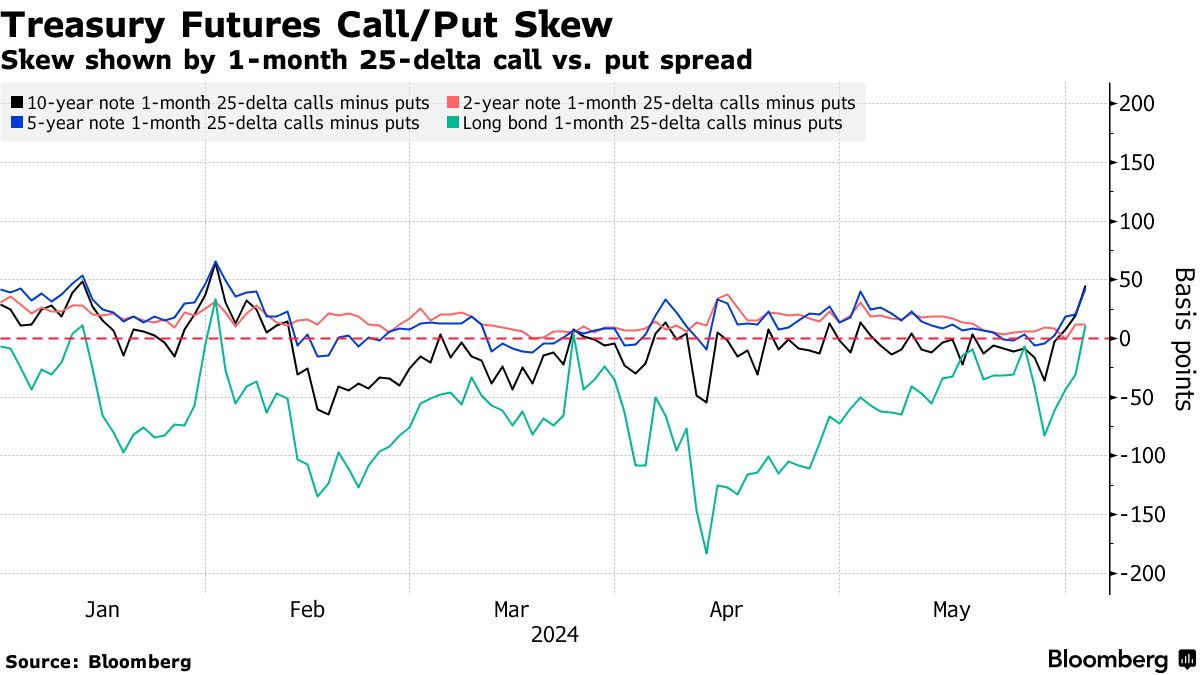

随着债券市场本周继续上涨,通过期权市场对冲美国国债波动的成本已转变为对冲所有期限的上涨而非下跌的溢价。在10年期债券中,对冲上涨的成本已升至2月份以来的最高水平。

国债看涨期权相对于看跌期权的新发现费用导致最近建立的看涨押注出现一些获利回吐,包括在周二JOLTS职位空缺低于预期后,大量5年期和10年期期权的看涨期权平仓。这导致10年期收益率跌至5月16日以来的最低水平,测试了100日均线和200日均线水平。

(来源:Bloomberg)

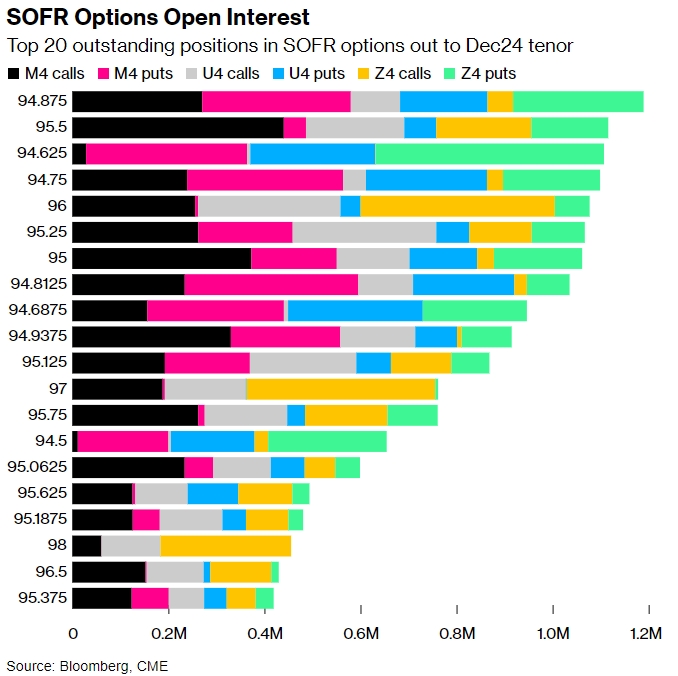

最受欢迎的SOFR期权执行价仍为94.875水平,其中有出色的交易,例如上周买入的SFRU4 94.875/94.8125/94.75看跌期权和SFRU4 94.8125/94.875/94.9375/95.00看涨期权。94.625执行价也仍然非常活跃,仓位围绕该水平,包括SOFR Sep24/Dec24 94.875/94.625看跌价差。

(来源:Bloomberg)

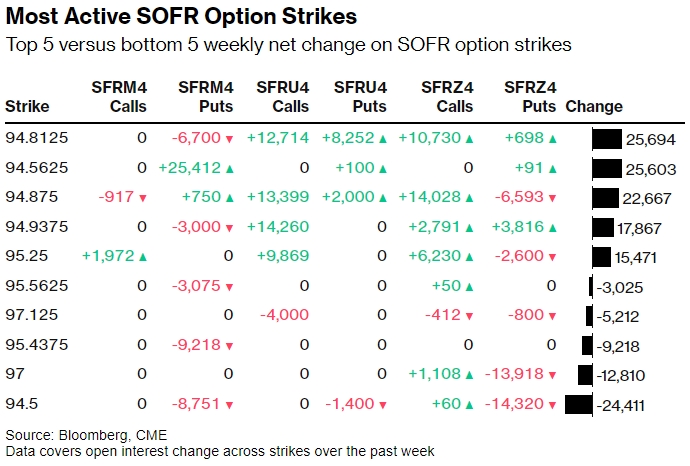

过去一周,94.8125行权价的未平仓合约变动最大,原因是包括SFRU4 94.8125/94.875/94.9375/95.00看涨期权的买家在内的资金流入。94.5625行权价的未平仓合约也出现了大幅增长,原因是该行权价出现了大量直接买家。94.50行权价的清算最为严重,主要原因是2023年12月24日看跌期权的平仓。

(来源:Bloomberg)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47