理想能否照进现实?华尔街错了,警惕经济数据的滞后性

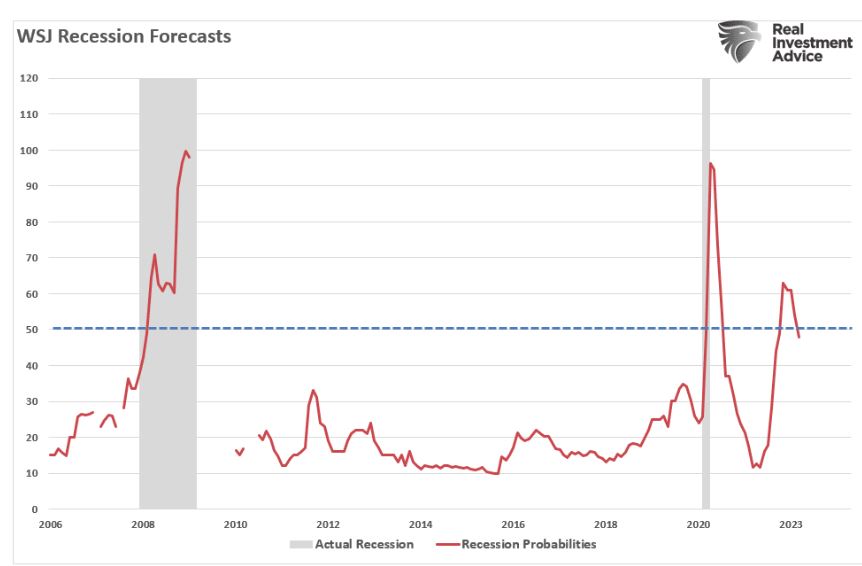

FX168财经报社(北美)讯 Real Investment Report主编Lance Roberts发表文章《谨防“没有衰退”的说法:经济数据滞后于现实》(Beware the 'No Recession' Call: Economic Data Lags Reality)。他指出,经济学家们不再预计会出现衰退,这是根据《华尔街日报》最近对华尔街经济学家的一项调查得出的。

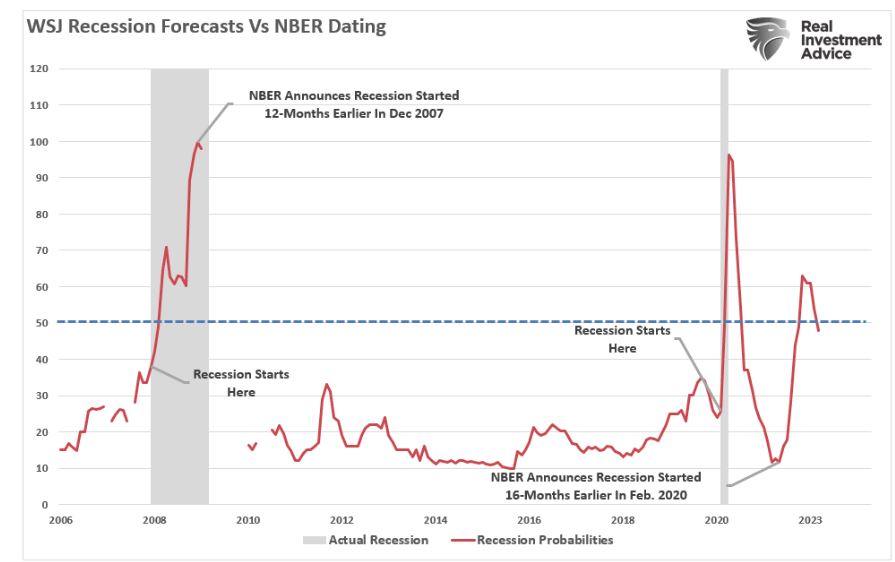

“在《华尔街日报》最新的季度调查中,商界和学界的经济学家将未来一年内出现衰退的概率从今年7月的平均值54%降低到更为乐观的48%。这是自去年年中以来他们首次将概率降至50%以下。”

(图片名称:经济衰退预测;图片来源:华尔街日报/investing)

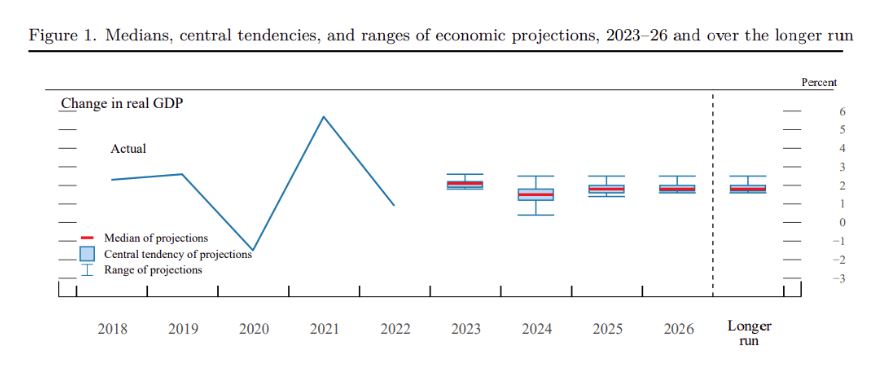

美联储也有相同的看法。在9月份的FOMC会议之后,美联储重申了其“更高更长”口号,并升级了其经济预测,包括“没有衰退”的情景。

(图片名称:经济预测;图片来源:华尔街日报/investing)

Roberts指出,支持这种乐观情绪的有三个关键因素:通货膨胀持续下降,美联储停止加息,以及强劲的劳动力市场和经济增长超出预期。——《华尔街日报》这种乐观情绪的问题在于,它完全是基于滞后的经济数据。

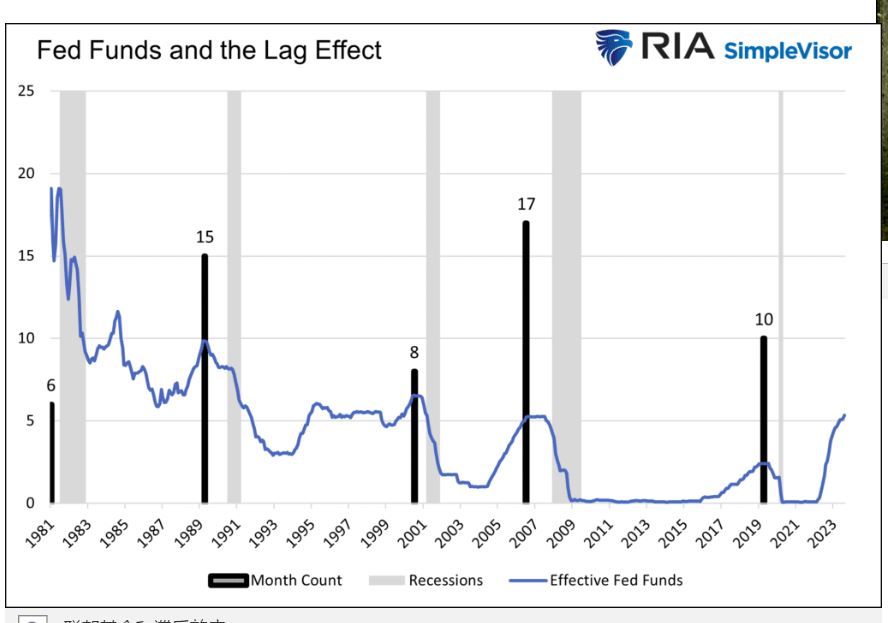

Roberts认为,更重要的是,这些滞后的数据在未来可能会受到相对较大的负面修订。此外,如前所讨论的,紧缩的货币政策“滞后效应”仍在系统内起作用。正如迈克尔·莱博维茨所指出的:

“利率的变化只影响新的借款人,包括那些必须重新发行债务以偿还到期债券的投资者。因此,较高的利率不会影响那些拥有不到期的固定利率债务的人。滞后效应发生是因为新债务发行需要足够的时间来对经济产生足够的影响,以减缓经济增长。”

(图片名称:联邦基金和滞后效应;图片来源:华尔街日报/investing)

Roberts表示,换句话说,如果最后一次加息后,经济衰退的平均滞后期是11个月,而上一次加息是在2023年7月,那么前瞻性预期的风险将相当高。

Roberts认为,这就是为什么美联储和经济学家总是措手不及,总是来不及和措不及防的原因。

迟到又不及格

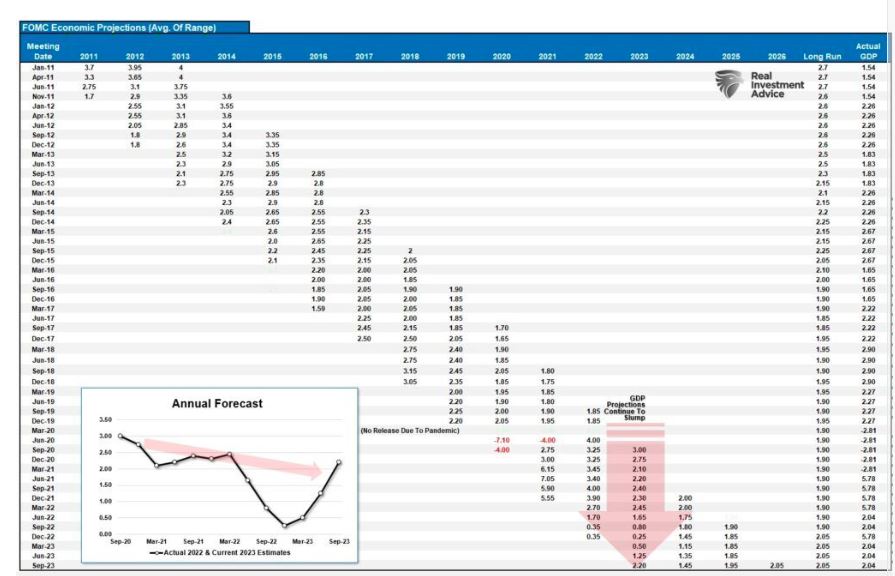

Roberts指出,由于依赖经济数据,这些数据受到重大修订的经济数据,因此在预测中,美联储和经济学家往往错误。正如他之前所指出的:

“然而,美联储预测存在问题。它们历史上是最差的经济预测者。自2011年以来,我们已经跟踪了美联储预测的中位数点,它们尚未准确。表格和图表显示,美联储的预测总是固有地过于乐观。

如图所示,在2022年,美联储认为2022年的增长将接近3%。目前这一预测已经下调至2.2%,并且可能会在年底前进一步下调。就像华尔街分析师对盈利预期一样,美联储的预测总是最初过于乐观,然后向现实指导。”

(图片名称:美联储GDP预测;图片来源:华尔街日报/investing)

Roberts表示,当然,经济学家也不会好到哪里去。下面重新审视上面提到的《华尔街日报》对华尔街经济学家的调查。不过,这一次, Roberts指出,将注意国家经济研究局(NBER)确定的最后两次衰退开始和结束的日期。(《华尔街日报》的调查只追溯到2006年。)

(图片名称:《华尔街日报》衰退概率与NBER的约定 ;华尔街日报/investing)

Roberts指出,虽然这个样本规模相对较小,但它强化了经济学家在“软着陆”方面通常是错误的这一观点。基于当前数据点来评估今天经济状况的问题是,这些数字仅仅是“最佳猜测”。

Roberts表示,经济数据在未来的12个月和36个月内进行数据收集和调整,会受到实质性的负面修订。

2008年1月,贝南克主席曾表示:“美联储目前没有预测到将会出现衰退。”事后,在2008年12月,NBER确定了官方的衰退日期,即2007年12月。

如果本·贝南克都不知道衰退正在进行中,那我们怎么知道呢?

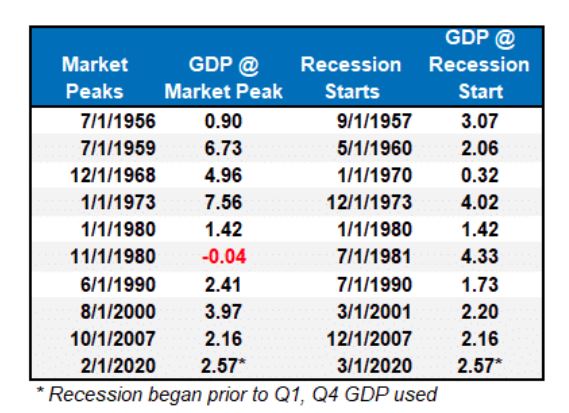

(图片名称:NBER GDP衰退与峰值;华尔街日报/investing)

让我们看看下面的实际(通货膨胀调整后)经济增长率的数据:

上面的每个日期都显示了在衰退开始前经济增长率的情况。

表格上显示,在过去的10次衰退中,有7次实际GDP增长率在2%或以上。换句话说,根据媒体的说法,没有出现衰退的迹象。

但在下个月,衰退就开始了。

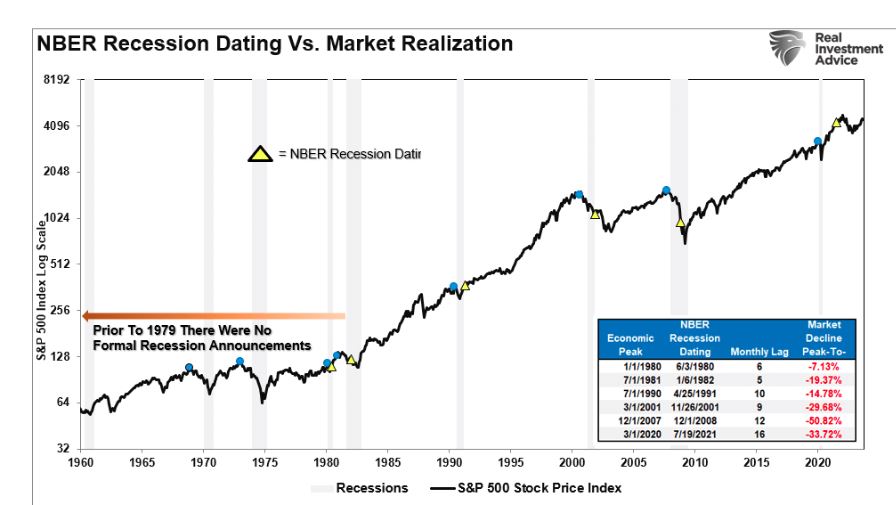

Roberts指出,下图显示了标普500指数和两个点。蓝点表示衰退开始的时候。黄色三角形表示NBER确定衰退开始的时间。在10次实例中,有9次,标普500指数在认定出现衰退之前达到峰值并下降。

(图片名称:NBER经济衰退日期与市场现实;华尔街日报/investing)

看到经济学家的“没有衰退”的说法存在的问题吗?

等待数据

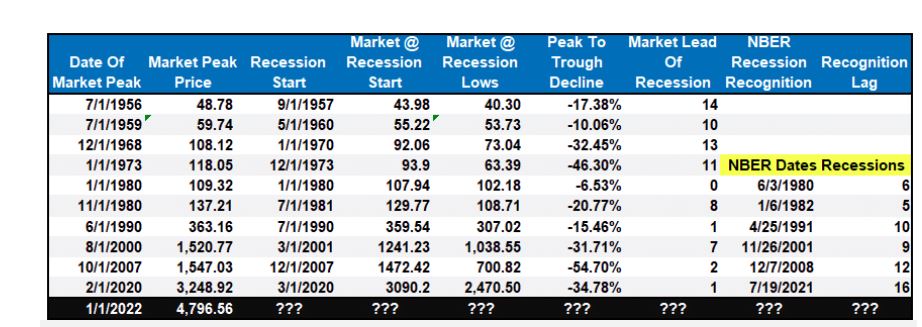

虽然《华尔街日报》的经济学家似乎对“没有衰退”的预期充满信心,但经济数据尚未赶上经济现实。下表显示了市场峰值日期和实际GDP与衰退开始和当时的GDP增长之间的关系。

(图片名称:经济衰退日期与NBER约定表;华尔街日报/investing)

Roberts指出,在1980年之前,NBER没有正式确定衰退开始和结束的时间点。

例如:

在1956年7月,市场达到了48.78点,开始下滑。

从0.9%上升到1957年的3.07%。(没有衰退的迹象)

在1957年9月,经济陷入衰退,而市场已经下跌了近10%。

从峰值到低谷,市场下跌了17.38%。

Roberts指出,值得注意的是,市场提前14个月就已经警告了即将出现衰退。正如上面所提到的,在2007年,大多数媒体、分析师和经济界都宣称“没有衰退的迹象”。他们错了。今天,我们再次看到了很多早期预警信号。领先的经济指标、倒挂的收益率曲线以及货币速度的变化都表明,衰退的风险升高。

Roberts表示,从这个分析中可以得出三个教训:

今天报告的经济“数字”将在未来的修订中不同。

数据的趋势和偏差远比数字本身更重要。

“记录”的高点和低点之所以成为记录,是因为它们标志着数据的历史性转折点。

Roberts指出,《华尔街日报》的众多经济学家再次在他们的假设中出现错误。

最后,Roberts表示,“不幸的是,直到为时已晚,我们才会有证据。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26