美元指数五连跌创六个月新低,国债收益率回落

内容导读

市场概览:美元跌至六个月低点,国债反弹

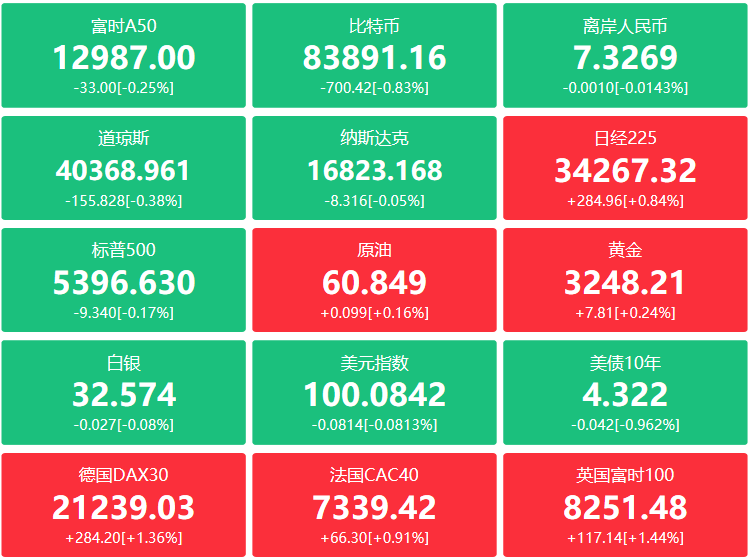

根据 www.TodayUSStock.com 报道,周一,美元指数连续第五天下跌,下滑0.2%至99.496,创2024年10月以来最低水平,反映市场对美元避险地位的重新评估。X平台数据显示,“美元下跌”话题热度上升,投资者聚焦特朗普关税政策的不确定性。与此同时,美国国债市场在上周重挫后反弹,10年期国债收益率下跌11.8个基点至4.372%,5年与30年期国债收益率差扩大8.9个基点至79.583个基点,显示债市波动加剧。

其他市场方面,现货黄金微涨0.1%至3212.53美元/盎司,受益于美元走弱;WTI原油涨0.16%至61.60美元/桶,受全球需求预期支撑。科技股夜盘普跌,英伟达(NVDA)跌1.31%,特斯拉(TSLA)跌1.46%。以下为主要资产表现对比:

| 资产 | 最新值 | 涨跌幅 | 备注 |

|---|---|---|---|

| 美元指数 | 99.496 | -0.2% | 六个月低点 |

| 10年期国债收益率 | 4.372% | -11.8基点 | 上周高点4.8% |

| 黄金 | 3212.53美元/盎司 | +0.1% | 美元走弱支撑 |

| WTI原油 | 61.60美元/桶 | +0.16% | 需求预期稳定 |

数据来源:彭博,X平台,2025年4月14日

美元动态:避险地位受质疑,五连跌解析

美元指数五连跌源于多重压力。特朗普周一澄清手机和电脑等电子产品无法豁免关税,强化了贸易战预期,导致投资者对美元避险属性的信心动摇。X平台用户指出,美元跌势与彭博美元现货指数逼近长期支撑线(99.0)有关,若跌破可能进一步下探98.5。数据显示,美元兑日元跌0.3%至147.65,兑欧元跌0.15%至1.0585,显示全面疲软。

此外,市场对美联储干预的预期降低加剧了美元下行压力。CME FedWatch工具显示,2025年6月降息25基点的概率降至55%,反映投资者认为关税引发的通胀可能推迟宽松周期。花旗分析师警告:“美元的避险溢价正在消退,贸易不确定性削弱了其吸引力。”以下为美元指数近期表现:

| 日期 | 美元指数 | 日涨跌幅 | 关键事件 |

|---|---|---|---|

| 4月8日 | 100.45 | -0.1% | 关税担忧初现 |

| 4月14日 | 99.496 | -0.2% | 特朗普澄清无豁免 |

数据来源:彭博,2025年4月14日

国债市场:10年期收益率回落,曲线变化

10年期国债收益率周一跌至4.372%,较上周高点4.8%回落11.8个基点,反映债市在上周抛售后吸引买盘回补。数据显示,国债价格反弹,30年期国债收益率跌至4.665%,5年期收益率跌至3.87%。5年与30年期收益率差扩大至79.583个基点,较上周上升8.9个基点,显示长端收益率曲线趋陡,市场对远期经济预期的分歧加大。

X平台讨论指出,收益率回落与投资者对关税通胀效应的重新评估有关。特朗普的关税豁免表态缓解了短期通胀压力,但长期国债需求受财政赤字担忧牵制。2025财年9.2万亿美元国债到期(6.6万亿集中6月前)加剧再融资压力,推高长端收益率预期。以下为国债收益率变化对比:

| 期限 | 收益率 | 日变化(基点) | 周变化(基点) |

|---|---|---|---|

| 10年期 | 4.372% | -11.8 | -42.8 |

| 5年期 | 3.87% | -6.0 | -10.0 |

| 30年期 | 4.665% | -7.0 | -15.0 |

数据来源:美国财政部,2025年4月14日

驱动因素:关税不确定性与美联储预期

美元与国债市场的波动受以下因素驱动:一是特朗普关税政策的反复,豁免汽车关税的表态与电子产品无豁免的澄清形成矛盾,推高市场不确定性;二是美联储政策预期调整,沃勒暗示关税或迫使降息(年内概率65%),但通胀担忧限制了宽松空间;三是财政压力,9.2万亿美元国债到期加剧供给担忧,推高长端收益率预期。

全球市场方面,中国黄金ETF4月流入29.1吨,显示避险资金流向黄金,间接削弱美元需求。X平台分析认为,美元跌势可能刺激欧元和日元反弹,但需警惕美国经济数据(如4月16日CPI)引发的反转。以下为市场驱动因素对比:

| 因素 | 对美元影响 | 对国债影响 |

|---|---|---|

| 关税不确定性 | 削弱避险需求 | 推高长端收益率 |

| 美联储预期 | 降息预期利空美元 | 缓解短端收益率压力 |

| 财政压力 | 中性 | 推高供给预期 |

编辑总结

美元指数五连跌至六个月低点99.496,反映市场对特朗普关税政策混乱预期的担忧,避险货币地位面临挑战。美国国债收益率回落,10年期跌至4.372%,5年与30年期利差扩大至79.583个基点,显示债市在抛售后的回稳迹象。关税反复、降息预期与财政压力共同驱动市场波动,短期内美元或继续承压,国债收益率可能在4.3%-4.5%震荡。投资者需关注4月16日CPI数据及美联储动态,审慎应对潜在反转风险。

名词解释

美元指数:衡量美元对一篮子主要货币(如欧元、日元)的强弱指标,跌势通常反映避险需求减弱。

国债收益率:国债利息回报率,与价格反向波动,反映市场对经济和通胀的预期。

收益率差:不同期限国债收益率的差距,曲线变化暗示经济预期分歧。

避险货币:在经济不确定性下保值的货币,如美元、日元,常受政策和情绪影响。

财政赤字:政府支出超收入的部分,需通过发债融资,影响国债供给。

2025年相关大事件

2025年4月14日:美元指数跌0.2%至99.496,创六个月新低,10年期国债收益率跌至4.372%。

2025年4月10日:特朗普表态考虑豁免汽车关税,美元指数跌破100关口。

2025年3月31日:美国财政部公布2025财年9.2万亿美元国债到期计划,债市承压。

2025年3月15日:美联储理事沃勒暗示关税或促降息,美元跌势加剧。

专家点评

“美元五连跌反映了关税政策的混乱预期,避险溢价消退可能使其跌向98.5,需警惕CPI数据引发的反转。”

“10年期收益率回落至4.372%是短期调整,财政赤字和关税通胀预期将限制跌幅,年底或回升至4.7%。”

“收益率曲线趋陡显示市场对远期经济分歧加大,5年与30年利差扩大暗示通胀预期回升。”

来源:今日美股网

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56