突发大行情!新年首个交易日美元急坠、黄金冲破1830 2023年恐比2022年更具挑战性

FX168财经报社(北美)讯 周二(1月3日)亚市早盘,金融市场短线突然波动加剧:美元指数DXY短线走低13点,现报106.64;欧元/美元短线走高18点,现报1.0682,英镑/美元短线走高20点,现报1.2068;美元/日元短线拉升近50点,日内涨幅达0.5%,现报131.36。

随着美元走软,现货黄金涨破1830美元/盎司,日内涨0.36%。

年后第一个交易日,美股期货上涨,纳斯达克100指数期货上涨0.7%,盘中一度上涨1.2%,标准普尔500指数期货上涨1%,道指期货上涨0.6%。

2022年底之前,市场主题集中在对2023年经济衰退的预期上。尽管情况可能是这样,但很难找到任何客观证据来证明这一点。最近,美国第三季度的国内生产总值(GDP)大幅上调,亚特兰大联储的GDPNow显示,第四季度的增长可能稳健。

2023年可能会出现衰退,但在这一点上,我们似乎更有可能走向一段停滞期,随着通胀率保持粘性并高于美联储的目标,增长将大幅放缓。这可能会导致美联储坚持去年12月份FOMC对经济预测的总结,即在更长时间内保持较高的利率,并保持金融环境紧张。

金融状况保持紧张,意味着美元将保持强劲,美国国债利率将保持高位,股市将在2023年陷入困境。

这并不意味着美元指数攀升至新高;由于日本央行已经表示愿意转向更加鹰派的货币政策立场,这将有助于美元/日元走强,因此这种可能性并不大。但这也可能意味着美元指数不会像许多投资者预期的那样暴跌。

此种情形下,Mott Capital Management创始人Michael Kramer撰文就美元、美债和美股的走势进行了预测:

美元走强

虽然这可能只是目前的短期观点,但美元指数正试图在103.70和106之间触底,而且它的RSI指标正在转向更高。这表明美元可能在未来几周反弹回110关口。

(美元1年走势图,图源:Trading View)

更高的收益率

和美元一样,美国10年期国债并不一定要创新高,金融环境才会收紧;它只需要回到高点并保持在那里。与美元一样,10年期美国国债似乎正在打破看涨逆转下降的楔形模式,表明收益率可能会回到高点。

(美国10年期收益率图表,图源:Trading View)

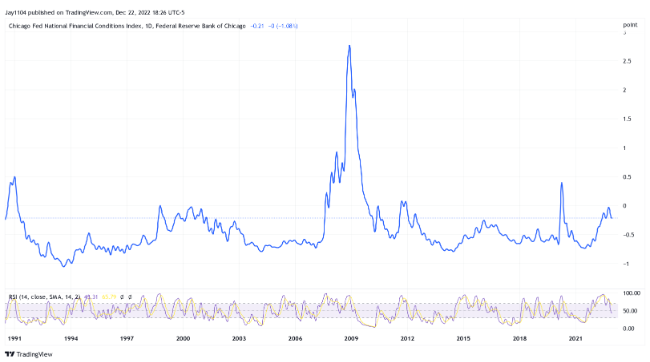

强势美元和加息对于收紧金融状况至关重要。自10月中旬以来,随着美元走弱和利率下降,金融状况有所缓解。

(财务状况图表,图源:Trading View)

停滞不前的股票

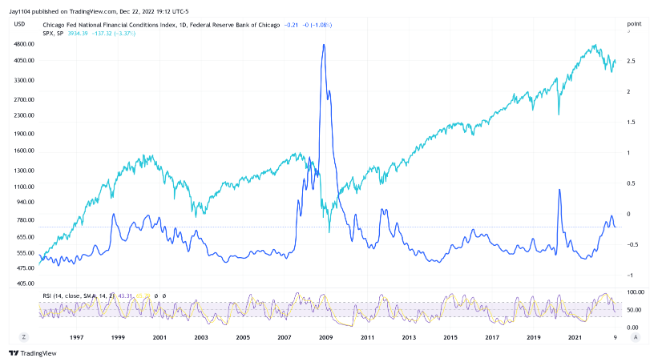

最后一个因素是股市,由于金融环境紧张,我们不太可能看到股市上涨。这并不意味着它们必须下跌,但从金融状况的角度来看,它们也不可能出现有意义的反弹。如果股市反弹,将有助于缓解金融状况;因此,股市可能会走低或保持区间波动。另一个问题是,如果金融环境紧张,并按预期运行,那么2023年的经济增长应该会放缓,这可能会损害经济和收入。

(财务状况和标准普尔指数图表,图源:Trading View)

总的来说,这将使2023年的形势变得复杂,而且正如许多人预测的那样,随着经济可能接近零增长阶段并濒临衰退,2023年可能比2022年更具挑战性。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47