预测衰退“最可靠指标”敲响警钟:美国经济恐陷入深度衰退 政策制定者“正在玩火”

#高通胀/经济衰退#FX168财经报社(香港)讯 在半个多世纪的研究中,美债收益率曲线上倒挂最严重的部分,从未发出过有关美国经济衰退前景的错误信号。

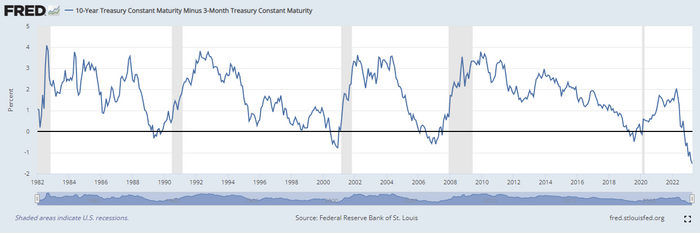

周三(4月5日),美国3个月期国债和10年期国债收益率之间的倒挂程度达到约155.8个基点。反映出3个月期美国国债收益率远高于10年期国债收益率。

(图片来源:圣路易斯联储)

这一利差在去年10月首次降至零以下。该利差通常为6至18个月内的经济衰退提供预警。

杜克大学(Duke University)金融学教授坎贝尔·哈维(Campbell Harvey)认为,这两个利率之间的巨大差异表明,美国可能出现“深度衰退”。

坎贝尔·哈维以在1980年代发现美债收益率曲线与经济活动之间的关联而著称。

本周公布的数据提供了新的证据,表明美联储长达一年的加息周期终于对劳动力市场产生了影响,经济衰退担忧再次成为人们关注的焦点。

金融服务公司BTIG董事总经理兼利率交易联席主管Tom di Galoma说,尽管过去三周债券市场的波动性呈下降趋势,但流动性问题和对美国可能爆发债务上限危机的担忧继续困扰着美国国债,并加剧了市场走势。

哈维周三表示,相对于当前收益率水平,当前10年期和3个月期国债收益率曲线倒挂的程度惊人,“相当于一个巨大而严重的倒挂”。

他表示:“倒挂的幅度可能与经济增长的大幅放缓直接相关,而该模型预测将出现深度衰退。”

最初,哈维曾对美国能够避免经济衰退抱有希望。去年12月,他告诉MarketWatch,当时该指标还没有倒挂足够长的时间来发出明确的声明,可能正在发出一个“错误的信号”,经济软着陆的可能性更大。

那是在美联储今年2月和3月再次加息,以及银行业危机爆发之前。哈维说,现在政策制定者“走得太远了,他们正在玩火。”

收益率曲线描绘了所有债务期限的收益率差异。它通常是向上倾斜的,投资者要求溢价,以弥补可能随着时间的推移而发展的风险。曲线变平可能意味着对经济前景的担忧。短期收益率高于长期收益率的倒挂曲线是一个警告信号。

美国国债收益率曲线的倒挂很重要,原因有很多。其中之一是,它颠覆了银行的商业模式,银行通过在较长时间内以高于借款人存款利率的利率放贷来赚钱。今年3月,加州硅谷银行(Silicon Valley Bank)倒闭。哈维说:“我不知道美联储又把多少银行置于危险之中,但我当然希望他们(政策制定者)知道。”

周三,美国国债收益率收低,因3月民间部门就业增长弱于预期,加剧了市场对就业市场走软的担忧。与此同时,美国主要股指收市普遍走低。

ADP Research Institute与斯坦福数字经济实验室周三联合发布的数据显示,美国3月份私营部门就业人数增加14.5万,2月数据向上修正为26.1万。3月份的数字低于接受彭博调查的所有经济学家的预期。

Academy Securities董事总经理兼美国公债交易主管David Gagnon表示,金融市场似乎在权衡两种“极端情况”。

Gagnon说道:“债市方面,经济有陷入衰退的风险。股市不太担心美联储不得不在衰退中政策转向,而是担心经济不会陷入衰退,这使得政策制定者继续加息。”

他表示,10年期/3个月美债收益率差反转的一小部分原因是与供应失衡、流动性不足以及对债务上限的担忧有关的技术因素。其他因素则与债券市场有关,因为债券市场“已经消化了硬着陆的风险,以及美联储不得不积极应对的风险”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26