1.2万亿美元流动性危机正逼近欧洲银行业!最大障碍将在6月底出现

FX168财经报社(香港)讯 美国《华尔街日报》周三(4月19日)最新撰文称,1.2万亿美元的流动性危机正逼近欧洲银行业,在欧洲央行(ECB)提供了十多年的宽松资金后,这将考验它们自力更生的能力。

文章指出,最大的障碍将出现在6月底,届时欧洲银行将不得不偿还约4780亿欧元(约合5250亿美元)的廉价贷款。这些贷款是在疫情最严重的时候发放的,以确保银行在封锁导致业务停顿的情况下继续放贷。

自2008年金融危机和随后的欧元区主权债务危机以来,欧洲银行业已经取得长足的进步。银行的资本状况更好,不良贷款更少,监管也变得更严格。不过,偿还这些贷款将是欧洲央行逐步减少支持力度的一个里程碑。在3月份的银行业动荡之后,投资者仍对全球金融体系的实力感到不安,这场动荡在一定程度上是由近期利率的快速上升引发的。欧洲央行上月将基准政策利率上调至3%,为2008年以来的最高水平。

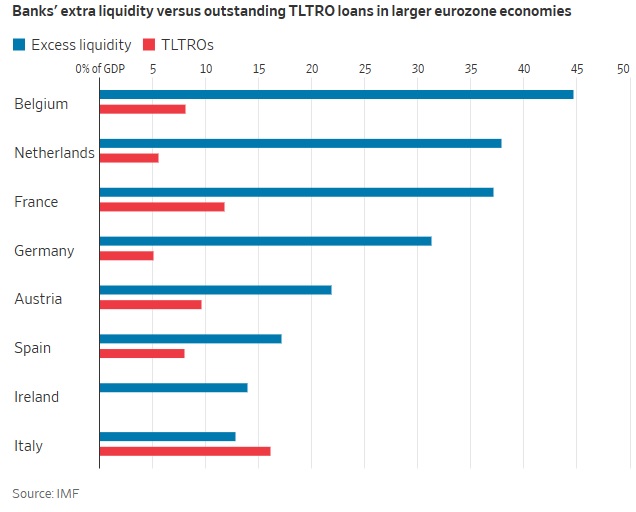

欧洲银行业监管机构和国际货币基金组织(IMF)最近警告称,这项被称为“定向长期再融资操作”(TLTRO)的计划的结束,可能会加大对较为脆弱的欧元区银行和经济体的压力。IMF在其最新的金融稳定报告中写道:“一些南欧国家继续严重依赖短期TLTRO的银行,往往也是那些没有足够过剩流动性来偿还贷款的银行。”

摩根大通(JPMorgan)分析师估计,欧洲各银行今年将借入约1500亿欧元来替代这些贷款。银行也可能出售政府债券或其他资产,这可能会推高利率。从长期来看,银行可能需要更多地依赖成本更高的批发融资,或者削减贷款,这可能会拖累经济增长。

联博集团(AllianceBernstein)旗下英国公司Autonomous的信贷研究主管Corinne Cunningham说:“自2011年以来,银行一直在从欧洲央行获得流动性支持。花了很长时间才转变,并期望他们能够完全独立地为自己提供资金。”

Cunningham表示,她预计市场准入较弱的小型银行受到的影响最大。

(图片来源:IMF)

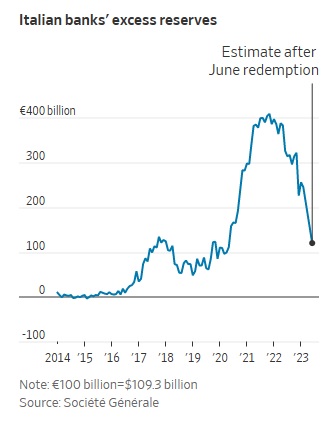

《华尔街日报》表示,曾经是欧洲金融体系薄弱环节的意大利银行将成为人们关注的焦点。它们占仍需偿还的TLTRO的近30%,而且与德国和法国的银行不同,它们在央行没有足够的额外现金来支付还款。

法国兴业银行(Société Générale)的数据显示,截至2月份,意大利银行的未偿贷款为3280亿欧元,超额准备金为2450亿欧元。

意大利联合圣保罗银行(Intesa Sanpaolo SpA)集团财务主管Alessandro Lolli表示,该行可以利用其在2022年底拥有的980亿欧元超额准备金全额偿还760亿欧元的TLTRO。联合圣保罗银行是意大利最大的银行。

虽然该行不需要出售资产或筹集新资金偿还债务,但Lolli说,该行计划今年将从批发市场的借款增加一倍,至100亿欧元。Lolli表示:“这个系统不再需要这种生命补给了。欧洲央行过度介入市场是有充分理由的。现在,它的存在将减少,不在场的机构投资者正在回来。”

意大利第二大银行联合信贷银行(UniCredit SpA)的一位发言人表示,该银行也有能力用超额准备金偿还未偿贷款。

Banco BPM SpA和Banca Monte dei Paschi di Siena SpA等规模较小的银行手头可用于还款的现金较少。截至去年年底,BPM拥有267亿欧元的TLTRO贷款,而现金和等价物为131亿欧元。Monte dei Paschi拥有195亿欧元,而现金约为120亿欧元。

法国兴业银行利率策略师Jorge Garayo指出,意大利的银行还有其他可以出售的东西来筹集现金,可能需要出售大约550亿欧元的政府债券或其他资产来偿还债务。额外的供应可能会对意大利政府债券的整体市场造成压力,从而推高借贷成本。

Garayo说道:“550亿欧元不是一笔小数目。银行从获得资金的时候就知道,这种情况将在6月份发生,所以它们可能一直在为此做准备。”

在6月份的还款之后,意大利的银行还将欠下1480亿欧元。

(图片来源:法国兴业银行)

《华尔街日报》指出,自2014年以来,廉价的长期融资一直是欧洲央行提振经济努力的一个关键因素,此外还有多年的低利率和大规模债券购买。2020年6月,欧洲央行基本上开始向银行支付费用,让它们在疫情期间继续放贷。一些银行还通过接受贷款并将其重新存入欧洲央行以赚取更高的利息来提高利润。去年11月,欧洲央行改变了该计划的条款,降低了贷款的吸引力,并鼓励银行开始偿还贷款。根据该计划,欧洲央行发放了超过2万亿欧元,还有大约1.1万亿欧元的未偿债务必须在2024年底前偿还。

一些市场参与者表示,银行系统已经做好了应对这些变化的准备。

瑞士资产管理公司Vontobel的公司债券主管Mondher Bettaieb Loriot表示,近年来,欧洲银行融资变得更加稳定,不再那么依赖批发市场,而是更多地依赖相对稳定的客户存款基础。

Loriot说道:“在欧洲,人们不倾向于换银行或转移存款,这不是传统。”Loriot看好欧洲银行。

DBRS Morningstar分析师Andrea Costanzo表示,随着贷款需求随经济放缓,银行也将需要更少的资金。随着利率的上升,银行可以对贷款收取更高的费用,这应该会抵消更高的融资成本。

分析师和投资者将密切关注一项被称为流动性覆盖率(Liquidity Coverage Ratio,LCR)的指标,该指标衡量的是一家银行拥有的债券等易出售资产与存款之比。据欧洲银行管理局(European Banking Authority)的数据,去年底,全系统的这一比例从上年同期的174.7%下滑至164.7%,但仍远高于100%的监管最低门槛。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56