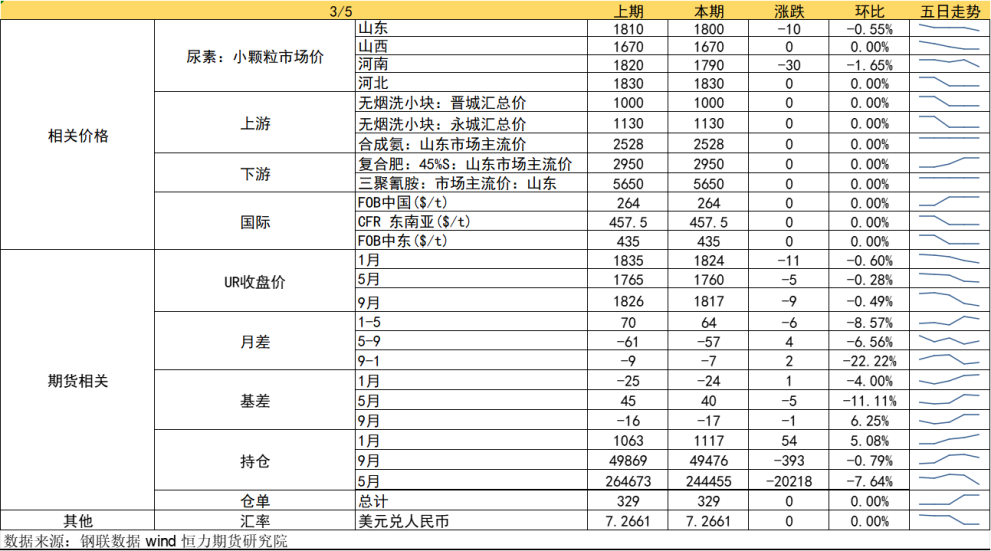

恒力期货能化日报20250306

一眼通

油品

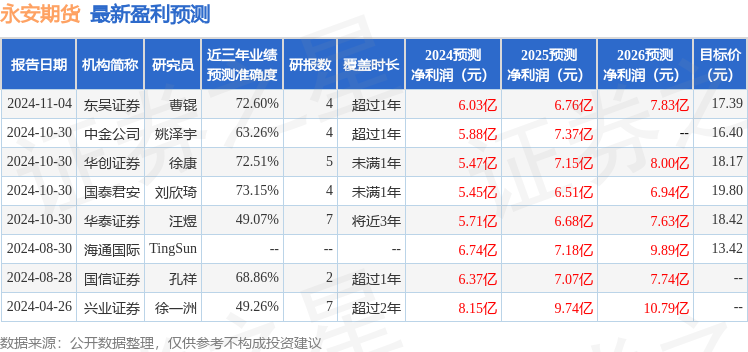

LPG

方向:04【4450,4600】

行情回顾:供应宽裕,需求弱势。3月沙特CP合同价格下调出台,其中丙烷615美元/吨,丁烷605美元./吨,环比下跌20美元/吨。进口成本下降。

逻辑:

1.本周国内液化气商品量为54.54万吨左右,较上周减少1.41万吨。本周炼厂库容率24.5%,环比下降0.55%。港口库存280万吨,环比下降10.74万吨。

2. 燃烧需求下滑,化工需求小幅好转。PDH开工率69.23%,环比增加1.96%。MTBE开工率62.77%,环比上涨3%,烷基化开工率45.81%,环比上涨0.28%。

3. 月差走强,近月修复基差,现货小幅走弱,山东民用气4800元/吨(-20),华南民用气5220(-60)。

风险提示:宏观因素影响

沥青

方向:观望

行情回顾:山东地炼供应趋紧,现货价格北强南弱。美国对委内瑞拉收紧制裁,市场担忧后期委油更多流向中国,OPEC宣布4月提产,成本走弱带动盘面回落。

逻辑:

1.炼厂加工利润回升,总体开工低位,产能利用率为26.5%,环比下降2.0%,3月份国内沥青地炼排产量为134.6万吨,环比增加14.9万吨,增幅12.5% 。

2.社库154万吨,环比增加3%,厂库88万吨,环比增加4%。炼厂周度出货量37万吨,环比增加13%,月底集中提货,入库需求为主,山东现货3690元/吨(-10)。目前下游需求欠佳。

风险提示:宏观因素影响

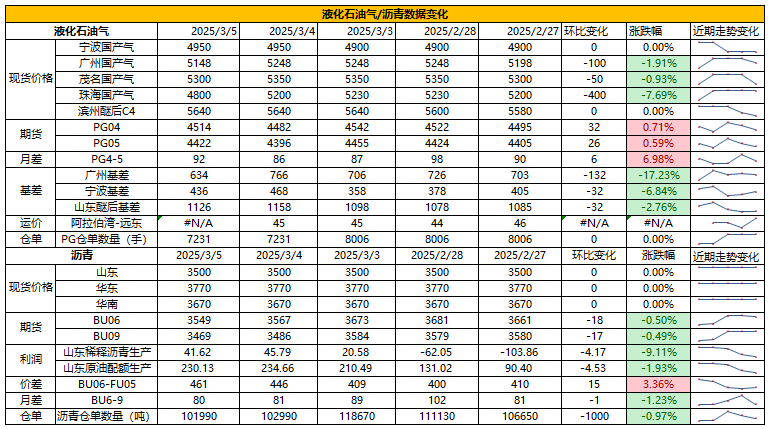

芳烃

PX

方向:偏空

盘面:

1、PX05合约收盘价6808(-108, -1.56%),日内持仓减少1400手至16.63万手;

2、PX5-9月差-134,PX05-CFRC 为-212(+28);

3、仓单547(-16)。

基本面:

1、实货:CFR中国均价为838美元/吨(-2),实货5月在850有卖盘;纸货5月在845,9月在846均有买盘报价;

2、估值与利润:MOPJ价格为630美元/吨(-1),PXN $208(-1);

3、供给:国内PX周度负荷86.4%(+1.1pct),亚洲PX周度负荷77.3%(+0.9pct),惠州炼化150万吨装置检修计划由3月推迟至4月,九江石化90万吨装置推迟至5月20日检修,日本出光一条21万吨PX装置已于近日重启,该装置2月初停车检修,另一条20万吨PX装置计划本周重启,该装置2月下旬停车检修;

4、需求:PTA上周负荷稳定在78.2%,本周负荷预计下降,三房巷120万吨装置3月5日起停车检修;仪征化纤300万吨装置按计划3月5日起停车检修;

5、下游:PTA现货加工费267(-22),长丝平均产销3成偏下,直纺涤短平均产销79%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动

苯乙烯

方向:观望

基本面:

(1)预计中国苯乙烯检修高峰出现在4月,根据目前的检修计划,3月的检修量依旧不高,主港库存3月恐怕难有大的去化。

(2)东北亚其他地区的苯乙烯检修为中国苯乙烯的出口让渡了很大的空间,不过大体上我们认为这些信息已经充分被盘面定价。

(3)对于苯乙烯下游而言,开年至今不管是下游提负速度还是对苯乙烯的总体消耗量都大幅优于往年,这就是当前苯乙烯需求强势的最好佐证。所有数据目前同比去年都大幅提升,但是环比去年Q4目前依旧有所下滑,关注出口端是否会因关税政策衰减。

(4)截至2025年3月3日,江苏苯乙烯港口样本库存总量:19.41万吨,较上周期增1.41万吨,幅度+7.83%。商品量库存在12.96万吨,较上周期增0.51万吨,幅度+4.10%。

策略:苯乙烯现实的弱还在延续,预期的转强要看到4月,所以目前多单的兑现就看资金愿不愿意去抢4月的预期,现在的价格具备盈亏比经济性,空单逐步止盈。

PTA

方向:短期回落风险

理由:成本端弱势,下游产销收缩。

盘面:

今日05合约以4874收盘,较上一交易日结算价下跌1.22%,日内减仓3270手至124.77万手,TA5-9价差为-20。

基本面:

1、实货:实货:现货市场商谈氛围一般,现货基差偏强,3月货在05-20~25附近商谈;PTA现货加工费267元/吨(-22),PTA 05盘面加工费415元/吨(+13)

2、供给:PTA上周负荷稳定在78.2%,本周负荷预计有较大下滑;仪征化纤300万吨装置按计划3月5日起停车检修,预计时间15-20天;福建百宏250万吨装置计划2025年4月中旬停车检修;三房巷120万吨装置3月5日起停车检修;

3、需求:近期绍兴翔宇25万吨切片、新凤鸣中鸿25万吨长丝新装置投产;下游聚酯负荷88.1%(+0.4pct);江浙终端开工局部调整,订单偏弱,其中加弹提升至88%(+3pct)、江浙织机提升至73%(+2pct)、江浙印染开机下降至74%(-2pct)。江浙涤丝今日产销整体清淡,至下午3点半附近平均产销估算在3成偏下,今日直纺涤短工厂销售高低分化,截止下午3:00附近,平均产销79%,轻纺城市场总销量765万米(+75)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

乙二醇

方向:不追空

理由:估值已偏低,但向上需要新驱动。

盘面:

今日EG2505合约收盘价4556(-42,-0.91%),日内增仓10886手至38.34万手,EG5-9价差为-64。

基本面:

1、现货:目前本周现货基差在05合约升水33-34元/吨附近,商谈4616-4617元/吨,下午几单05合约升水34元/吨附近成交,下周现货商谈在05合约升水40-42元/吨附近;

2、库存:截至3月3日,华东主港地区MEG港口库存总量67.12万吨,较上一周期降低4.07万吨;

3、供给:乙二醇整体开工负荷72.39%(+0.23pct),其中煤制乙二醇开工负荷75.82%(+2.36pct),富德能源50万吨装置3月4日重启出产品,此前于2月中旬停车检修;中海壳牌一套35万吨装置原计划2025年3月检修、目前检修推迟至4月,一套48万吨装置计划2025年5月检修15-25天;

4、需求:近期绍兴翔宇25万吨切片、新凤鸣中鸿25万吨长丝新装置投产;下游聚酯负荷88.1%(+0.4pct);江浙终端开工局部调整,订单偏弱,其中加弹提升至88%(+3pct)、江浙织机提升至73%(+2pct)、江浙印染开机下降至74%(-2pct)。江浙涤丝今日产销整体清淡,至下午3点半附近平均产销估算在3成偏下,今日直纺涤短工厂销售高低分化,截止下午3:00附近,平均产销79%,轻纺城市场总销量765万米(+75)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

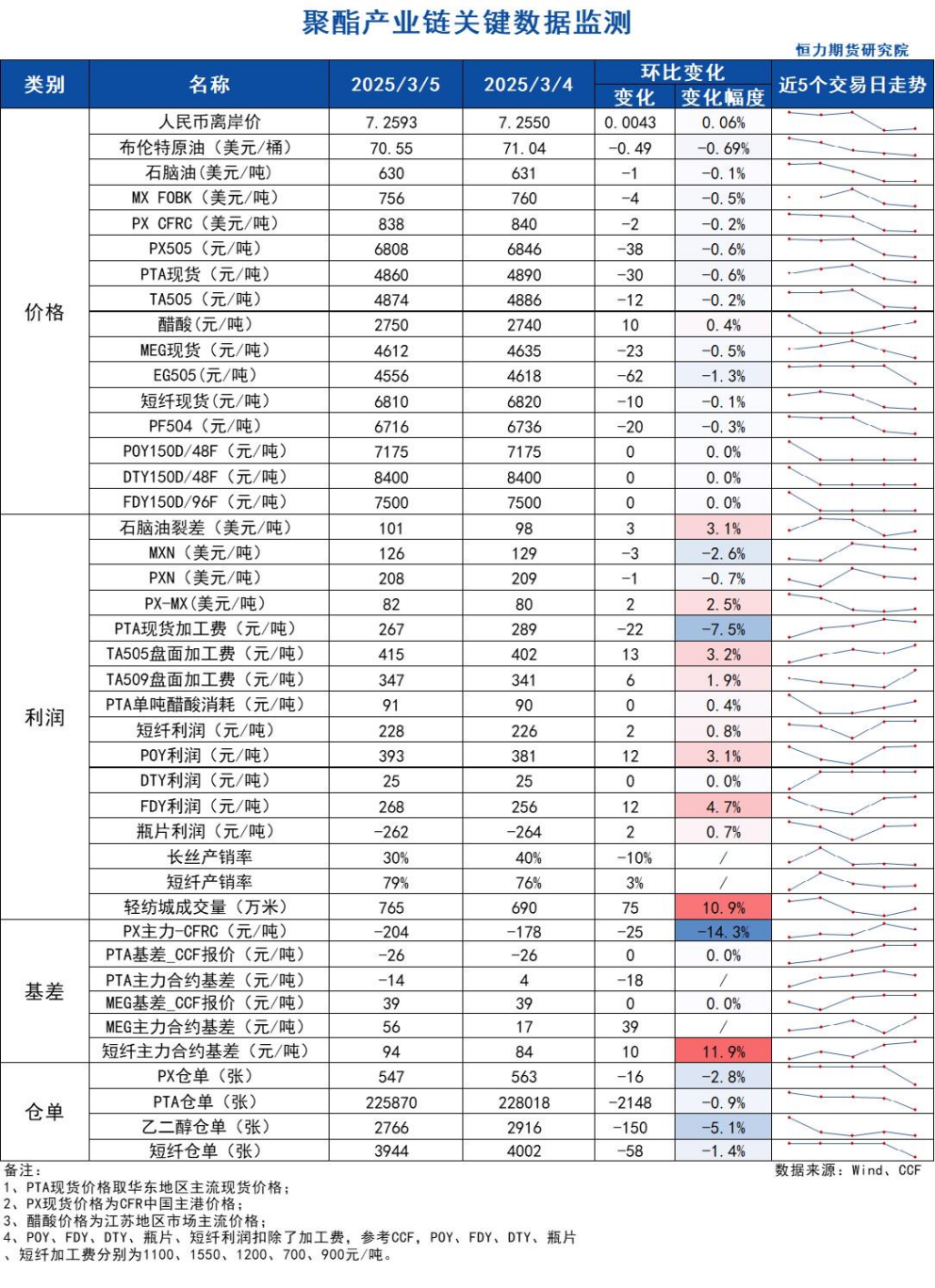

煤化工

尿素

方向:震荡偏弱

逻辑:日产超过20万吨,供应充足。市场弱稳为主,下游贸易商刚需补货。本周尿素企业库存量122.27万吨,较上期减少7.24万吨,环比减少5.59%。春耕持续,工业相对稳定,整体需求提供一定支撑,盘面预计震荡偏弱,05上方1780-1810可尝试反弹空,后续继续关注需求节奏,政策与能源价格变动。三月后储备开始放货,叠加产能释放,若出口持续受限,整体供大于求格局不改,中长期压力仍然较大。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

甲醇

方向:低多。

理由:内地走势有支撑+沿海烯烃重启。

逻辑:盘面走势受油价拖累而小跌,但现货跌幅较为克制。港口方面,华东基差小涨至05+45/55左右,3下基差约05+8。上周末富德重启,3.5兴兴重启,将在进口偏低的3月内助力港口去库。内地方面,局部小跌,内蒙古南北线价格回落有限,约2175-2220元/吨。观点上,金三初期存利多支撑——内地走势有支撑+沿海烯烃重启或推动港口去库和基差反弹,但伊朗限气装置动态仍是一个较大的变数。若伊朗限气装置始终未能正式重启,则内地+港口市场双强,3月既有盘面高度又有强基差,为多头市场;若陆续重启,则3月将提前为空头确认后市盘面高度。短期低多为主,预计MA5-9维持一定高度度。

策略:低多,注意规避油价波动。

风险提示:伊朗装置动态、烯烃动态、宏观影响。

建材化工

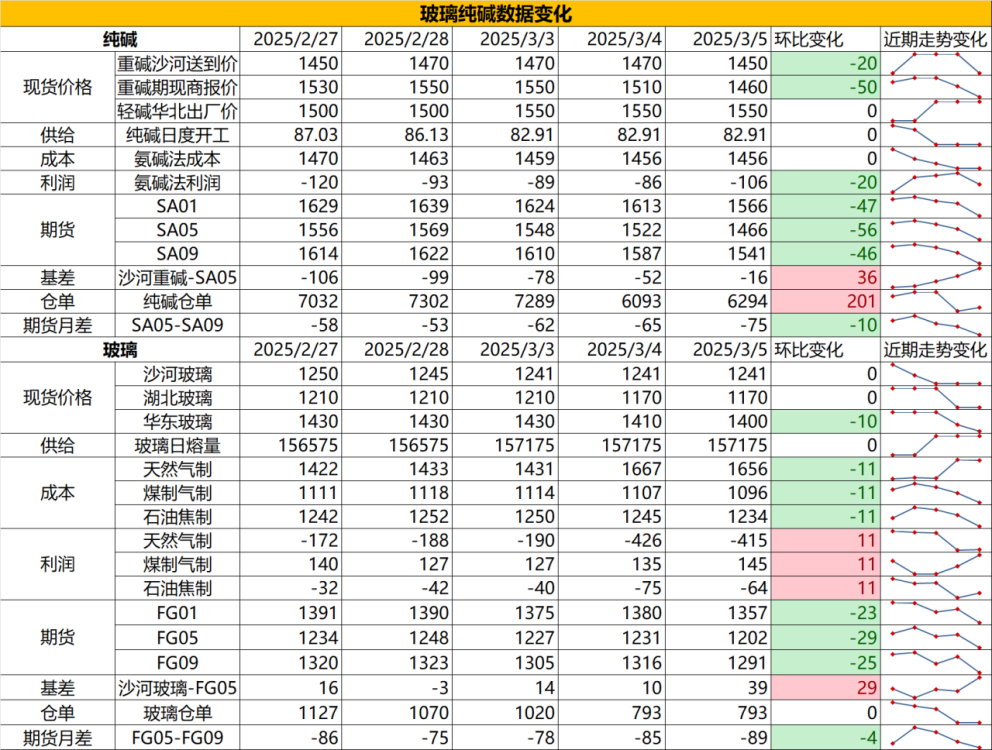

纯碱

方向:震荡偏弱

行情跟踪:

1. 碱厂沙河送到价在1450-1470元/吨,短期盘面下跌后期现成交继续放量,对碱厂负反馈延续,但部分期现货源为厂提,数据上仍会体现在厂家去库上,现货目前依旧处于短期的供需平衡阶段,供给端主要是近期大厂持续存在检修,而需求端,目前重碱下游观望,轻碱下游补库较好。

2. 长周期看,纯碱依旧供需过剩,虽然需求端光伏玻璃产能存持续恢复预期,但这部分需求增量远小于供给增量,供需宽松格局难改,但也需注意上游产能较为集中,一旦部分企业启动减产,则会对底部区域价格起到稳定剂的作用。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:多FG空SA

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:不追空

1.目前现货价格维持在1200元/吨以下,现实端依旧偏弱,全国产销微幅好转,目前下游订单未有改善,但金三银四存在季节性回升预期,且地产成交近期也持续改善,或会传导到下游家装单的好转,而由于下游原片库存处于低位,补库空间具备,且现货价格低,潜在的向上驱动是存在的,后续持续关注主销地的产销变化。

2.大方向看,供需双弱下主要关注结构性机会,玻璃的低供应以及纯碱价格的坚挺,会使得价格底部韧性增强,阶段性的下游补库会在价格低位带动向上弹性,但由于是大方向需求偏弱下的需求好转,能给到的向上弹性也相对有限。

行情跟踪:

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:5-9价差-100以下正套

风险提示:地产政策变化,宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47