恒力期货能化日报20241025

一眼通

煤化工

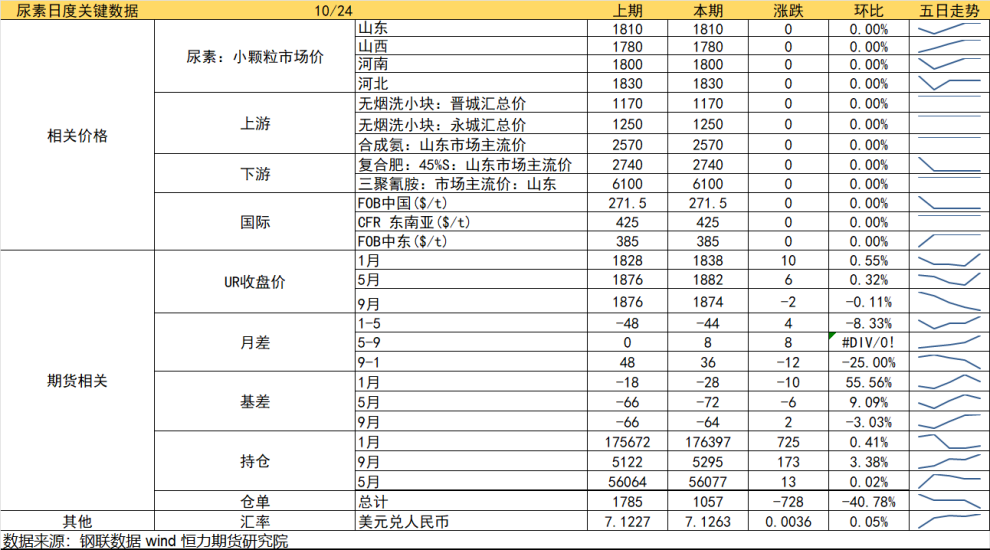

尿素

方向:震荡偏弱

逻辑::1.上周受出口传闻影响,期货价格拉升,现货价格也受到一定扰动,但市场情绪影响有限,基层需求仍偏弱。目前市场低价刺激成交中,工厂再现停收现象,但下游仍偏谨慎,期现套保占市场较高比例。

2.供应方面,近期有部分装置环保限产,山西固定床工艺淘汰延迟到明年,影响产量不如预期,日产短时依旧维持高位18.8-19.2万吨左右小幅波动,十一月和十二月有西南限气等季节性检修,日产预计十一月中后有所下滑。需求方面,当前秋季小麦底肥进入尾声,农业采购扫尾,复合肥工厂开工率一般,淡储陆续开始但还未大规模采购,本周库存继续累积5万吨。整体而言,当前国内供应和政策压力仍存,短期实质性的利好驱动并不明显,当前需重点跟踪出口消息和淡储节奏。宏观因素和消息面短期带来情绪刺激,现货价格低点也可能带来阶段性行情,但高供应高库存下,出口如果最后预期落空,反弹高度预计有限,盘面或尝试反弹空,01盘面关注上方1850逢高空配。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化

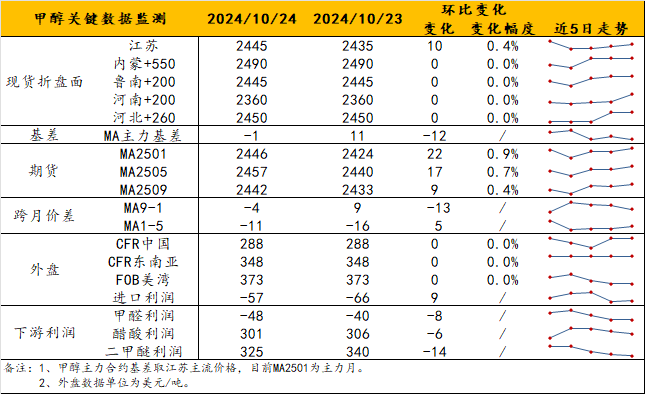

甲醇

方向:观望。

理由:等待新驱动。

逻辑:盘面延续减仓式反弹,基差表现依旧偏弱,维持01-10左右;1-5月差在浅负值波动。维持观点,价格结构率先转弱,体现市场预期偏差。基本面来看,内地将受制于高供应,常出现降价排库;关注本月港口库存能否缓解。盘面来看,单边走势和月差转负或令今年远近月资金提前分流,空头或滞留近月或止盈,但多头将优选远月,预计MA2501今年很难再成为强合约。观点上,短期等待新驱动;关注MA1-5反套,中期等待负值。

策略:单边观望;MA1-5反套持有;后期若去库不畅,中线偏空。

风险提示:注意能化共振回落情况。

建材化工

纯碱

方向:多FG空SA

行情跟踪:

1. 1. 目前碱厂沙河送到价在1470-1500元/吨,期现报价在1540元/吨,本周碱厂库存在165万吨,较周一累库1.9万吨,处于历史同期最高位,目前碱厂检修量较小,纯碱供给依旧维持高位,且碱厂仍持续累库中,即使有减产,在下游需求持续减弱下,也难推演到供需平衡,库存高位也难去化,目前纯碱作为商品的金融属性的权重大于基本面,但由于碱厂累库程度扩大至历史同期最高位,向上的弹性会也降低。

2. 四季度供需端来看,纯碱高产量高库存的供需过剩格局仍难缓解,目前虽有企业减产,但现阶段价格半数企业仍有利润,企业减产驱动不足,且11-12月仍有部分新装置的投产预期,供给端维持高位,需求端虽有阶段补库支撑短期需求,但由于下游浮法玻璃和光伏玻璃的持续减产仍在推进,纯碱刚需减量持续,年末累库趋势难改。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议: 宏观波动窗口期,单边不宜做空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:多FG空SA

行情跟踪:

1.今日沙河报价上涨至1220元/吨附近,厂家全面上涨,而盘面仍升水较大,盘面套利空间下,中游继续买货,产销跟随盘面好转,本周玻璃厂家总库存在5694万重箱,环比去库1.55%,目前除宏观氛围偏暖外,玻璃厂冷修计划也在推进,按照乐观预期,玻璃厂在本月底日熔量会降至16万吨以下,供需逐渐转向平衡,但目前中游库存体量较大,后期仍存在较大的负反馈可能性。

2.进入冬季,由于天然气价格大概率会上涨,玻璃成本端会有所抬升,而伴随着日熔量的下降,供需面也有所改善,整体依旧在供给下降和长周期需求走弱间博弈。而在年底前,玻璃日熔量依旧会有下降空间,玻璃大概率能维持高位去库,但总量依旧维持偏高位,去库的斜率需要参考玻璃冷修速度。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:盘面大幅升水,估值不低,不宜单边追多,套利为主

风险提示:地产政策变化,宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26