恒力期货能化日报20240709

一眼通

油品

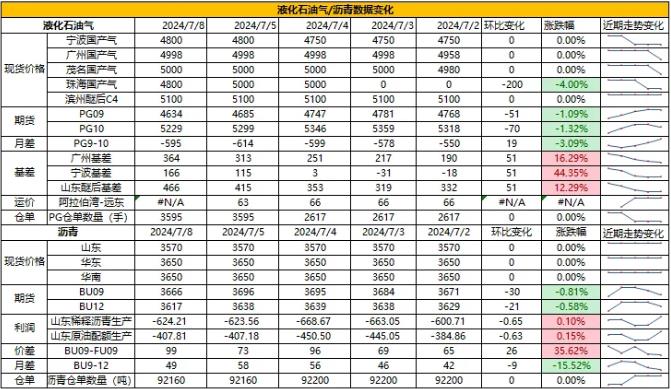

LPG

方向:观望

行情回顾:盘面随成本端回落,沙特阿美公司7月CP出台,其中丙烷580美元/吨,丁烷565美元/吨,较上月价格均持平。折合人民币到岸成本:丙烷5183元/吨左右,丁烷5063元/吨左右。

逻辑:

1.国内液化气商品量为 54.57 万吨左右,较上周下降 1.27 万吨,产量同比高位。本周炼厂库容率26.8%,环比下降 0.7%。港口库存235万吨,环比增加4万吨。

2.本月燃烧需求下降,化工需求增加,PDH开工率率77.2%,环比上涨0.39%。MTBE开工率64.13%,环比上涨0.04%。

3.现货小幅上涨,山东民用气5090元/吨(+10),华东民用气4883元/吨(0)。华南民用气5020元/吨(0)。

风险提示:宏观因素影响

沥青

方向:偏多

行情回顾:现货稳中有涨,北方刚需支撑,南方需求边际好转,总库存同比高位。

逻辑:

1.炼厂利润亏损,国内沥青开工率低位,周产量为44万吨,环比增加1万吨。7月份国内沥青总计划排产量为209万吨,环比下降7.2万吨,降幅3.33%。

2.社库281万吨,厂库114万吨,华东与山东去库较多。炼厂周度出货量37.8万吨,环比增加8%,华东和华北出货量增加,山东现货3570(0)。7月份南方雨过天晴,道路施工旺季来临。

风险提示:宏观因素影响

芳烃

PX

方向:震荡

行情回顾:

今日PX价格偏弱,PX2409合约收盘价8558。成本端,石脑油在714美金附近,PX加工费在316美金附近。供应方面,本周中国PX装置负荷上升至87.8%附近,亚洲PX装置负荷上升至75.18%。供应端,福化80万吨装置已出产品,威联石化200万吨重启后进一步提负;需求端,本周PTA负荷下降至77.1%附近,恒力大连250万吨PTA装置6.29检修,海南逸盛200万吨、独山能源250万吨重启,中泰120万吨推迟重启。

向上驱动:1.PTA负荷回升;2.库存去化;

向下驱动:1.PXN维持高位;2.PX-MX回升明显

策略:无

风险提示:油价大幅波动风险。

PTA

方向:震荡

行情回顾:

今日PTA期货跌后震荡,现货市场商谈氛围一般。成本端,PXN位于316美金/吨附近,PTA加工费在432元/吨附近,PTA加工费有所回落;供应端,供应端,本周PTA负荷下降至77.1%附近,恒力大连250万吨PTA装置6.29检修,海南逸盛200万吨、独山能源250万吨重启,中泰120万吨推迟重启;需求端,聚酯开工率在87.7%附近,聚酯产能上调至8317万吨,终端织造目前负荷调整至73%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. PTA出口较好;2. TA自身库存去化;

向下驱动:1. 聚酯负荷下滑

策略:无

风险提示:油价大幅波动风险。

乙二醇

方向:看涨

行情回顾:

今日乙二醇期货冲高回落,EG2409合约以4712点收盘。华东主港地区MEG港口库存约66.7万吨附近,环比上期下降7.3万吨;供应端,本周乙二醇开工负荷65.54%(+0.54%),其中煤制乙二醇开工负荷在69.06%(-1.08%);油制方面,吉林石化16万吨6月中旬起停车至10月中旬,北方化学20万吨7.10起计划检修一个月;煤化工方面,陕西榆林化学180万吨装置7.8因装置故障降负,预计10天左右,红四方30万吨、山西沃能30万吨均有停车计划;海外装置方面,美国南亚82.8万吨已重启;需求端,聚酯开工率在87.7%附近,聚酯产能上调至8317万吨,终端织造目前负荷调整至73%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. 国产装置检修逐步落地;2.下游开工维持较高水平;

向下驱动:1. 月底前进口有回升预期;

策略:低多

风险提示:原油大幅波动风险。

煤化工

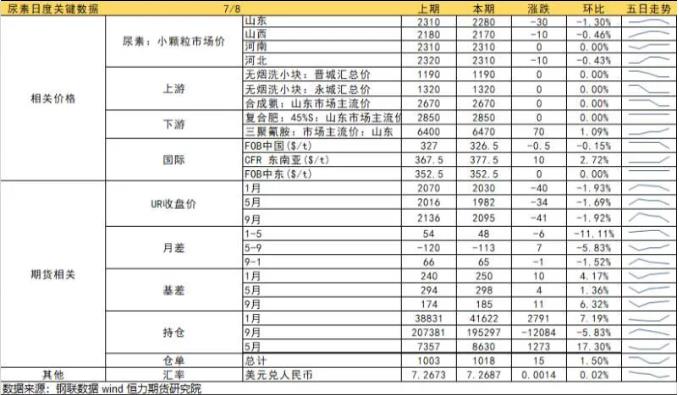

尿素

方向:震荡整理,关注区间2000-2250

逻辑:1.现货端,周末成交一般,厂家开始降价吸单,主流山东临沂市场价2290元/吨,下调20元/吨。供应方面,供应恢复缓慢,较去年仍有所增加,七月还有新增投产计划,日产或将新增4800吨。需求方面,工业按需采购,复合肥秋季生产还未全面启动,少量补货,需求以农需为主。降雨增多后农需会有增量,但较为分散,且旱涝急转下不确定因素增加。需求增量支撑一般。整体而言,当前供应和政策压力仍存,下方有低位库存、需求支撑,短期盘面预计震荡运行,中长期上方压力较大

2. 7月8日,印度招标价格CFR西海岸最低350.5美元,东海岸最低365美元(折算国内2295)。国内尚未有企业参与印度招标,低库存加上政策施压,短时出口可能性不大。

向上驱动:下游刚需,企业库存下降

向下驱动:淡储,保供稳价

风险提示:天气情况、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化

甲醇

方向:回调。

理由:远期利空压制,高度有限。

逻辑:港口基差维持偏弱走势,约09-30/-25。目前,库存已累积至80万吨出头,累库进程及抵港恢复至高位将继续抑制基差,同时拖累盘面估值。内地价格在周初表现尚可,内蒙古价格微涨,约2100-2120元/吨,个别区域窄幅回落。但供应端有装置重启压力,需求端暂无明显提振,内地局部检修对盘面支撑作用有限。观点上,盘面有窄幅回落空间,最终还是一个承受利空压力的筑底,关注2500点支撑。另外,关注持仓波动,新一轮增仓将决定短期方向。

策略:短空,不追空。

风险提示:油价异动;关注近期抵港情况。

建材化工

纯碱

方向:暂观望

行情跟踪:

目前碱厂现货最低价在2100元/吨,下游因前期已有所采购原料,当前买货积极性不高,碱厂待发订单天数增加至12天,库存端虽然仍在历史高位,但库存压力主要在轻碱,重碱库存压力不大,且随着碱厂签单状况好转,现货供需端边际改善中,目前供给端,部分计划外检修出现,后续随着夏季高温,不排除计划外检修继续出现,需求端,轻重碱下游以及部分期现商当前均有补库,目前供需端的支撑较前期是在增强的。

从供给端的装置不稳定性来看,进入夏季供给端的主动权掌握在上游端,中游以及下游都会相对被动一些,纯碱进入7-8月底部支撑较前期是增强的,但考虑到轻碱下游补库还没放量,轻碱这部分压力还是比较大,整体向上驱动并不强,即刚需端光伏玻璃的点火延续也能给到重碱持续支撑,而向上空间的打开需要碱厂供给端计划外变动增多或者轻碱下游补库放量。

向上驱动:下游阶段性补库、累库不及预期、光伏投产

向下驱动:投产进度放量、进口碱到港

策略建议:2000-2100逢低多

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:暂观望

行情跟踪:

目前现货价格仍以偏弱为主,沙河现货价格在1500元/吨,湖北现货价格最低价已降至1440元/吨,目前玻璃产销随着价格下跌一定程度好转,但并非刚需端好转,中下游的投机情绪占主导,短期需求转好仍集中在中游和下游的库存周转层面,刚需端看,下游订单目前还处在走弱的阶段,同时也在降自身原片库存,整体玻璃仍在受到自下而上的负反馈中。

中期看,目前除沙河外,其他区域下游库存较干,旺季之前下游的补库驱动是存在的,地产端看,目前地产销售已有所好转,但从地产销售好转——地产资金端好转——下游深加工回款好转——玻璃需求好转这一链条作用仍需要时间,所以7-8仍以季节性旺季预期为主要向上驱动。

向上驱动:地产政策提振、中游投机备货、宏观政策推动

向下驱动:供给端高位、下游刚需减弱,期现商库存压力

策略建议:1500附近逢低多

风险提示:地产政策变化,宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47