日本加息长期影响重大!债券巨头:投资者迎来布局拐点 “这资产”将重获资金关注

FX168财经报社(香港)讯 Pimco日本联席主管兼日本债券市场联席主管Tomoya Masanao在报告中表示,日本央行的政策演变应该会迎来债券市场的正常化时期,最终吸引过去十年来犹豫是否投资的较高收益率投资者。日本加息潜在规模可能超出预期,并导致此前可能回避日本债券的投资者重新对日本债券产生兴趣。

Tomoya写道,尽管周二历史性加息的直接影响可能很小,但中长期影响可能很大,因为日本央行政策变化的潜在规模可能超过金融市场目前的预期。

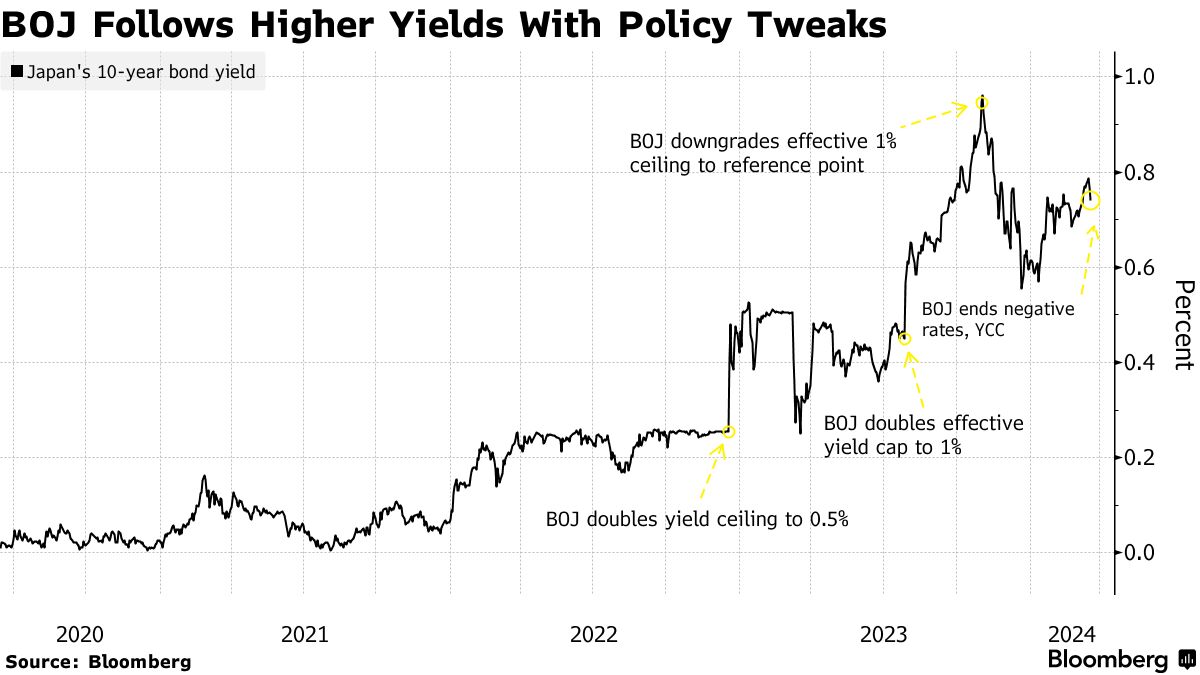

(来源:Bloomberg)

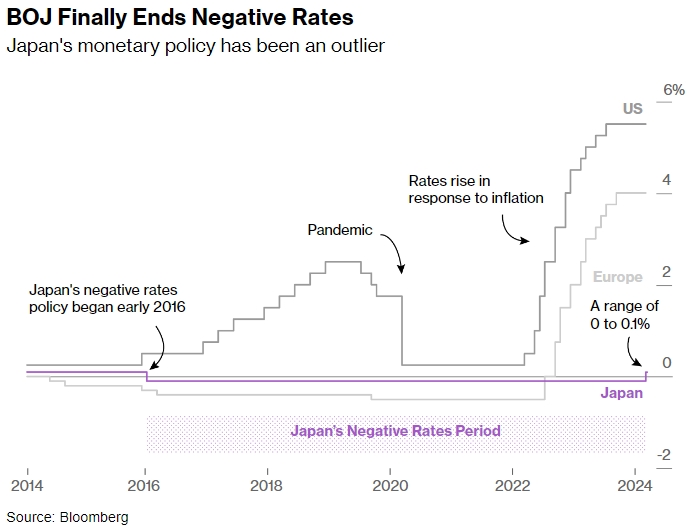

他在发表上述观点之前,日本央行17 年来首次加息,结束了现代史上最激进的货币刺激计划。

他的呼吁反映出一种预期,即日本通胀复苏代表着劳动力市场和企业定价行为的结构性转变,而日本央行的反应应有助于使该国债券市场走上更加正常的轨道。

随着投资者转向日本央行可能加息的定价,日本10年期基准债券的收益率在过去12个月中翻了一番多。但它们的收益率约为0.73%,仍然明显落后于国债等同类债券,后者的收益率约为4.4%。

市场观察人士对于央行选择再次加息需要多长时间存在分歧。

Masanao预测,流入日本债券市场的国内资金将会增加,但他预计本地投资者持有的外国债券不会迅速回流。

他写道:“日本投资者普遍减持日本债券,鉴于收益率水平较高,应考虑随着时间的推移增加配置。”

彭博社报道,最大的问题之一是,藏在海外资产的巨额资金会怎样,包括美国政府债券、欧洲发电站和新加坡股票括美国政府债券、欧洲发电站和新加坡股票。

到目前为止,市场对日本自2007年以来的首次加息泰然处之,因为与其他主要经济体的收益率差距仍然很大。日元甚至小幅走软,交易员称日本央行承诺保持宽松政策,表明未来不会出现快速紧缩政策,但长期影响不太确定。

(来源:Bloomberg)

在日本国内,人们持续担心这对消费者、企业和政府财政的影响。日本股市最近创下历史新高,工人们的工资涨幅达到30年来最大,这激发了人们对日本能够可持续地刺激消费、摆脱通货紧缩和经济停滞的希望。

但借贷成本上升的前景也给家庭带来压力,特别是在物价上涨速度快于工资上涨速度的情况下。2023年底,该国经济勉强避免了衰退,落后于德国,成为以美元计算的全球第四大经济体。股市繁荣的部分原因是日元疲软,自2016年日本实行负利率以来,日元/美元汇率已贬值超过20%。

“大规模的货币宽松政策达到了目的,”日本央行行长植田和男周二(3月19日)在宣布结束现代历史上最激进的货币刺激计划时表示。

最明显的担忧是日本政府债务的情况,该债务占国内生产总值(GDP)的250%以上,是发达国家中最高的。

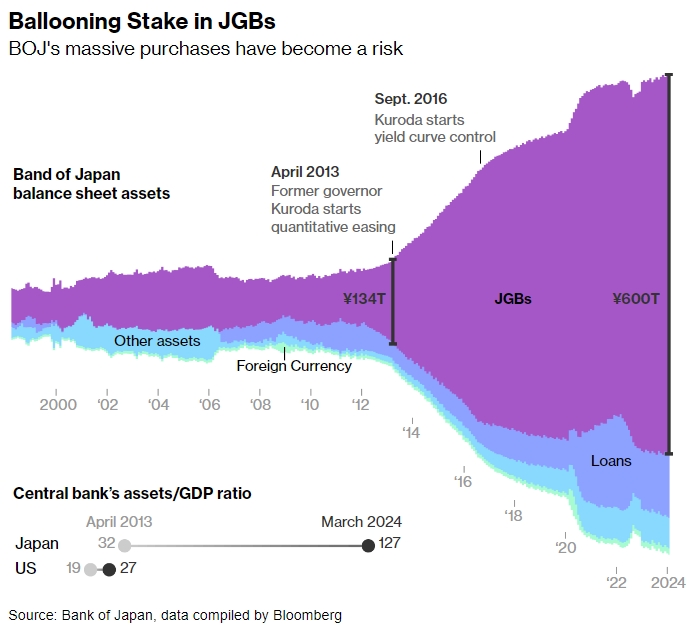

日本央行表示,即使在取消收益率曲线控制(YCC)计划、并结束购买交易所交易基金(ETF)后,仍将根据需要继续购买长期政府债券。但11个月前接掌央行的植田和男表示,即使他没有透露时间表,他也需要考虑削减日本央行的资产负债表。

“我想在未来某个时候考虑降低政府债券购买量,”他表示。

日本央行持有日本约54%的政府债券,而2013年央行开始大规模购买日本国债之前,这一比例约为12%。2023财年的偿债成本已超过25万亿日元,约合1680亿美元,约为日本年度国防支出的3倍。现在,更高的利率将使成本更高。

(来源:Bloomberg)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26