美国1.7万亿美元“抽水”来袭!摩根大通:美国面临雷曼破产以来最严重流动性紧缩

FX168财经报社(香港)讯 国际顶尖投行摩根大通(JPMorgan)表示,美国正面临自2008年雷曼兄弟(Lehman Brothers)破产以来最严重的流动性紧缩,这可能成为今年夏天股市最严重的障碍。

摩根大通首席全球市场策略师Marko Kolanovic在周三(6月7日)的一份报告中警告投资者,多种因素可能导致流动性减少逾1万亿美元,并加剧人们对经济衰退迫在眉睫的担忧。

Kolanovic表示:“美国的广泛流动性,我们定义为M2+机构货币市场基金资产,从现在到年底将再减少1.1万亿美元,使2023年的总减少量达到1.7万亿美元。按年计算,这将是自雷曼危机以来美国最严重的流动性萎缩。”

预期的流动性紧缩背后的驱动力包括美联储正在以每月近1000亿美元的速度缩减其资产负债表,美国财政部在债务上限协议达成后,今年夏天通过发行大量债券来建立其一般账户,以及美国银行存款继续转向货币市场基金。

周三,美国财政部表示,在上周现金余额达到2017年以来最低水平后,将在9月前将现金余额恢复到正常水平。官员们表示,财政部一般账户的目标是达到6000亿美元的余额。

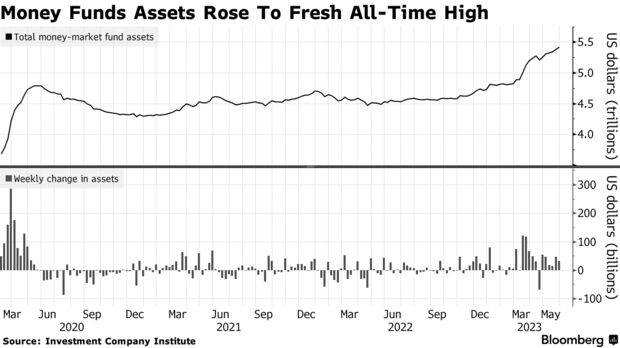

货币市场共同基金资产已经膨胀至历史最高水平,因为它们比银行更快地将美联储在过去一年的政策行动所支持的更高利率传递给客户。今年3月,几家地区性银行的倒闭加速从放贷机构向投资基金的转变。

根据美联储的数据,今年以来银行业已经损失近8500亿美元的存款。美国投资公司协会(Investment Company Institute)的数据显示,货币市场基金的资产规模增加约6850亿美元,达到创纪录的5.42万亿美元。

(图片来源:彭博社)

Kolanovic指出,美国流动性的急剧下降不太可能被世界其他地区抵消。他强调,自2022年11月以来,欧元区银行体系的流动性已经下降1万亿欧元,预计6月底将有4770亿欧元的贷款到期,这应该会进一步损害流动性状况。

与此同时,Kolanovic表示,近几个月来,在人工智能股的大肆炒作的推动下,科技股似乎有泡沫的迹象。再加上流动性下降,这意味着股市下跌的风险大于上升的风险。

Kolanovic说:“人们普遍认为,最糟糕的压力已经过去,这一观点可能会被证明是错误的,因为货币紧缩的影响在历史上是滞后的,而且某些增长支持正在减弱,比如储蓄过剩和利润率高企。在我们看来,股市将在下半年面临越来越具有挑战性的增长政策权衡。”

Kolanovic表示:“这种严重的存款收缩并不意味着投资于金融资产的流动性或现金会减少,但如果这些存款外流最终打击到脆弱的地区银行,将给美国银行系统带来更大的压力。对我们来说,这是对风险资产采取谨慎立场的另一个理由。”

华尔街大行本周陆续警告大量美国国债发行对于流动性、以及股票和债券的影响。

摩根大通分析师Nikolaos Panigirtzoglou预计,发债将加剧货币紧缩 ,使美股下跌近5%。

美国银行(Bank of America)美国利率策略主管Mark Cabana表示,发债浪潮对美国经济造成的影响相当于美联储加息25个基点,这也意味着对于美国银行业而言,更难留住存款户存款,“存款大搬家”的情景还将继续下去。

道明证券(TD Securities)策略师Gennadiy Goldberg预计,美国国债发行将出现除2008年金融危机和2020年新冠大流行外的“史上最大增幅”。

花旗集团(Citigroup)则预计,在如此大规模的流动性缩减后,标普500指数在两个月内的跌幅中值可能达到5.4%,高收益债券利差可能出现37个基点的震荡。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26