中国平安:寿险业务转型成效显现

中国平安2023年年报交出了超预期的成绩单。

报告期内,平安集团坚持金融为民,强化保险保障功能,经营业绩保持稳健的同时,做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。

2023年,平安集团实现营收9137.89亿元,实现归母营运利润1179.89亿元。其中,寿险及健康险实现归母营运利润1050.7亿元。寿险新业务价值及渠道综合实力的大幅提升。

作为成长性行业,平安集团的投资能力长周期稳健。在业绩发布会上,中国平安总经理助理兼首席投资官邓斌将公司的投资风格简单概括为:战略定力、穿越周期;战术机动、未雨绸缪;配置均衡、分散风险。截至2023年末,公司保险资金投资组合规模超4.7万亿,综合投资收益率3.6%,同比上升0.9个百分点。

在服务实体经济方面,截至2023年末,平安集团累计投入逾8.77万亿元支持实体经济发展,平安保险资金绿色投资规模1285.68亿元,绿色贷款余额1463.45亿元;2023年绿色保险原保险保费收入372.96亿元。自"三村工程"开展以来,平安已累计投入扶贫及产业振兴帮扶资金1178.82亿元。

经营业绩保持稳健,现金分红水平连续12年保持增长

2023年,平安集团实现营业收入9137.89亿元,同比增长3.8%;实现归母营运利润1179.89亿元,归母净利润856.65亿元,基本每股营运收益6.66元。寿险及健康险、财产保险以及银行三大核心业务保持稳健,三项业务合计归母营运利润1409.13亿元。

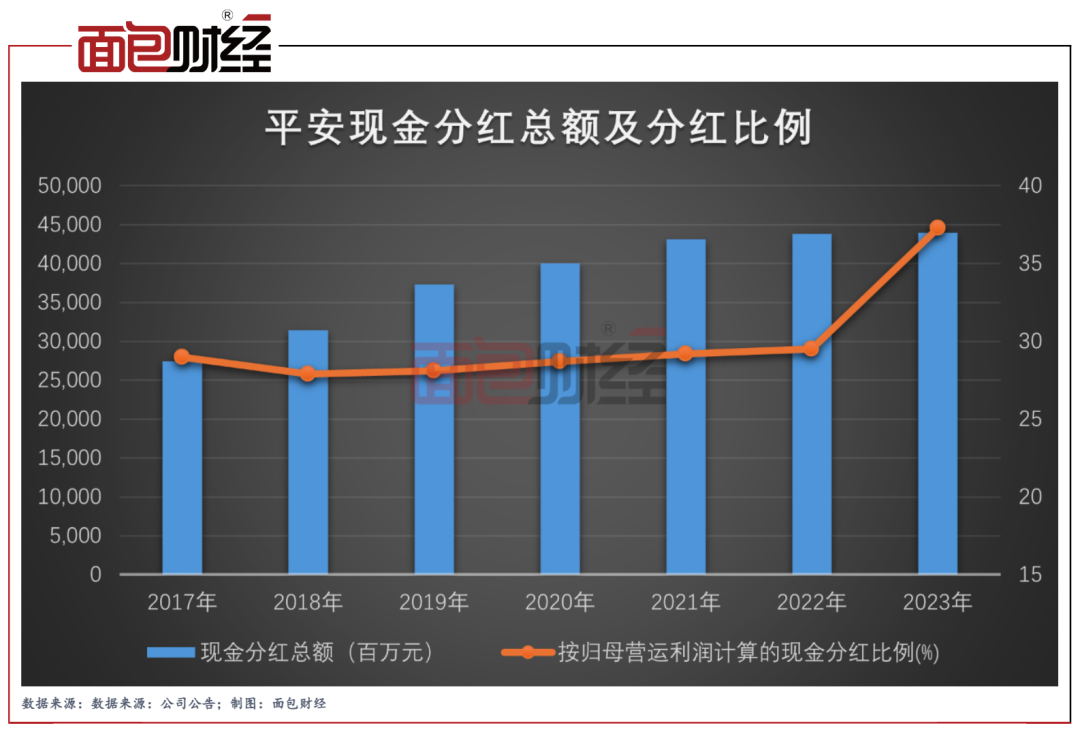

在整体经营业绩保持稳健的同时,平安集团注重股东回报。年报显示,平安集团拟派发2023年末期股息每股现金1.50元(含税),全年股息为每股现金2.43元,同比增长0.4%;按归母营运利润计算的现金分红比例为37.3%,分红总额连续12年增长。

寿险业务重回升势,新业务价值增长36.2%

寿险及健康险业务一直是平安集团运营利润及净利润的主要来源,2023年该业务的改革成果也逐渐显现。

财报显示,2023年平安寿险持续深化“4渠道+3产品”战略,全面加强渠道建设,提升业务质量。推出“保险+服务”产品,加大对健康养老领域的布局,为客户提供更专业、更暖心的服务,同时赋能公司高质量发展。

2023年,平安寿险及健康险实现归母营运利润1050.7亿元,可比口径下寿险及健康险业务新业务价值为392.62亿元,同比增长36.2%。基于最新的投资回报率和风险贴现率等假设,寿险及健康险业务新业务价值达成310.80亿元。

财报显示,截至2023年末,可比口径下平安寿险及健康险业务内含价值为9301.6亿元,较上年末增长6.3%;内含价值营运回报率为11.2%,较上年末提升0.2个百分点。

偿付能力充足率方面,截至2023年末,平安寿险的核心偿付能力充足率为105%,综合偿付能力充足率为194.7%,均满足监管监管要求。

四大渠道发展成效显著,丰富“保险+服务”产品体系

渠道建设是平安寿险推进高质量转型的关键环节。多渠道专业化的销售能力,也是平安集团稳健发展的保证。2023年,银保渠道、社区网格及其他等渠道贡献了平安寿险新业务价值的16.5%。

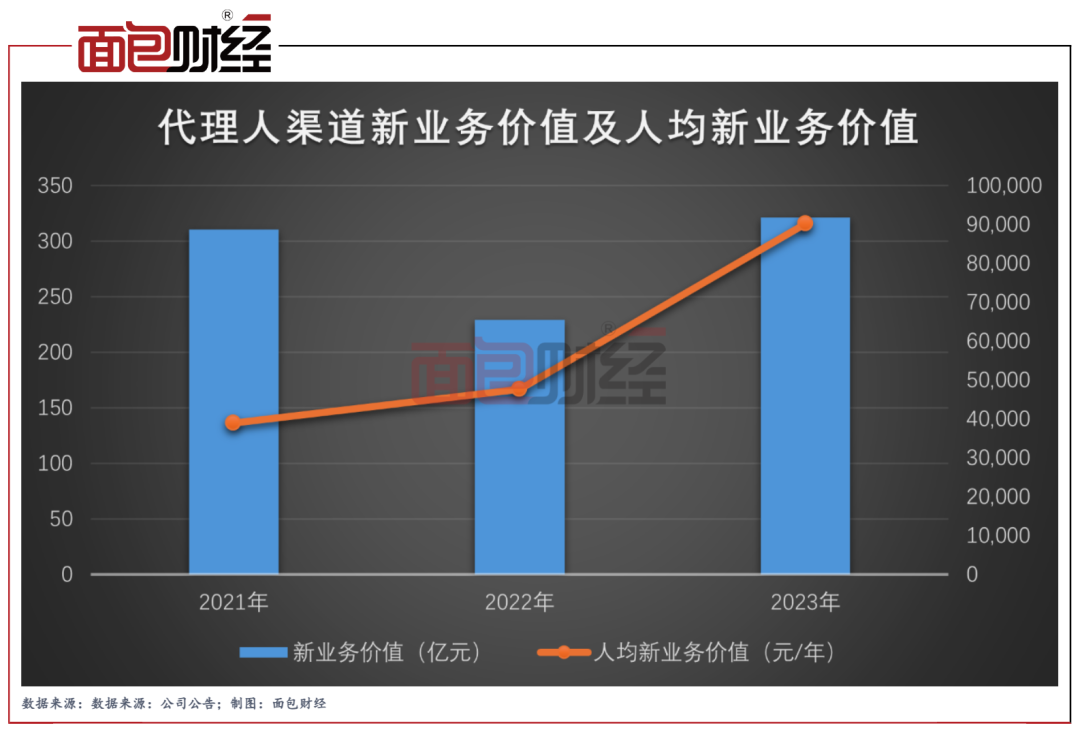

代理人渠道方面,可比口径下,2023年代理人渠道新业务价值达321.69亿元,同比增长40.3%。2023年代理人人均新业务价值达90285元/每年,同比增长89.5%。代理人人均月收入为9813元,同比增长39.2%,其中寿险收入达7402元/元,同比增长37.3%。

银保渠道方面,一方面,平安寿险与平安银行持续深化独家代理模式,协助银行提升保险销售能力及客户服务水平,价值贡献再创新高。另一方面,平安寿险择优拓展外部银行合作渠道及网点数,强化网点标准化经营、提升队伍专业能力,银保队伍人均产能攀升。可比口径下,2023年银保渠道新业务价值增长77.7%。

此外,2023年平安寿险持续聚焦财富、养老和保障三大市场,不断丰富优化产品体系,满足客户多元保险产品需求。同时,依托集团医疗养老生态圈,逐步推出“保险+服务”产品。

“保险+医疗健康”方面,2023年,平安寿险健康管理已服务超2000万客户,新契约客户中约76%使用健康管理服务。“保险+居家养老”方面,截至2023年末,平安居家养老服务已先后覆盖全国54个城市,累计超8万名客户获得居家养老服务资格,较年初增加6万人。“保险+高端养老”方面,截至2023年末,平安高端养老项目已在4个城市启动,其中新项目上海颐年城已于2023年2月正式对外发布,平安臻颐年三亚体验中心于2023年7月开业运营。

随着寿险产品的升级优化,客户粘性也持续提升。数据显示,2023年平安寿险13个月保单继续率92.8%,同比上升2.5个百分点,25个月保单继续率85.8%,同比上升6.8个百分点。

以客户为中心,推进综合金融战略

2023年,平安集团坚持以客户为中心,深耕个人客户,持续推进综合金融战略,客群经营水平不断提升。同时,综合金融也为平安带来更高的经营效率,尤其体现在更低的获客成本,更低的管理和服务成本,以及更高的客户留存率。

财报显示,平安个人业务基于“一个客户、多种产品、一站式服务”的经营模式,利用科技及合规数据分析能力,实现对客户需求的精准洞察;同时,平安以金融综合账户为切入,通过产品和场景的匹配,实现赋能业务增长。数据显示,截至2023年末,集团个人客户数2.32亿,较年初增长2.2%。

此外,随着平安综合金融战略的深化,个人客户交叉渗透程度不断提升。2023年集团客户交叉迁徙总人次为2242万;截至2023年末,集团内有超8801万个人客户同时持有多家子公司的合同;集团个人客户的客均合同数2.95个。

随着客户经营不断深化,客户持有的合同数量持续提升,黏性不断提高。截至2023年12月31日,已有25.3%的客户持有集团内4个及以上合同,持有4个及以上合同客户的留存率达97.7%,较仅有1个合同客户的留存率高14.4个百分点。

此外,平安广泛的业务范围与强大的线上生态相结合,2023年,集团31.5%的新增客户来自于集团医疗养老生态圈。截至2023年末,使用集团医疗养老生态圈服务的个人客户的客均合同数约3.37个、客均AUM达5.59万元,分别为不使用医疗养老生态圈服务的个人客户的1.6倍、3.5倍。

资产与负债久期匹配,保险资金投资业绩保持优良

除了寿险业务重回升势,平安集团的保险资金投资业绩也表现优良。

2023年,面对复杂多变的市场环境,平安集团坚持着资产久期与负债久期匹配的核心战略的险资投资策略,预判市场可能发生的变化并进行资金配置,同时均衡配置来分散风险。

数据显示,截至2023年末,平安集团的保险资金投资组合规模超4.72万亿元,较年初增长9%。保险资金投资组合综合投资收益率为3.6%,同比上升0.9个百分点;近10年,实现平均净投资收益率5.2%,平均综合投资收益率5.4%,超内含价值长期投资回报假设。

在资产配置方面,平安集团以偿付能力为核心指标,坚持稳健的风险偏好,持续优化穿越周期的十年战略资产配置,坚持长久期利率债与风险类资产、稳健型权益资产与成长型权益资产的二维平衡配置结构。

在固定收益投资方,平安集团极应对利率下行风险,积极加快加大国债、地方政府债以及政策性金融债等长久期、低风险债券的前置配置,拉长资产久期,锁定长期收益,资产负债久期差持续缩小。截至2023年末,以保险资金投资品种计算,债券投资约为2.74万亿,占总投资比例的58.1%,较上年末提升3.5个百分点。

在权益投资方面,公司坚持均衡配置、风险分散的组合管理原则,积极投入实体经济,对价值型权益资产保持长期配置。自2022年以来,平安集团加大了对于分红型价值股的配置。2023年公司在权益类资产的投资比例在12%左右,其投资收益超过沪深300指数。

此外,截至2023年末,平安集团保险资金投资组合中不动产投资余额为2039.87亿元,该类投资以物权投资为主,在不动产投资中占比78.4%,主要投向优质商业办公、物流地产、产业园、长租公寓等收租型物业,以匹配负债久期,历史业绩稳定。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26