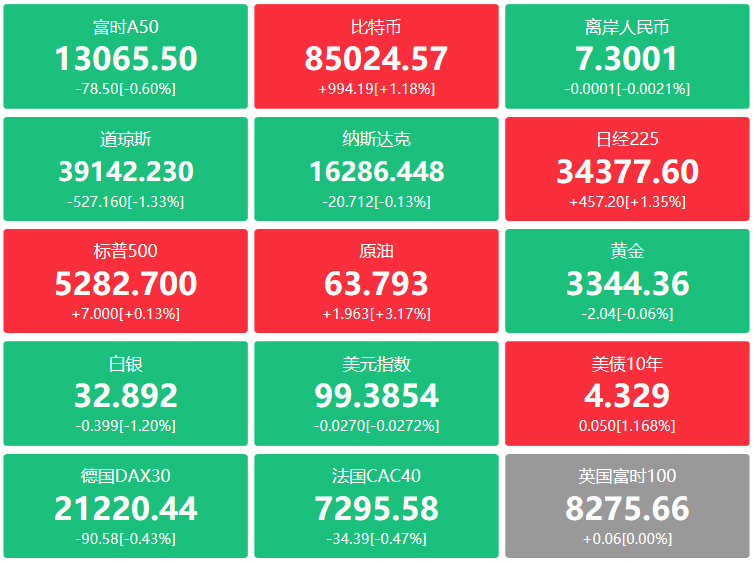

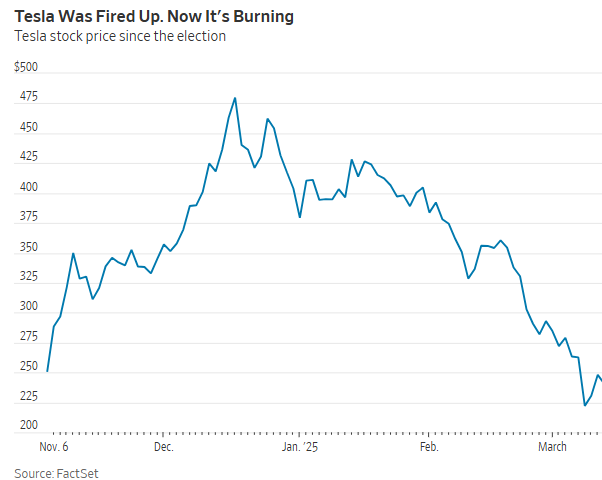

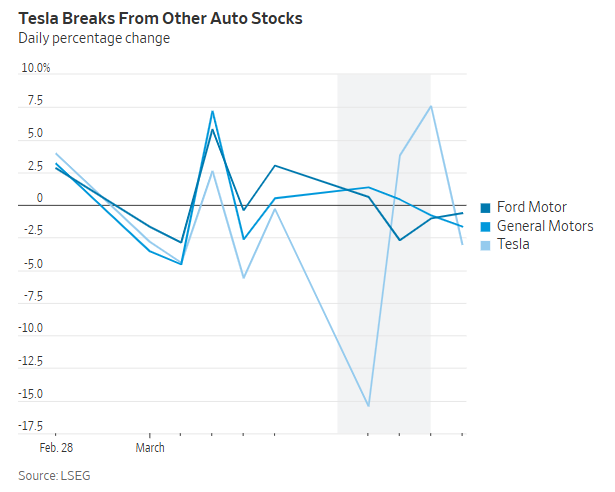

任何试图通过特朗普的关税政策来理解股市暴跌的人,在本周初可能都会感到困惑。由特朗普的“首席电锯手”马斯克领导的特斯拉股价周一暴跌15%,跌回到大选前的水平。

然而,更容易受到钢铁、加拿大和墨西哥关税影响的通用汽车和福特股价却逆势上涨,与大盘的抛售潮相反。

显然,关税并不是解读市场动向的关键。深入研究交易动态,可以发现更大的市场力量正在推动股市进入回调区间。

特斯拉和福特的股价走势反常,更可能是华尔街所说的“投降式抛售”所致。这指的是交易者因失去信心而彻底放弃此前寄希望于市场反弹的投资。大量痴迷于特斯拉的散户交易者最终放弃了这只股票,因为已经失去了大选后的全部涨幅(相比之下,通用汽车和福特在这群人眼里往往不值一提)。

讽刺的是,那些抛售特斯拉的人发现,周二和周三特斯拉股价强势反弹(而福特下跌,通用汽车持平),随后周四又恢复下跌。特朗普在白宫宣传特斯拉,为一些投资者提供了逢低买入的理由。此外,对冲基金的技术性交易也是一大影响因素。

根据高盛的最新数据,截至1月底,对冲基金对特斯拉的空头仓位是市场上,在市场上属于最大之列。在大选后特斯拉股价飙升的过程中,做空的对冲基金遭受了巨大损失。而当股价回落时,他们或多或少收复了一些亏损。

这使得他们可以更容易地回补股票,平掉空头头寸。

当市场经历调整时,判断是否已经触底至关重要。股市往往会在上涨和下跌时都超调,投资者要么过度兴奋,要么过度悲观。大选后,市场的上涨明显超出了合理水平。如果现在市场出现过度下跌,那么就是买入的时机。

但目前似乎还不到买入的时机。这里有三个测试标准,可以帮助判断何时入场:

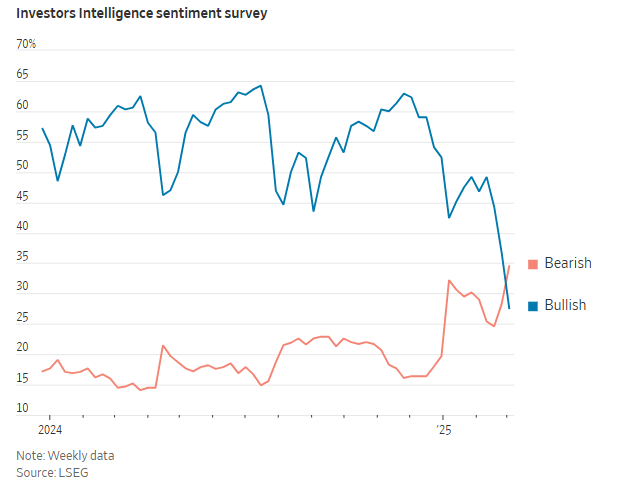

首先,散户投资者的情绪已经明显变得悲观。根据美国个人投资者协会的每周调查,当前市场上看空者的数量已经超过看多者。而《投资者情报》调查显示,金融新闻通讯的观点也更偏向负面。情绪是一个反向指标,当市场极度悲观时,意味着进一步下跌的空间可能有限,这通常是买入的好时机。如果这种消极情绪缓解,特斯拉等受到散户青睐的股票将受益。

其次,机构投资者的恐慌情绪还不够严重,尚未达到吸引我重新入场的程度。虽然期权市场上的对冲交易有所增加,显示出市场担忧情绪上升,但目前的水平甚至还没有达到去年夏天日本套利交易突然瓦解时的程度。我喜欢在恐惧情绪导致股市跌得过低时买入,而目前还不是那个时机。

杠杆交易加剧了市场的超调,因为对冲基金和日内交易者通过借款来买入股票,或者被迫卖出以偿还借款。在市场触及重大低点时,使用杠杆的交易者不得不平仓以偿还债务,这加速了股市下跌——同时也有助于找到市场底部。

周一的市场行情让人见识到了杠杆交易解除时带来的混乱,但根据高盛的主经纪商部门(负责向对冲基金提供融资)的数据,对冲基金几乎还没有开始大幅削减债务。杠杆的轻微下降并不足以让我相信,对冲基金青睐的热门股票(如大型科技股)会很快反弹。

市场超调基本面是另一个判断是否触及市场低点的信号。高盛首席美国股票策略师大卫·科斯汀将与经济周期密切相关的周期性股票与防御性股票进行对比,以判断市场预期的经济增长率。他本周的结论是,即便高盛下调了经济增长预测,股市目前仍未充分反映出经济明显放缓的风险。

高盛并不是唯一下调经济预测的机构。近期疲软的经济数据引发了市场对经济增长的担忧,并影响了股市。然而,经济预测只是基于数据的估算,而非精确的科学,市场是否超调,取决于你对特朗普政策下经济增长的预期。

认为市场过度担忧的投资者可能会认为,周期性股票(如福特和通用汽车)目前是低估的。然而,越来越多预测经济衰退的声音则倾向于选择防御性股票,或者直接退出股市。

该如何决策?特朗普的不确定性显然影响了一些家庭和企业CEO的支出计划,但我不确定这种谨慎情绪是否已经大到足以让经济陷入衰退。

这是一个难以判断的问题,因为谁也无法预测特朗普接下来会做什么,或者这种不确定性本身会在多大程度上拖累经济增长。

上周我写道,不确定性让我对市场感到犹豫。本周市场已出现一定程度的“投降式抛售”,这让我觉得反弹可能更近了。但目前的恐慌程度,仍不足以触发我的“害怕时买入”的逆向投资冲动。