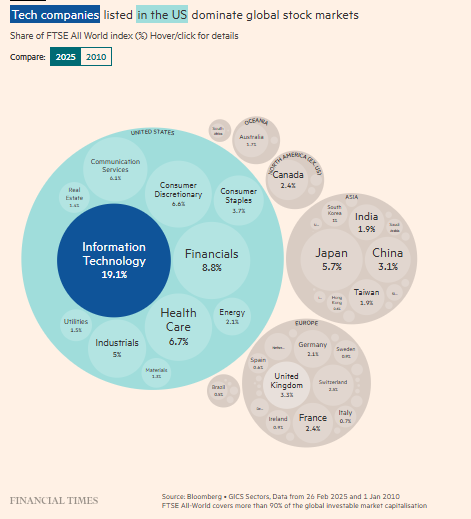

金融时报报道指出,自全球金融危机以来,美国股市的巨大涨幅使其占据全球可投资市场的近三分之二,这引发了人们对这种主导地位是否会给投资者的投资组合带来过多风险的担忧。

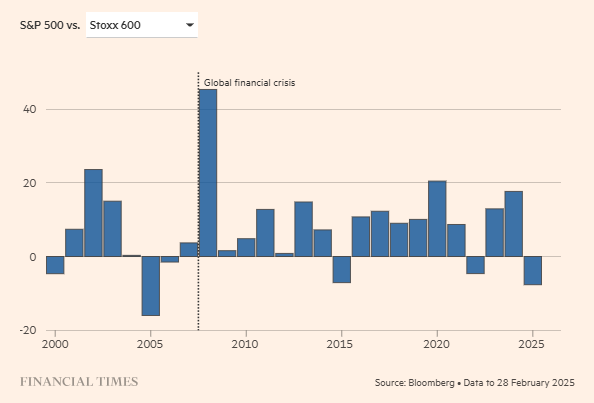

在过去十五年里,华尔街远远领先于国际竞争对手,主要受科技行业上涨的推动,尤其是与人工智能相关的公司。这些公司的市值如今几乎与整个欧洲股市相当。

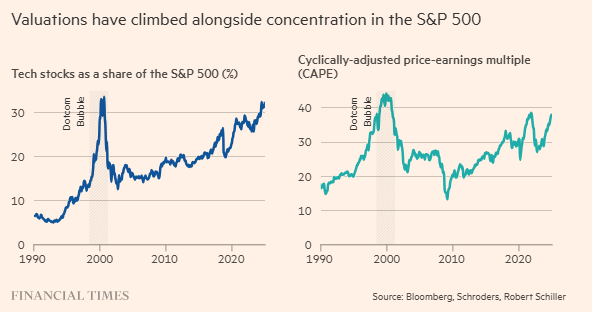

然而,近期科技股的回调,突显了市场对高估值日益增长的不安,因为美国股市在全球投资者的配置中所占份额越来越大。

“如果你持有一个全球追踪基金,那么其中三分之二都是美国市场,其中很大一部分集中在硅谷,”伦敦商学院金融学教授保罗·马什表示,他在过去25年里一直研究长期投资回报。“这意味着,你对人工智能的巨大投入非常脆弱。”

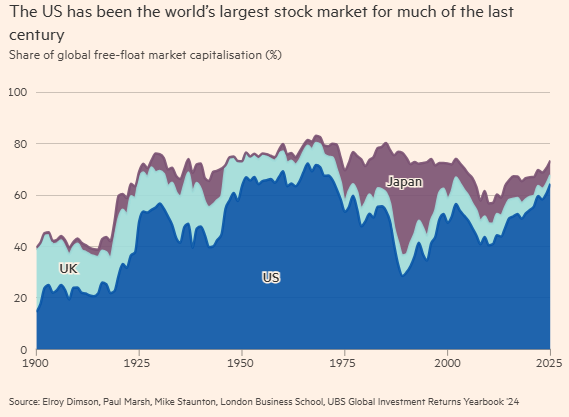

自2010年以来,持续的回报推动美国股市规模大幅增长,美国在全球自由流通市值中的占比,从全球金融危机后的约40%上升到2025年的64%以上。

在过去一个世纪的大部分时间里,美国一直是全球最大股市,早在20世纪初就超越了19世纪占主导地位的英国市场。

根据瑞银全球投资回报年鉴,美国股市在20世纪60年代末达到峰值,占全球可投资市场的70%以上。

这主要受到战后美国经济繁荣的推动,同时也得益于竞争的相对缺乏:当时今天的大多数“新兴市场”尚未发展出成熟的股票市场。

然而,1973-74年的全球股市崩盘对美国打击尤为严重。根据布鲁内尔大学银行与金融学教授菲利普·戴维斯的研究,华尔街股市用了20多年才重新回到20世纪60年代末的峰值。

这一下跌为新的全球领导者的短暂崛起创造了机会:日本成为过去一个世纪里唯一一个超过美国、成为全球最大股市的国家。这一转变发生在20世纪80年代末日本资产价格泡沫的顶峰,但随后泡沫破裂。

这场投机狂潮的终结让国内外投资者对日本股市产生了深深的怀疑,其经济也陷入长期停滞。直到去年,日经225指数才终于突破泡沫时代的峰值。

“金融市场时不时会偏离轨道,日本就经历了这样的情况。人们过度兴奋,觉得自己变得富有,但最终发现这只是一座纸牌屋,”纽约大学斯特恩商学院名誉经济学教授理查德·西拉表示。

今天的股市与历史上的这些崩盘存在相似之处,这让一些投资者感到不安。

“现在我被问到最多的问题是如何应对美国股市。在今年的每一次对话中,这个问题都会被提及,”英国基金管理公司施罗德的战略研究主管邓肯·拉蒙特表示。

然而,美国股市自2008年以来的“显著持续性”使得很难逆势而行,因为“唱空者已经多次被证明是错误的,”他说。

自2010年以来,标普500指数的年均回报率约为14%,超越所有其他主要国家基准指数。2023年和2024年,涨幅均超过20%,主要受人工智能热潮推动。美国上市的超大市值科技股,如芯片制造商英伟达,屡创新高。

2025年初,华尔街罕见地表现不佳,而此前较受冷落的欧洲市场正在迎头赶上。

美国的主导地位还源于外国公司,尤其是科技行业的公司,选择在纽约上市,以寻求更高的估值。

一些投资者认为,这一趋势将全球最优秀的公司吸引到美国,并使市场在经济衰退中更具韧性。

“我几乎可以仅依靠美国市场构建一个全球投资组合,”私人投资公司Cresset Capital的首席投资官杰克·阿布林表示。

但对于另一些人来说,令人担忧的不仅是美国市场的主导地位,还包括其高度集中在少数股票上。尤其是怀疑者指出,硅谷多家科技巨头的巨大涨幅,已使其估值“高得离谱”,私人资本集团阿波罗的首席经济学家托斯滕·斯洛克表示。

华丽七雄——苹果、Alphabet、亚马逊、Meta、微软、英伟达和特斯拉——占据标普500指数51.8万亿美元市值的近三分之一,而指数的周期调整市盈率(衡量估值的指标)正接近2000年代初以来的最高水平。

“市场周期起起落落,泡沫时而形成。现在,美国市场正处于一个泡沫之中,科技行业也如此,”斯洛克说。

乐观的投资者认为,大型科技公司的强劲盈利增长,以及人工智能推动生产力提升的潜力,使全球最大企业的高估值变得合理。而悲观的评论人士则将当前市场与千禧年初破裂的互联网泡沫相提并论。

今年1月,投资者信心受挫,因为中国的DeepSeek公司展示了人工智能的突破,似乎是以远低于美国科技巨头的计算能力实现的。这让人们对华丽七雄巨额资本支出的必要性产生了怀疑。

本月,科技行业再度出现紧张情绪,导致美国股市从历史高位小幅回落。

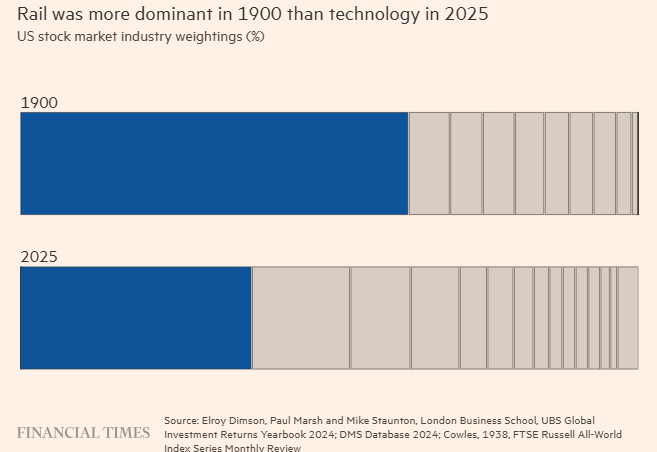

这并非华尔街首次被某一行业主导。19世纪,铁路公司对投资的强烈需求在美国股市的早期发展中扮演了核心角色。到1900年,铁路企业占市场总市值的60%以上。

“人工智能现在是未来的浪潮,但一百年前,未来的浪潮是铁路公司。后来,我们又经历了一波电力公司的投资热潮,”斯特恩商学院的西拉表示。

一个主导行业的相对衰退并不一定对投资者来说是坏消息。根据马什在2015年的研究,如果一名投资者自1900年以来持有铁路公司股票,其回报将超过美国股市的整体表现。尽管铁路行业在市场中的份额下降,但这主要是由于其他行业的公司不断加入市场。

尽管如此,当今科技行业的主导地位——以及美国市场的主导地位——让许多投资者感到不安,即使他们的投资组合覆盖了全球范围的股票,仍可能过于集中于单一市场。

“关键问题是,如果我打开我的金融教材第一页,上面写着我应该分散投资,”斯洛克表示。

“投资者正在审视自己的持仓……并提出一个非常基本的问题,即‘我的投资是否足够分散’,而今天的答案非常明确。不够。”