市场对年轻人越来越不友好,他们应该如何投资?

经济学人的文章指出,在经历了多年牛市和今年的暴涨后,市场对年轻的投资者不利,他们只能想办法规避陷阱,努力获得正向的收益。

年轻的投资者以及所有开始储蓄的人都不乏经验教训。其中最主要的是,尽早开始,让复利的魔力有时间发挥作用;开源节流,防止复利魔法失效;分散投资。不要试图把握市场时机,除非这是你的工作。即使价格暴跌,天似乎要塌下来,也要坚持自己的策略;不要在市场飙升、别人发财而你眼红的时候追逐热门资产,从而毁了自己的策略。#2024投资策略#

在这份老生常谈的清单上,还要加上一条专门针对当代年轻人,且更令人沮丧的教训:你们将无法享受到与父辈们一样的回报。即使算上 2007-09 年的全球金融危机,2021 年之前的四十年也是投资者的黄金时代。全球股票广泛指数的年化实际回报率为 7.4%。这不仅远高于前八十年的 4.3%,而且伴随着债券市场的迅猛发展:同期,全球债券的年化实际回报率为 6.3%,远远高于前 80 年的 0%。

现在几乎可以肯定,这一黄金时代已经结束。那个时代首先是由全球化、低通胀以及最重要的利率长期下降所带来的。现在,这些趋势都已逆转。因此,年轻人必须面对一系列更加困难的投资选择:储蓄多少钱,如何从收益较低的市场中获得最大收益,以及如何在追求收益的同时兼顾自己的道德价值观。

到目前为止,许多人的选择都很糟糕。

资产管理行业常说的一句话是:过去的业绩并不能保证未来的回报,这句话很少有如此贴切的时候。如果市场回报率恢复到较长期的平均水平,那么对于今天的年轻投资者(指 40 岁以下的投资者)来说,差距将是巨大的。

如果把20 世纪 80 年代之前的低迷时期和之后的丰收时期算在一起,股票和债券的长期平均回报率分别为每年 5%和 1.7%。如果这样的回报率持续 40 年后,投资于股票的 1 美元的实际价值为 7.04 美元,投资于债券的 1 美元的实际价值为 1.96 美元。

但是1981年到2021 年的40 年间,投资于股票的实际价值为 17.38 美元,投资于债券的实际价值为 11.52 美元。

这给刚开始投资的投资者带来了两个危险。首先,他们会从近期的历史中得出结论,认为市场给他们带来的财富,可能远大于长期回报率。一个必然的结果是,他们最终为退休储蓄得太少,以为投资回报会弥补剩余的部分。

第二种情况更令人沮丧:多年来异常丰厚的回报,不仅给投资者带来了不切实际的高期望,而且可能会让未来更有可能出现低回报。

对冲基金AQR的安蒂·伊尔马宁,在去年出版了《在低预期回报中投资》一书中,说到了这一情况。理解这一点最简单的方法是考虑自1980年代开始的债券收益率的长期下降趋势。由于价格与收益率呈反向变动,这种下降导致债券持有者获得了大量的资本收益——这是他们在这段时期享受高回报的来源。

然而,收益率越接近零,未来资本收益的空间就越小。近年来,尤其是近几个月,收益率急剧上升,美国十年期国债的名义收益率从2020年的0.5%上升到今天的4.5%。即便如此,这仍然远没有像1980年代初接近16%的收益率那样,为未来的资本收益留下足够的空间。

同样的逻辑也适用于股票,股息和盈利收益率(股权回报的主要来源)与利率同时下降。同样,结果之一是股东享受到了意外的估值收益。同样,这些收益实质上来自于未来回报的提前兑现,价格上涨,从而降低了投资者日后从股息支付和公司利润中预期的收益率。

注:这是说,这种情况下,股价的上涨部分反映了市场对未来盈利预期的提前反应。这意味着未来的收益率可能会降低,因为未来的盈利增长已在当前较高的股价中得到体现。如果股价已经提前反映了未来的盈利增长,那么后来的投资者可能会面临更低的收益率,因为他们购买股票的成本更高,而股票的未来增值空间可能更有限。

因此,代价是下一代人的前景更加黯淡。

去年,几乎所有资产类别的价格都下跌了,但一线希望似乎是,由此带来的收益率上升将改善这些前景。对于实际收益率由负转正的大量政府债券来说,情况就是如此。对于公司债券和其他形式债务的投资者来说也是如此,但需要注意的是,借贷成本的上升会增加公司违约的风险。

"如果你能在一个非常好的日子里,从高级担保银行债务中赚取 12% 甚至 13% 的收益,那么你这辈子还想做什么呢?"私人投资公司黑石集团老板史蒂夫·施瓦茨曼最近问道。

即便如此,历来是投资者主要回报来源的股票,长期前景依然暗淡。虽然去年股价下跌,但今年大部分时间股价都在强劲回升。结果是收益率再次受到挤压,从而影响了预期回报。

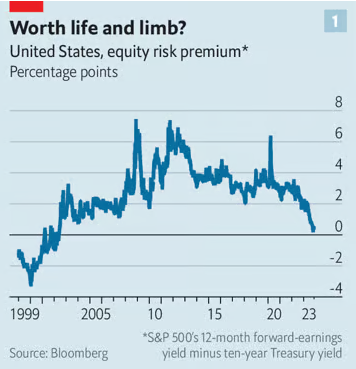

对于美国的标准普尔 500 指数大型股票来说,这种挤压是令人痛苦的。股票风险溢价,即投资高风险股票而非 "安全 "政府债券的预期回报,已降至几十年来的最低水平。

如果没有令人难以置信的持续高盈利增长,唯一可能的结果就是股价大幅暴跌或多年回报率令人失望。

所有这些都使得年轻的储蓄者,做出明智的投资决策变得异常重要。面对一系列不利的市场条件,他们比以往任何时候都更有必要充分利用所剩无几的资金。好消息是,今天的年轻人比他们之前的任何一代人都更容易获得金融信息、易于使用的投资平台和低成本指数基金。坏消息是,有太多的人正在成为陷阱的牺牲品,这将使他们本已微薄的预期收益雪上加霜。

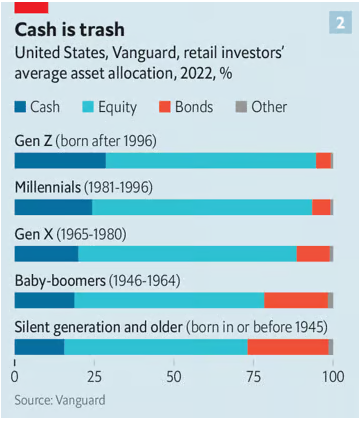

第一个陷阱,持有过多现金是个老问题。然而,年轻人尤其容易中招。资产管理巨头先锋在2022年底对700万个零售账户进行的分析发现,年轻一代比年长一代分配了更多的现金。Z世代(1996年以后出生)的平均投资组合中,现金占29%,而婴儿潮一代仅占19%。

这可能是因为在资产价格全面下跌的年末,年轻投资者更倾向于以现金避险。他们也可能受到了数月来央行行长加息的头条新闻的诱惑,对于那些记忆力较强的人来说,加息已经不是什么新鲜事了。

先锋公司的安迪·里德提出了另一种可能性:年轻人更换工作并将其养老金储蓄转入新账户时,往往会将其投资组合转为现金作为默认选项。然后,由于惰性或健忘,绝大多数人最终都没有转回可能为他们带来更多长期收益的投资。

无论动机如何,年轻投资者对现金的偏好,都会让他们面临通胀和错失其他投资回报的机会成本。先锋在 2022 年底进行调查后的几个月就是一个很好的例子。股票价格飙升,使那些抛售股票的人错失了收益。

自 1900 年以来,国库券(收益率与现金类似的短期政府债务)的长期实际回报率每年仅为 0.4%。尽管央行提高了利率,但对于现代投资平台上持有的现金而言,其典型回报率甚至低于债券。现金很难维持投资者的购买力,更不用说提高购买力了。

第二个陷阱是第一个陷阱的镜像:不愿持有债券,这是继现金之后的另一种 "安全 "资产类别。在 Z 世代的典型投资组合中,债券仅占 5%,而婴儿潮一代则占 20%,而且每一代人都比上一代人更少投资债券。再加上年轻投资者的现金持有量,两代人投资组合中两种资产类别的比例出现了惊人的差异。婴儿潮一代持有的债券多于现金,而在千禧一代的典型投资组合中,两者的比例是 1:4。Z 世代则为 1:6。

考虑到年轻投资者是在什么样的市场环境中成长起来的,这可能并不奇怪。全球金融危机爆发后的数年里,富裕国家的政府债券收益微薄,甚至一无所获。然后,随着去年利率飙升,政府债券损失惨重,无法被视为适当的 "安全 "资产。

但是,即使对债券的蔑视是可以理解的,这样做也是不明智的。与 2010 年代相比,现在债券的收益率更高。更重要的是,债券有超过通胀的趋势,而现金则没有。

自 1900 年以来,美国债券的长期实际回报率为每年 1.7%,与股票相比不算高,但比现金高出很多。

第三个陷阱的名称,取决如何描述。资产管理行业称之为 "主题投资"。不那么客气地说,这是通过销售定制产品来招揽生意的做法,目的是抓住市场的最新流行趋势,并奉承投资者说他们有足够的能力战胜市场。

如今,专业化的赌注主要通过交易所交易基金(ETF)下注,全球管理的资产已飙升至超过 10 万亿美元。有的ETF押注波动性、大麻股票,也有的与美国电视名人吉姆·克莱默的立场作对。

更值得尊敬的是,还有一些ETF,试图从人口老龄化和人工智能等可能真正推动回报的大型主题中获利。还有一大类是根据环境、社会和治理(ESG)因素进行投资的策略。

利基策略并不新鲜,不足之处也在于此。使用这种主题投资,会面临着更大的波动性、更少的流动性和高昂的费用。与那些专注于整体市场的投资者相比,要冒更大的风险,因为潮流会发生变化。即使是那些选择合理主题的投资者,也要与专业的基金经理竞争。

然而,只需在手机屏幕上轻点几下,就能轻松定制、宣传和销售ETF,这是上代投资者所无法想象的。在营销过程中对道德的诉求也是如此。在年轻人面前,ETF是道德中立的选择。如果有一种投资既能拯救社会和地球,又能增加你的储蓄,那么什么样的怪物会购买普通的、肮脏的投资呢?

这既夸大了ESG与 "普通 "基金之间的区别,又掩盖了对成本和收益的影响。根据哈佛商学院最近的一项研究,按照ESG标准投资的基金收取的费用远远高于非ESG基金。此外,ESG基金有 68% 的资产投资于与非ESG基金完全相同的持股,尽管这样的投资组合收取更高的费用。这类基金还回避 "肮脏 "资产,包括化石燃料矿产,如果这种回避迫使那些资产价格下降,这些矿产的利润反而会产生更高的投资收益。

当今年轻人的投资前景与他们父辈相差甚远,因此避开这些陷阱所能获得的好处似乎微乎其微。事实上,正是因为市场看起来如此不吸引人,年轻投资者才必须收获回报。同时,他们正在形成的投资习惯,很可能会持续一段时间。

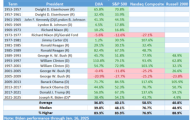

先锋的里德指出,有证据表明,投资者早期的市场经验会影响他们多年的投资配置。他的团队将先锋散户投资者的投资组合按开户年份排序,计算出了每个年份的股票配置中位数。

结果显示,在经济繁荣时期开立账户的投资者,即使在几十年后,其股票配置比例仍明显较高。1999 年网络泡沫膨胀时开户的投资者,其投资组合中位数在 2022 年仍持有 86% 的股票。而那些在 2004 年开始投资的投资者,当时对泡沫破灭的记忆犹新,他们的股票投资比例仅为 72%。

因此,今天的年轻投资者,很有可能正在选择他们未来几十年都将遵循的策略。伊尔马宁关于低预期收益的论文以 "悄悄祈祷 "开篇,祈求 "宁静地接受我无法改变的事情,有勇气改变我可以改变的事情,并有智慧知道其中的区别"。

这可能是最好的投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47