恒大破产危机未解、穆迪降级龙湖地产!高盛:中国明年高收益房地产违约率仍高达35%

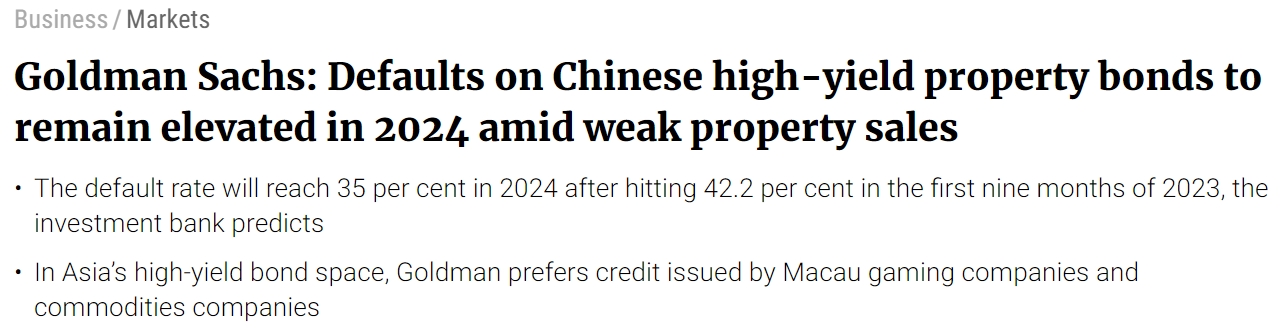

FX168财经报社(香港)讯 中国持续推出刺激政策下,恒大破产程序年底前仍未解,穆迪上周下调龙湖地产信用评级。高盛警告称,随着房地产销售继续下滑,中国2024年高收益房地产美元债券的违约率仍将高达35%,维持在较高水平,这会给本已紧张的流动性状况带来更大压力。

Kenneth Ho等高盛策略师在周末向客户提交的报告中表示,今年迄今为止,中国高收益房地产债券的违约率已达到42.2%,略低于2022年创纪录的46.8%。他们预测到2024年,这一比例可能会达到35%。

该行表示:“我们的中国房地产团队预计困难的市场状况将持续下去,由于二级市场供应增加价格压力,2024年一手房产销量将同比下降5%,这可能会对一级市场的价格和成交量形成负反馈循环。对于中国房地产高收益开发商来说,流动性压力仍将面临挑战,违约将继续存在。”#中国房地产危机#

(来源:SCMP)

美国洲际银行(ICE Bank of America)数据显示,以房地产行业发行人为主的中国美元计价高收益债券,在过去两年每年都下跌33%之后,今年迄今已让投资者损失23.2%指数。该指数追踪35只债券,市值达168亿美元。截至11月17日,它们的收益率比国债高出16%,即1156个基点。

三年前,即新冠疫情爆发和中国房地产市场首次债务违约之前,该指数追踪236只债券,价值1150亿美元,平均收益率为9.25%,与国债利差为904个基点。

碧桂园曾经被认为是一家健康的私人开发商,今年夏天陷入困境,并在10月份未能支付6000万美元的息票。据路透社报道,该公司目前正在努力制定一项暂定计划,在今年年底前重组其离岸债务。

与此同时,中国恒大集团的破产程序仍在继续,等待12月的最终听证会。

上周,穆迪取消了直到最近才被认为健康的龙湖地产投资级信用评级,原因是中国房屋销售疲软和融资条件紧张,销售前景不佳。

这场动荡迫使一些基金经理离开中国破碎的房地产市场,转而在国外寻求收入。高盛表示,在亚洲高收益债券领域,它更看好澳门博彩公司和大宗商品公司发行的信贷。

高盛在报告中称,“尽管风险更加多元化,但亚洲高收益市场规模已经缩小,我们相信部门方法是有意义的。”

尽管碧桂园、恒大地产危机仍存在,但据The Business Times报道,陷入困境的房地产开发商融创中国控股周一表示,其各项重组条件均已满足,债务重组计划已生效。

10月初,香港一家法院批准了该公司约90亿美元的离岸重组提案,预计该提案将为自2021年中期以来遭受重创的关键行业中现金短缺的同行提供模板。

此次重组涉及全面清偿和释放公司现有债务,以换取发行新票据等。

融创的债权人于9月批准了其离岸债务重组计划,根据该计划,融创的部分债务将转换为由其在香港上市的股票支持的可转换债券,以及期限为2至9年的新票据。