【外汇市场未来一周前瞻】“密集”经济数据开启新的一年 重点关注美国就业报告和欧元区通胀

FX168财经报社(北美)讯 2023年,美元经历了一次重大的过山车之旅,因为出人意料的强劲经济数据一再削弱了美联储转向的希望,而这些数据往往来自美国劳动力市场的强劲表现。但交易员们这次似乎更加确定,关键点即将到来,因为美联储主席鲍威尔本人也对此做出了微妙的暗示。

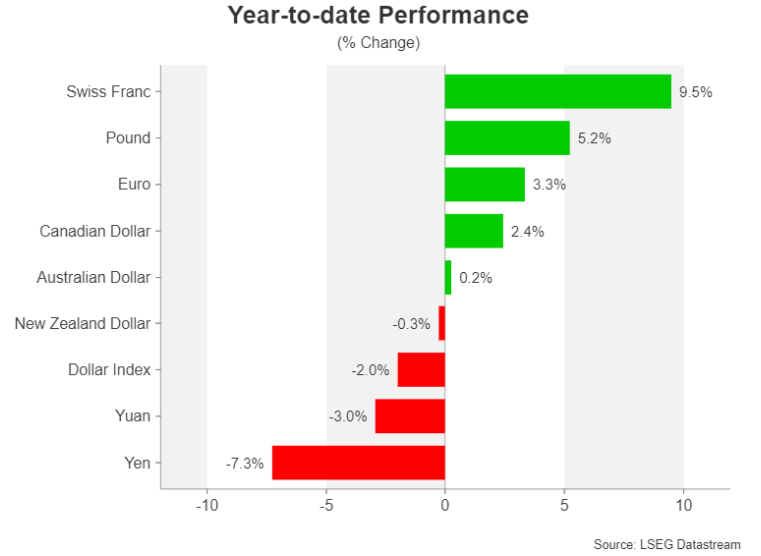

因此,尽管美元在夏季和秋季出现强劲反弹,但美元兑一篮子货币在年底时似乎仍将下跌近3%。此次反弹是由美国国债收益率飙升推动的,而美国国债收益率此后因对未来一年大幅降息的预期升温而受到损害。#2024投资策略#

(图源:FXStreet)

2024年累计降息可能性正快速接近160个基点。考虑到美国经济并未陷入衰退,且美联储官员仅预测3次降息25个基点左右,这似乎有些过分。产生这些预测的12月会议纪要将于周三(1月3日)公布,联邦公开市场委员会 (FOMC) 成员可能会尝试利用该出版物来强化他们的观点,即未来几年只会适度宽松政策。

一份不太冷、不太热的就业报告

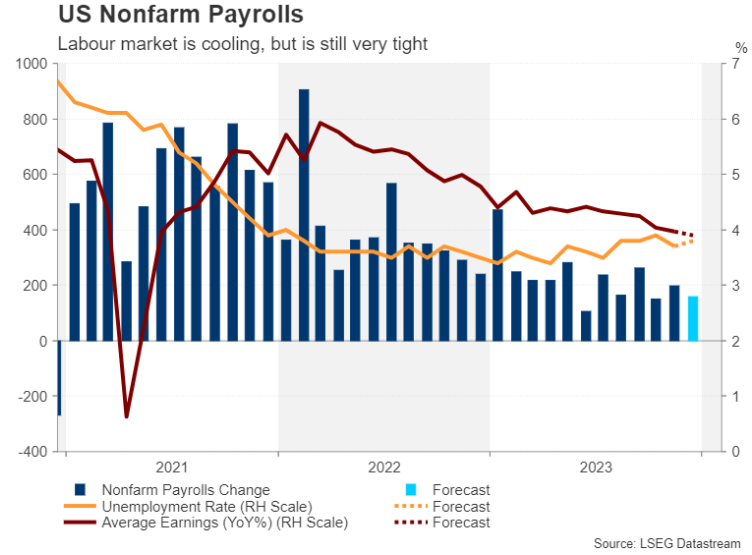

利率路径的另一个线索将是政策制定者对就业市场的前景,因为他们最近表示,随着通胀下降,他们对美联储其他使命——就业——的关注将会增加。

这或许可以解释鲍威尔在急于引导政策走向宽松时缺乏谨慎的原因,因为他担心将利率维持在限制性水平太久可能会推高失业率。然而,就劳动力市场而言,到目前为止,情况一直很好。就业增长放缓,但企业并未大量裁员,从而使工资得以适度上涨。

分析师预计12月份的情况不会发生太大变化。非农就业人数预计将增加15.8万人,低于11月份的19.9万人,而失业率预计将小幅上升至3.8%。预计平均收入也不会动摇,环比增长率预计为0.3%,同比增长率为3.9%,而此前为4.0%。

(图源:FXStreet)

市场会猛然觉醒吗?

鉴于投资者坚信美联储将很快开始降息,头条新闻中的小幅波动不太可能引发美元本能反应。不太可能出现令人失望的报告,因为本月每周申请失业救济人数相当低。因此,如果有什么令人震惊的话,那一定是来自一份出乎意料的热门报告。

美元可能会随着收益率的上涨而走高,而华尔街可能会因投资者在乐观的非农就业数据的支持下缩减降息押注而陷入恐慌性抛售。但如果就业数据未能提供任何新方向,投资者可能会转向本周发布的其他数据。

其中包括分别将于周三和周五公布的ISM制造业和非制造业PMI、周三的JOLTS职位空缺、周四的挑战者公司裁员以及周五的工厂订单。

加元和澳元面临一些风险

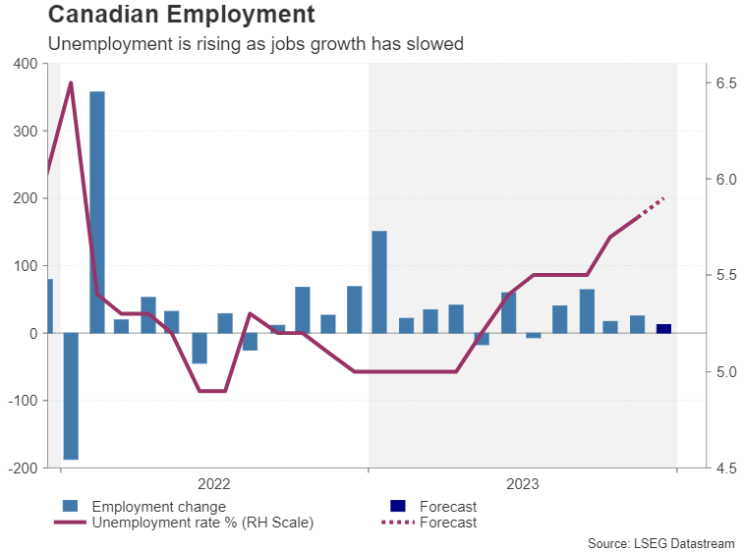

在加拿大边境,加元将密切关注国内劳动力市场,因为加拿大央行的降息押注最近也有所加大。到2023年,加元/美元汇率有望上涨约2.5%,表现略好于其他与大宗商品相关的货币,即澳元和新西兰元。对中国的敞口减少以及加拿大央行无疑更加强硬的立场,导致其相对澳元和新西兰元的表现相对优异。

然而,如果经济增长停滞迫使加拿大央行开始降息,2024年加元可能会更加艰难。公布的数据预计,加拿大失业率自5月份以来一直稳步上升,12月份可能进一步上升至5.9%。

(图源:FXStreet)

尽管在此期间就业人数一直在增长,但未能跟上求职者人数的增长速度。预计12月份经济仅增加13,200个就业岗位。尽管如此,工资增长率仍保持在5.0%的高位,因此投资者也将关注这一数字,以及周五最新的Ivey PMI指数。

PMI数据对澳元也很重要,因为中国将于下周发布两套PMI数据。政府官方调查将于周日发布,财新/标准普尔全球版本将于周二发布。中国12月份制造业PMI的任何放缓都可能损害岁末年初的风险情绪,从而令股市和澳元承压。

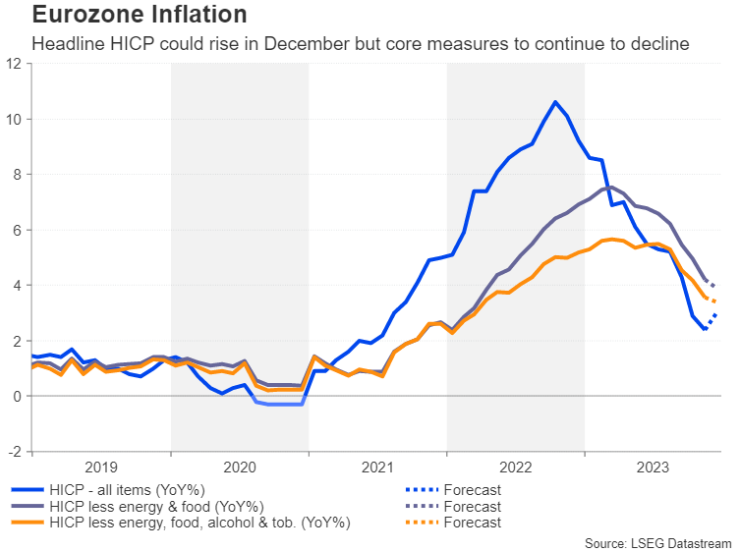

欧元区通胀可能扭转颓势

欧元可能会在2023年外汇排名表中占据中间位置。在过去的一年里,单一货币经历了一些起伏,但总体而言,它受到了比预期更加鹰派的欧洲央行的支撑。不过,到 2024 年,欧元区经济疲软可能会促使欧洲央行降息幅度超过美联储。然而,由于美国国债收益率下降速度快于欧元区国债收益率,欧元已从疯狂的降息猜测中脱颖而出。

与美联储不同的是,欧洲央行在确定通胀确实朝着2%迈进之前,对于发出任何转向信号都持谨慎态度。周五公布的12月份CPI初值可能会证明这种谨慎态度是合理的。预计12 月份总体 CPI将从同比2.4%加速至3.0%,这表明通胀持续稳定在2%目标附近仍有很长的路要走。

(图源:FXStreet)

然而,对通胀基本指标的预测更为鼓舞人心,不包括食品和能源以及烟草和酒精价格的核心消费者物价指数预计将从同比3.6%下降至3.4%。

如果事实果真如此,投资者很可能会保持降息赌注不变,这意味着整体通胀回升可能不会对欧元/美元产生任何额外提振。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47