命运突然发生转变!“原油交易之神”的对冲基金崩盘 今年已崩跌51%

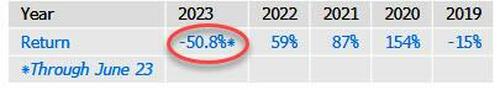

FX168财经报社(北美)讯 有“原油交易之神”之称的传奇石油交易员Pierre Andurand在油价飙升期间取得了巨大成功,但在油价逆转后,他的对冲基金遭受了有史以来最严重的损失。截至6月23日的这个月,Andurand主要的大宗商品自由支配增强型基金(Andurand Commodities Discretionary Enhanced Fund)又下跌了7%,使得今年迄今的亏损达到51%。

Andurand在今年早些时候预测至2023年底油价可能超过140美元/桶后,该基金遭受了灾难性的损失。不幸的是,库存水平上升,俄罗斯、伊朗和委内瑞拉的供应增加,全球需求疲软以及中国经济复苏乏力,都对油价造成了影响。

伊朗的石油产量激增尤其令人担忧。伊朗5月份原油出口量超过150万桶/日,为2018年以来的最高水平。上个月,德黑兰表示已将原油产量提高至300万桶/日以上,再次创下2018年以来的最高水平。有报道称,美国和伊朗在恢复核协议谈判后取得进展,这一举动可能会减轻对伊朗石油出口的制裁,随后油价暴跌。以色列《国土报》报道说,谈判进展得比预期的要快,可能在几周内达成协议。协议条款可能包括伊朗停止其60%及以上的铀浓缩活动,以换取每天出口多达100万桶石油的许可。

6月初,高盛(Goldman Sachs)的石油超级多头Jeff Currie再次下调了他对12月份布伦特原油价格的预测,从此前的95美元/桶和100美元/桶下调至86美元/桶。Currie提到,俄罗斯、伊朗和委内瑞拉的供应不断增加;对经济衰退日益加剧的担忧,以及利率上升对物价上涨的持续不利因素,都是他日益悲观的原因。

花旗(Citi)的分析师也相当悲观,他们最近表示,沙特的减产不太可能使得油价足以维持在80美元/桶或90美元/桶的高位,原因是需求低迷,而非欧佩克国家的供应在年底前会增加。

虽然彭博社写道,目前还不清楚是什么导致了最近的损失,但可以肯定的是,油价的持续下滑——在很大程度上要归功于拜登政府不断消耗战略政治储备——是罪魁祸首。

Andurand强烈反对俄罗斯总统普京,但他从2022年乌克兰战争引发的石油紧缩中受益匪浅,这一度使布伦特原油飙升至120美元/桶以上。今年早些时候,他预测到2023年底油价可能会超过140美元/桶。但这些看涨的呼声遭遇了大宗商品的下滑,原因包括库存水平上升、俄罗斯大量供应以及欧佩克两个困境最严重的出口国伊朗和委内瑞拉的发货量上升。

这位基金经理在过去三年里让客户的投资资本增加了七倍,但他却因该策略遭受了有史以来最严重的损失。Andurand经营的基金没有设定风险限制,今年每个月都在亏损。

Andurand和其他几位知名对冲基金交易员一样,在去年获得强劲收益后,他们的命运发生了转变。Said Haidar的Jupiter宏观资金池和亿万富翁Chris Rokos的宏观对冲基金在3月市场波动后出现两位数的下跌,而资深宏观交易员Adam Levinson在遭受损失后关闭了他的对冲基金。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56