市场忽略了债务危机,这将带来后果

华尔街日报的作者分析说,由于利率仍在上升,支撑高负债企业的需求将抑制经济增长。

Photo byDaniel ThieleonUnsplash

今年应该是高利率开始发挥作用的一年,负债过多的借款人可能会被打倒在地。一些人现在遇到了麻烦。

但投资者并不认为问题会蔓延得很大。我认为他们犯了一个错误,特别是如果利率上升。

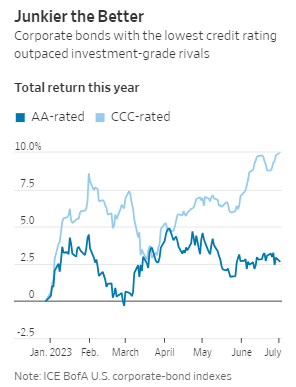

困境中的公司开始成为头条新闻,特别是英国的一家大型水务公司,但是债券市场中风险最大的部分表现最好。最接近违约的CCC级借款人今年的回报率为10%。表现最差的是安全的投资级借款人,AA级的公司债券回报率为2.7%。

信用评级很差的债券表现超过了投资级别的债券

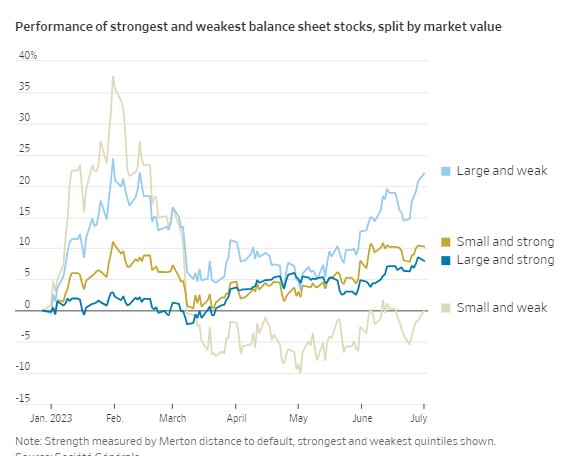

目前,似乎只有小公司的股东才会关心。根据法国兴业银行量化研究主管安德鲁·拉普索恩的分析,正如垃圾债券投资者喜欢最垃圾的投资一样,资产负债表最弱的公司股票(用经济学家罗伯特·默顿的违约距离评分来衡量)正在击败资产负债表较强的股票。

这种对垃圾资产的偏好是有一定道理的。今年宏观经济的一大惊喜: 美国经济一直很强劲,即使通货膨胀有所缓和。最差的借款人将从中受益,因为人们一直在说的经济衰退根本没有到来。信誉良好的人没有得到多少好处,因为美联储将因此而在更长时间内保持较高的利率。

用投资管理的话来说,信贷风险表现良好,而利率风险则表现糟糕。

但是故事并没有到此为止。利率仍在上升。经济将因需要支撑高负债的公司而受到阻碍。

思考一下不同类型的公司,以及它们如何陷入困境是很有帮助的。我把薄弱环节分为三类。

第一类是明显的灾难。在大流行后的最后阶段为自己融资的超级投机性公司,主要是利用SPACs,加上一些债务融资的僵尸公司,这些公司本应破产,但被零利率拯救。想想第二梯队的电动汽车初创公司,尽管还有很多其他公司的商业计划是匆忙制定的,以利用当时市场提供的大量资金。随着他们的商业模式内爆,他们也将如此。

第二种类型的弱势公司更令人担忧。在宽松的货币时代,拥有稳固现金流的体面企业堆积了大量的债务,但现在面临着清算。不断上升的利率使其更难偿还债务,即使是看上去稳定而安全的企业也会遇到问题。

在英国,泰晤士水务公司是伦敦的主要供应商,公司负债累累,不得不为债务支付更多费用,同时花费巨资解决业绩不佳的问题,债券交易处于破产水平。

在法国,用借款推动收购而成长起来的连锁超市Casino Guichard-Perrachon,正在就债转股进行谈判。

在美国,那些借钱投入旧金山办公室和酒店的人,随着城市的衰落而陷入困境,企业违约正在回升,尽管到目前为止只是回到了长期平均水平。

这些公司大多有盈利的核心业务,但事实证明,接近极限的借贷和低于预期的盈利的组合是有毒的。

第三种类型的疲软公司是应该做得最好的公司,即收益经常波动,而且没有太多债务的企业。这些公司应该从经济增长中受益,同时不会受到更高利率影响,比玩弄金融工程的高债务企业更有可能上市;私募股权不那么喜欢它们,因为波动性较大——最常见的是对经济的敏感性,意味着这种企业不能借很多钱。

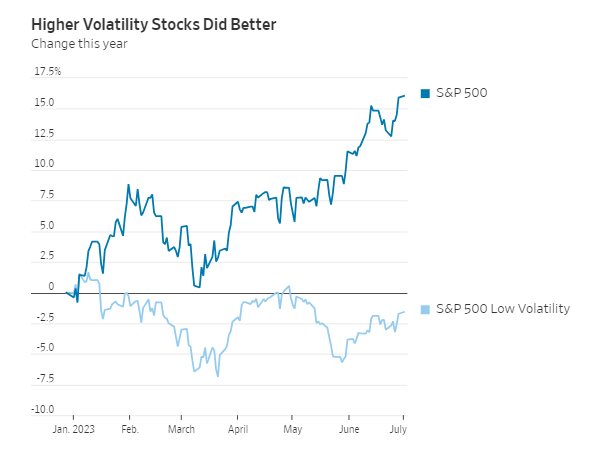

果然,今年标普500指数中波动率较高的股票,表现远远超过了低波动率的股票,即使标普指数进入了新的牛市,低波动率的股票也略有下降。其中一些对经济周期最敏感的股票,如汽车制造商福特汽车和通用汽车,在过去一个月里已经飙升。

波动性大的股票表现更好

风险公司给整个系统带来的最大危险,是来自私募股权的金融工程。强劲的经济正在帮助相关企业,但当债务负担到期时,再融资的成本将大大增加。

总体而言,更长时间的高利率,意味着经济需要更多的股权和更少的债务,如果很多公司需要重组来修复他们的资产负债表,这对增长来说是一个逆风,有可能出现严重的问题。

认为美联储将不得不继续紧缩的投资者,应该对投资这三类公司中的任何一类感到担忧。第一类公司不太可能被愿意疯狂下注的人用愚蠢的钱救出来,因为较高的利率压制了承担风险的普遍意愿。第二类公司将在偿还债务方面更加挣扎。

如果美联储最终设法使经济放缓,第三类公司将被拖垮。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56