怎么回事?中国资金大量涌入“A股市场宠儿”……

FX168财经报社(亚太)讯 在中国经济陷入困境、房地产危机加剧的背景下,这可以说是股票投资者最不愿意转向的地方。中国银行股却突然成为市场宠儿,因为投资者押注,巨额股息和政府支持将使它们成为赢家,因为中国的债券收益率已跌至接近历史低点。

就在本周,中国四大银行之一“中国农业银行”的股价在上海创下历史新高,而中国银行业的股价也创下了2015年中国股市泡沫以来最高水平。这一上涨势头推动中证银行指数今年迄今上涨19%,而大盘指数则下跌3.2%。

(来源:Bloomberg)

据彭博社汇编的数据,随着交易员纷纷涌向银行寻求庇护,银行子指数的几乎所有成分股都在2024年的某个时候触及了52周高点。

四大国有银行包括中国工商银行和中国建设银行,有望以至少自2021年以来最大的幅度跑赢沪深300指数。

在经济低迷、投资前景不明朗的一年里,银行股的需求很大程度上是高股息资产热潮的一部分。多头表示,由于避险基金不断增加,以及政府对市场的坚定支持,银行股未来还将进一步上涨。

怀疑论者警告称,涨势已经超出了基本面,投资者对更高股息支付的期望落空了。

摩根士丹利分析师Richard Xu在报告中写道,由于“优先考虑控制金融风险而非支持增长”,该股可能继续跑赢大盘。

不过,这家华尔街银行补充称,如果中国制造商寻求保持成本竞争力,以捍卫全球市场份额,则不良贷款增加的前景可能导致过度投资,并最终损害贷方的利润率。

到目前为止,交易员们似乎忽略了这种可能性。这种想法的一部分原因是,最近国有资本流入该行业资金强劲,主权财富基金中央汇金投资有限责任公司最近可能会增持四大银行的股份,以支撑市场。

估值也为避险基金提供了强有力的理由,该行业的股票交易价格平均仍约为账面价值的0.5倍。未来12个月,CSI银行子指数的预期股息收益率平均为5%,而10年期政府债券的收益率为2.2%。

兴业证券分析师Zhang Qiyao在报告中写道:“今年流入市场的新资金包括ETF买家和保险资金,它们都倾向于在银行股上加大投资。”

定于本月晚些时候公布的银行业绩,可能是投资者衡量该行业健康状况的下一个考验。根据最新官方数据,今年前六个月,中国商业银行的总利润仅增长了0.4%,这是自2020年以来最小的增幅。

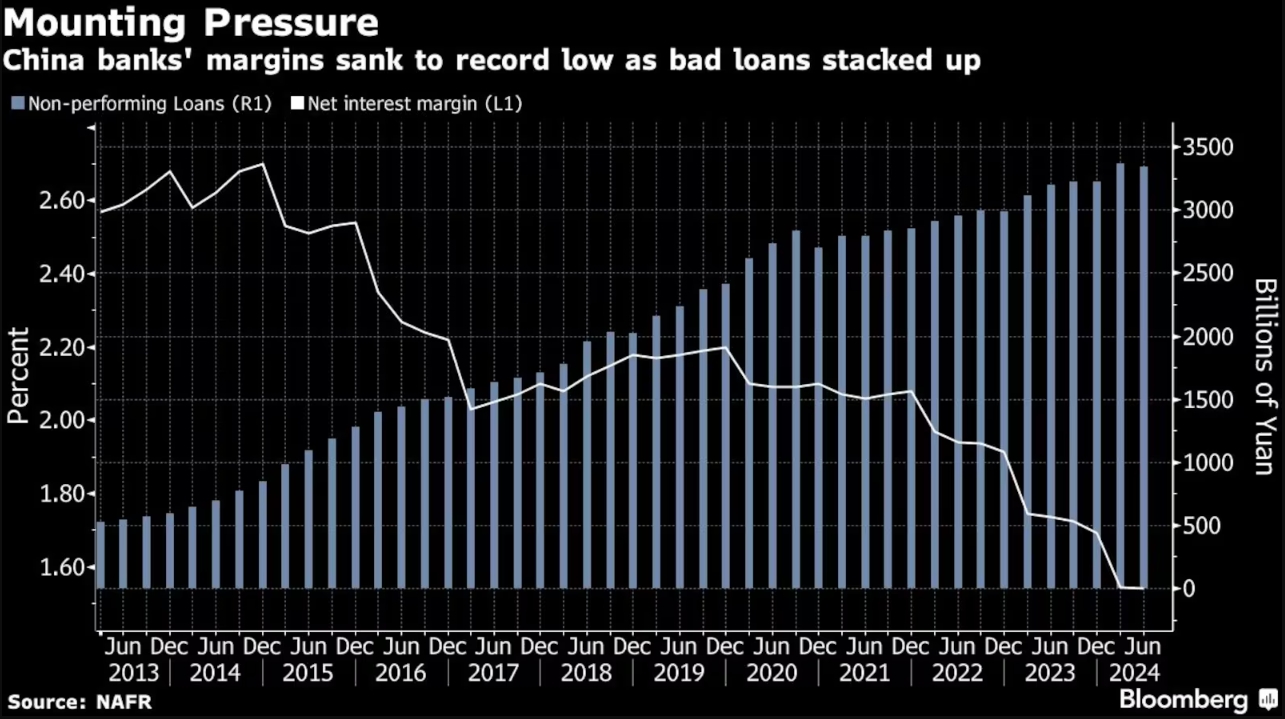

截至6月底,净息差也跌至1.54%的历史低点,远低于被视为合理盈利能力衡量标准的1.8%门槛。

彭博行业研究分析师Francis Chan和Nicholas Ng表示,随着央行进一步放松货币政策,银行业利润率收缩可能进一步加剧,预计到2025年,该行业的股本回报率将从上半年的8.9%的低谷进一步下滑至8%。

他们补充道,贷款增长也可能从两位数放缓至高个位数。

杰森·贝德福德(Jason Bedford)曾在2019年预测中国地方银行存在问题,他表示,尽管他对中国的股息政策持乐观态度,但银行股并不乐观。

这位前桥水基金分析师指出,鼓励上市公司提高回报的措施促使许多公司提高股息支付率,这对国有企业股票来说是一个好消息。

但他表示,银行股的情况则不同。

贝德福德称:“银行强劲的资本增长需求意味着它们不太可能提高派息率。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56