中国量化基金受打压 股票市场前景遭受质疑

FX168财经报社(北美)讯 中国最大的量化基金多年来通过将复杂的统计模型应用于选股而击败了市场。但他们没有对一个关键因素进行建模——政府的政策。#2024宏观展望#

量化基金使用算法处理大量数据并做出交易决策,已经成为美国的一个强大力量,其中像AQR Capital Management、Renaissance Technologies和Millennium Management等基金管理着庞大的投资组合,为小型投资者提供了重要的流动性来源。但该行业有时会引发争议,被指责为加剧波动期间的群体行为。

中国2000亿美元的量化基金行业面临类似的指责,对该行业的影响可能是巨大的。

上个月,这些基金在小公司股票的投注出现问题时损失了数十亿美元。他们发现自己处于中国监管机构的监督之中,这些监管机构越来越决心结束股市的下滑。

中国最大的两家股票交易所和证券监管机构在2月底对量化交易进行了广泛的打压,收紧了该领域的规则,并暂时禁止了两只基金的交易。但投资者和分析人士表示,量化市场的混乱根源在于政府本身。

中国有着控制股市的记录,情况并不总是顺利。2015年,国家队被指示购买股票,引发了道德风险,还涉及内幕交易的指控。2016年1月引入的熔断机制旨在遏制波动,但在引入后投资者纷纷抛售,使情况变得更糟。2023年8月,许多公司的最大股东禁止出售,但沪深300指数仍连续五个月下滑。

中国上个月量化基金行业的动荡只是中国试图打击市场的最新例子,却带来了戏剧性的结果。

美国制造

中国量化行业的发展可以追溯到大约2010年,当时一批在美国最大对冲基金工作后的华裔交易员返回中国。在全球金融危机爆发后,中国经济蓬勃发展,而西方世界则遭受困境,成立一个位于中国大陆的基金对这些交易员来说是一个自然的选择。

纽约的一家基金Millennium是一个特别有活力的人才培养地。

自2023年初以来,中国量化基金使用的许多计算机程序识别出了一个相对简单的策略是:购买小型和微型市值股票,并做空与中型和大型公司指数相关的期货。这是一个巨大的收益者:据财经数据提供商Wind称,2023年一种受欢迎的微型股票指数上涨了50%,而与蓝筹股CSI 300指数相关的期货下跌了12%。

但中国的量化基金面临着一些他们美国同行没有的问题。

首先,该国经济的迅速崛起意味着这些基金没有几十年的数据可以依赖,这对依靠数据挖掘来识别交易的公司来说是一个主要问题。更大的问题是中国的巨大无形资产:政府的决策。

量化基金使用的算法消化大量历史数据,并利用可重复的模式。虽然中国的股市干预最近几个月变得更加频繁,但仍不是经常发生的事情。

基金经理Rayliant Global Advisors的研究主管Phillip Wool表示:“当某件事突然改变时,量化交易者真的很难应对。”“如果你有一项改变游戏规则的政策干预,这些模型就不太适应。”

今年年初,中国终于对股价长期下跌失去了耐心,这一点变得明显。

1月,中国总理李强成为呼吁采取更多措施支持国家疲软资本市场的一个不同寻常的声音。中国证监会改变了规则,加大了股东出售股票的难度。

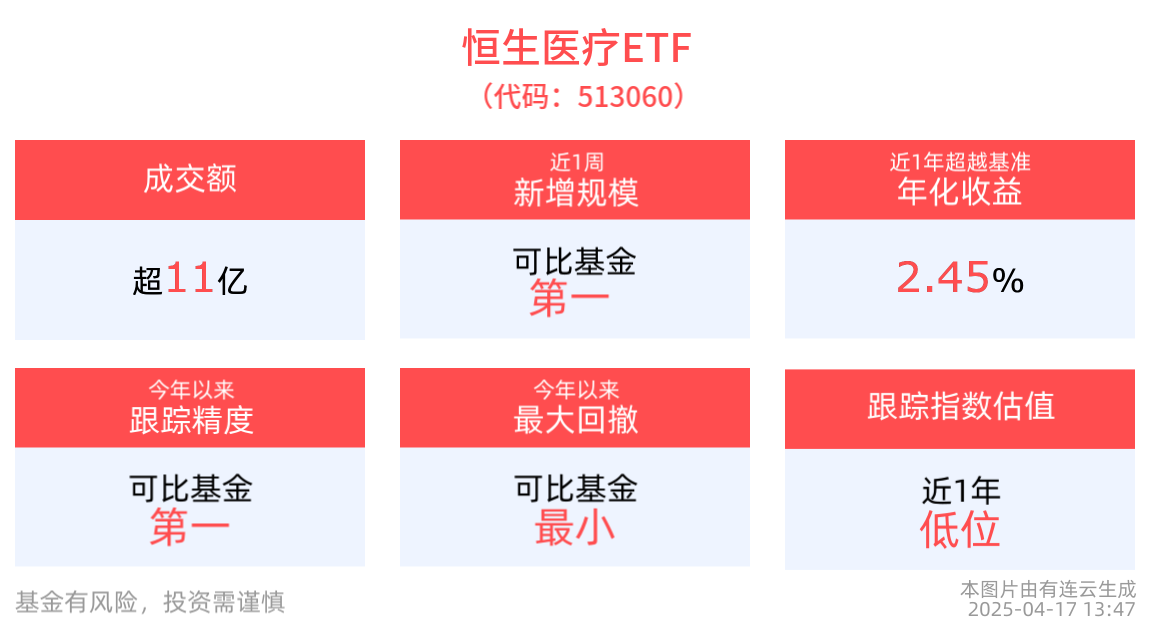

中国再次求助于国家队,这一次国家队集中于购买投资于股票市场的交易所交易基金。研究公司Z-Ben Advisors的数据显示,今年前两个月5家主要的中国大盘指数交易所交易基金共吸引了348亿美元的资金流入,超过了整个2023年的资金流入。分析人士表示,这是国家队购买的迹象。

但国家队最初集中于投资于中国一些最大公司股票的基金。微型和小盘股被排除在购买热潮之外,导致这些股票的抛售,立即给量化交易者带来了痛苦。

2月的第一周,沪深300指数上涨了5.8%,而一种受欢迎的微型股票指数下跌了17%。

量化基金匆忙出售其小盘股持仓,不得不接受巨大的损失。他们需要更迫切地出售,因为一些量化策略已经加大了杠杆,向经纪人借款以增加他们可以投资的金额。

“每个人都在试图同时出售,”Grow Investment Group的首席经济学家Hao Hong说,“出口门太小了,人们争先恐后地离场,市场就崩溃了。”

据Rayliant Global Advisors的数据显示,一些卷入这一崩盘的量化基金的今年以来收益率下降了30个百分点。一些规模较小的基金已经关闭。

上海的一家量化基金明熙资本(Mingxi Capital)于2月8日发表声明告诉投资者,市场数据和之前用于交易的模式不再是一个很好的指导。因此,许多量化基金的算法——包括它自己的算法——从“做对了”变成了“反复出错”。

中国量化基金命运的迅速变化引发了对其策略和杠杆使用的批评。但该行业的更大问题还在后头。

被排除在外

2月19日,上海和深圳交易所冻结了宁波灵均的账户三天。原因是:量化基金在不到一分钟的时间内卖出了约3.6亿美元的股票,而此时中国希望市场参与者能够为提振股市贡献自己的力量。交易所表示,他们已经对该基金发起了“公开谴责”。

“中央政府无法容忍国家队购买,却发现量化基金在抛售,”全球资产管理公司Redwheel的中国研究主管Colin Liang说,“这与整个市场和国家利益背道而驰。这就是红线。”

随后的一天,两家股票交易所表示,他们将更加密切地审查量化基金的交易,特别是那些使用杠杆的交易。他们还加强了对通过与香港交易所交易链接应用量化策略的外国基金的报告规则。

中国证券监管机构后来警告量化基金,将加强对直接市场准入和其他场外衍生品的监管,并誓言打击违法行为。它还承诺加强对高速交易的监管。

这些举措加剧了中国新兴量化基金行业的压力。它们也引发了对这些基金如何在多年的低迷表现之后,在越来越受政府干预的股市中蓬勃发展的疑问。

“会有更多的禁令,更多的控制吗?只要量化基金的活动违背了国家利益,肯定会有的,” Colin Liang说。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56