彭博深度:中国经济还有救吗?持续通缩对世界意味着什么?

FX168财经报社(北美)讯 周四(2月8日),彭博社报道称,中国持续通货紧缩描述了整个经济中商品和服务价格下跌的情况。不要将其与通货紧缩相混淆,通货紧缩意味着价格仍在上涨,尽管速度较慢。中国这一趋势似乎将持续下去,这给决策者带来了更大的挑战,因为他们试图启动增长引擎并化解一触即发的债务危机。

1.持续通货紧缩中的中国

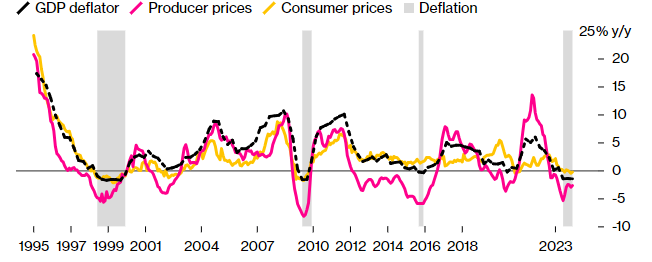

2023 年最后三个季度GDP Deflator(GDP 平减指数 )为负

(图源:彭博社)

2.中国为何陷入通货紧缩?

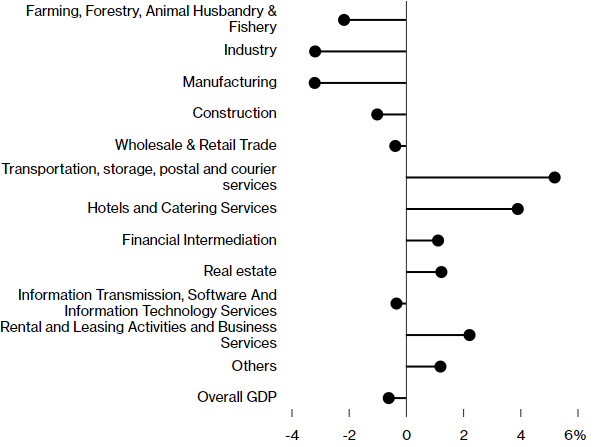

美国和其他大型经济体在Covid-19大流行后重新开放时,价格飙升,因为被压抑的需求与许多商品供应短缺同时发生。事实证明,同样的情况也会发生在中国的预测是错误的。消费者消费能力疲软,房地产市场低迷削弱了信心,阻碍了人们购买大件商品。制造业引领价格下跌。官员们正在向制造商提供信贷以提高产量,但国内需求疲软和出口低迷迫使企业降低产品价格。随着全球供应从两年前俄乌危机造成的冲击中恢复过来,能源价格也一直在下跌。

3. 价格下跌有什么不好?

乍一看,更便宜的价格对消费者来说似乎不错,但这并不一定意味着人们会再次开始消费。事实上,他们可能会推迟购买昂贵的物品,希望价格会进一步下跌。这将进一步抑制经济活动,给收入带来压力,从而可能导致支出减少和价格进一步下降,呈螺旋式下降。通货紧缩还会提高经济中的“实际”利率或通货膨胀调整后的利率水平。偿债成本上升使企业投资变得更加困难,进而抑制需求,引发更多通货紧缩。一些经济学家认为,这种“债务通货紧缩”可能引发经济衰退或萧条,因为人们拖欠贷款,银行受到损害。

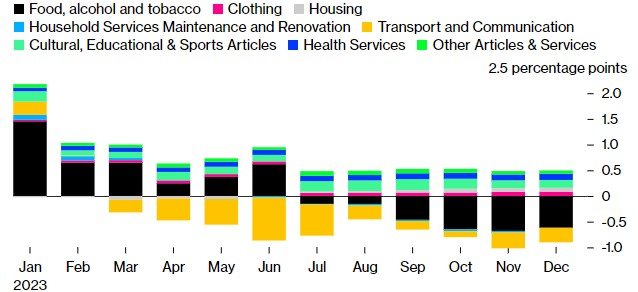

中国深陷通缩压力

在构成 CPI 的八个行业中,食品是价格下跌的主要推动力

(图源:彭博社)

4.中国通货紧缩为何难以解决?

北京通过强有力的货币宽松和大规模财政刺激措施来应对过去几轮通货紧缩。预计中国今年将再次加大财政刺激力度,但具体计划要等到三月份国家预算公布后才能明确。尽管政府誓言要加快一些基础设施项目的建设,并加大对低迷房地产市场的支持力度,但许多经济学家预计不会像过去那样出现大规模的建筑热潮。中国政府决心将经济转向先进技术等新的增长动力。可能不愿发射刺激大炮的另一个原因是担心更多的借贷会增加金融体系的风险。

5. 那么政府有哪些选择呢?

经济学家普遍认为有必要刺激对商品和服务的需求,政府要么直接向经济注入更多资金,要么鼓励银行向企业和家庭提供更多贷款。越来越多的人呼吁当局采取比降息和削减银行必须在央行持有的准备金金额更激进的政策——这些措施已于2023年采取,但效果有限。为了持久提振消费者信心并促进人们消费,政府需要结束房地产市场的低迷。当局已向政策性银行提供了更便宜的长期现金,以支持向住房部门提供贷款,但还需要更多帮助。

6.中国如何衡量通货紧缩?

主要有三个指标。被引用最多的是消费者价格指数,该指数反映了家庭购买的一系列商品和服务的变化,该指数在1月份录得2009年以来的最大跌幅。生产者价格指数衡量制造商销售的工业产品的变化,一年多来一直处于收缩状态。它们都是由统计局发布的。国内生产总值平减指数是使用经济名义增长和通货膨胀调整后增长之间的差值来计算的。它提供了整个经济中最广泛的价格衡量标准,并且正处于近四分之一个世纪以来最长的通货紧缩时期。

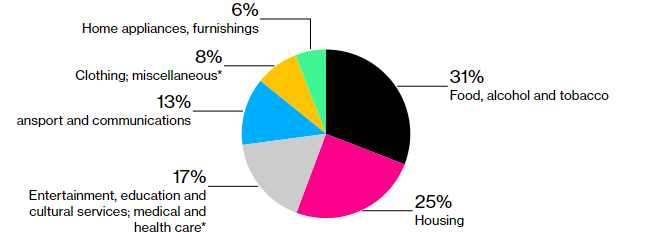

中国一篮子消费者价格指数

按类别估计的权重细目

(图源:彭博社)

7. 哪些产品的价格跌幅最大?

根据彭博经济研究对CPI的分析,食品价格下跌是最大的推动因素。食品中,猪肉价格跌幅尤为明显,作为中国消费量最大的肉类,在该指数中权重较大。大型猪肉生产商提高产量,预计2023年消费将出现繁荣,但猪肉需求仍远低于预期。交通运输是另一个拖累因素,主要是由于汽车价格下跌造成的。 2023年,特斯拉、比亚迪等汽车制造商爆发价格战,近900款车型的价格一度大幅下调5%以上。然而,价格并没有全面下跌。自大流行限制结束以来,旅行和餐饮等服务支出激增,这些行业的价格持续上涨。

8. 2024年通货紧缩会缓解吗?

彭博社调查的经济学家预计,通货紧缩压力至少将持续到2024年上半年。除此之外,政府刺激措施和家庭信心逐步增强预计将推动全年消费者价格增速达到1%,生产者价格上涨0.2%。中国央行预测消费者价格将“温和反弹”,而ING Groep NV的经济学家周四表示,最新的价格数据可能标志着CPI的低点。但对中国的通胀预测并不可靠,很少有分析师预计去年初会出现持续通货紧缩。

去年制造业引领中国通货紧缩

中国统计局2023年按行业使用的平减指数估算

(图源:彭博社)

9. 这对外国投资者意味着什么?

随着中国制造商降价以摆脱过剩供应,这可能会波及美国和欧洲等地,为这些国家的央行抑制通胀提供一些帮助。虽然世界各地的消费者可能会受益于更便宜的中国商品,但如果国内制造商受到削弱,可能会加剧贸易紧张局势。对外国投资者最明显的影响可能是中国企业盈利受到的打击。债券有潜在的上涨空间,可以在困难时期更好地保护投资者。对经济增长和投资受到抑制的担忧通常会促使政府采取更宽松的货币政策,从而使一国债券更具吸引力。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47