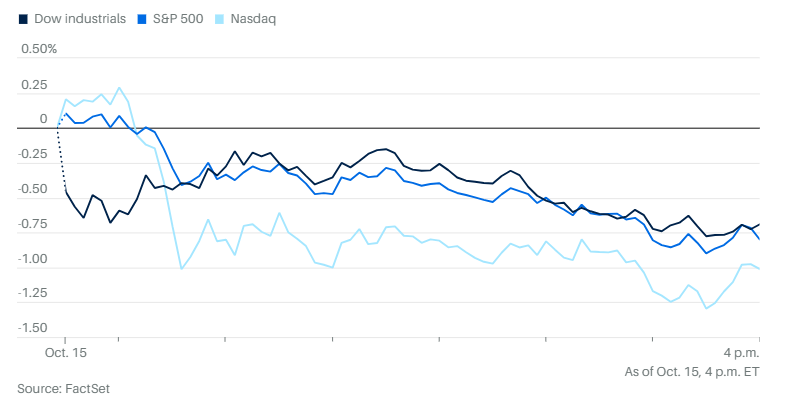

周二,标普500指数在创下纪录后下跌了0.8%,因为阿斯麦公司(ASML)意外发布的盈利报告打击了科技股。信息技术板块在周二收盘前大幅下跌1.84%,拖累了指数。科技股是标准普尔 500 指数中最大的板块。

道琼斯指数则受到最大成分股联合健康集团不佳报告的拖累,下跌325点,跌幅0.8%。纳斯达克综合指数下跌1%。

ASML的盈利报告及前景展望吓坏了半导体股投资者,另外有报道称,美国官员正在讨论了限制英伟达和其他美国公司向某些国家销售先进人工智能芯片。标普500指数表现最差的公司,大多是芯片设备制造商及其他半导体类股票,如英伟达和超威半导体。ASML下跌了16%,英伟达下跌了4.69%。

当天债券收益率下降,因交易者提高了对11月加息25个基点的预期。根据CME的FedWatch工具,联邦基金期货显示11月加息25个基点的概率为96.1%。

ASML和联合健康对主要指数的影响表明,华尔街正进入一个关键的财报期,这将对股市在2024年创下的新高构成挑战。

小盘股表现抢眼,在三大股指大跌的情况下,罗素2000指数收盘上涨了0.28%,主要是地方银行上涨,SPDR标普地方银行ETF上涨1.4%,而iShares美国地方银行ETF飙升1.2%。

金融板块整体也不错。金融类精选行业SPDR基金在最近的交易中上涨了0.6%,72个成分股中有60个股价上涨。包含银行、保险公司、投资公司等金融行业的股票金融ETF(XLF)有望连续第三次创下历史新高,并在五个交易日中第四次刷新纪录。

嘉信理财公布每股收益超出预期,股价上涨7.2%带动了整个板块。其他公布业绩的公司中,美国银行的股价上涨了1.3%,高盛的股价上涨了0.3%。与此同时,花旗集团的股价下跌4.5%,在报告业绩后成为ETF中跌幅最大的公司。

自9月18日美联储开始降息周期以来,金融ETF上涨了3.9%,而标普500指数上涨了3.4%。

强生公司公布第三季度盈利超预期,主要得益于抗癌药物Darzalex的销售激增。

PNC金融服务集团第三季度的净利息收入超过分析师预期,公司继续预计明年将创收纪录。

沃尔格林联合博姿计划关闭其在美国的14%门店以削减成本,因消费者减少支出。

路威酩轩的时装和皮具销售自疫情以来首次出现下滑,主要受到中国消费者需求下降的冲击,曾经对高端商品的强劲需求如今有所减弱。

阿迪达斯连续第三个季度上调全年利润目标,得益于复古运动鞋如Samba的持续热潮以及缩减的Yeezy库存销售的增长。

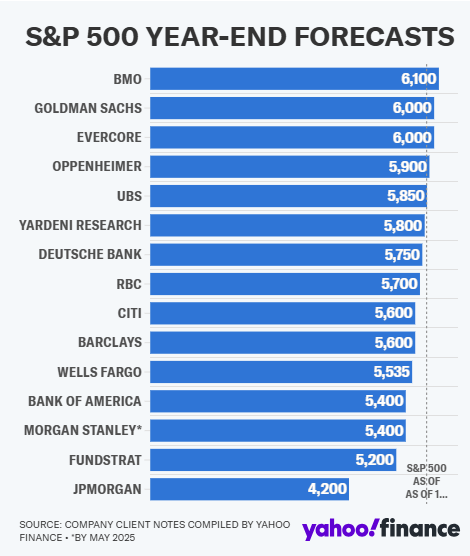

尽管当天走势不佳,但是华尔街策略师们对股市上涨越来越乐观。

瑞银投资银行股票策略师乔纳森·戈卢布在周二上调了标普500指数2024年和2025年底的目标,现在预计今年年底将达到5850点,之前的目标为5600点。对于2025年,戈卢布预测标普500指数将达到6400点,高于此前预测的6000点。

戈卢布指出,当前的经济环境具有“支持性”,增长数据表现坚韧,美联储正在降息,衰退风险逐渐消退。他认为,随着通胀下降,标普500指数还有进一步的上涨空间,这为美联储进一步放松政策提供了条件。

戈卢布还说,鉴于积极的背景,在上行情景中,小企业活动应当会“改善”,从而带来“广泛的利润增长、贷款表现和信用利差的改善,推动估值走高”。

高盛的斯科特·鲁布纳认为,随着企业买家重新进入市场且机构投资者放弃对冲,美国股市将延续涨势到今年最后几个月,推动标准普尔 500 指数突破 6000 点。

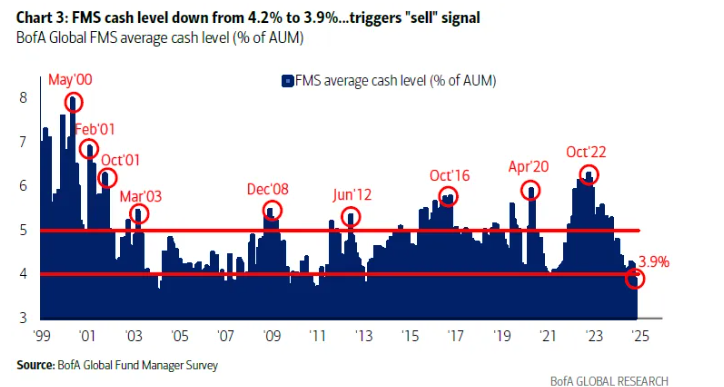

但美国银行的一项投资者调查显示,投资者情绪过于乐观,可能是时候抛售全球股票了。策略师迈克尔·哈特尼特领导的团队表示,股票配置大幅上升,而债券持仓减少,全球投资组合中的现金比例从上个月的4.2%下降到10月的3.9%,触发了“卖出信号”。

詹尼蒙哥马利斯科特公司的丹·万特罗布斯基指出,“由于财报季加速展开,美国股市今日出现获利回吐,尤其是大型股主导的市场,这些股票的图表显示过度买入或延伸的迹象。”

比特币上涨 1.6% 至 66,979.55 美元,以太币下跌 1.1% 至 2,591.82 美元。

西德克萨斯中质原油下跌 3.9% 至每桶 70.92 美元。

现货金上涨0.5%至每盎司2,662.01美元。