浙商策略:一个新变化,两点预期差

摘要

投资要点

10月30日我们发布《把握反弹窗口》提出,随着三季报落地,结合情绪面、资金面、盈利面,市场处在反弹窗口。

本周消息面刺激不断,如何看短期走势,如何看中期市场的关键预期差?

1、短期维度:一个新变化

从短期视角,展望11月我们认为仍是做多窗口,但新变化在于,行情特征将从指数上涨阶段进入板块活跃阶段。结构上,经济温和修复背景下,先进制造为主,传统复苏为辅。

方法论上,分析短期走势需结合情绪面,最新数据显示,短期情绪已处较高位置,中期情绪仍处低位,综合短期和中期,意味着短期指数空间有限但市场情绪仍有修复韧性。与此同时,展望11月消息面,目前积极信号不断,且尚未有明显压制因素。

2、中期维度:两点预期差

预期差一:大势维度是否已反转。当前市场对是否反转有分歧,但我们认为:结合估值水平、宏观环境和结构运行等维度,市场自4月底已经反转进入筑底阶段,接下来,随着美联储货币政策转向信号增多和国内经济温和修复的信号增多,市场有望从筑底阶段进入结构牛市的上涨阶段。

预期差二:结构维度科创被低估。中期维度,我们认为科创板有望迎来超预期上涨。

一方面,基础在于,科创板产业分布的鲜明时代感,加之自2019年以来的持续估值消化,使其具备景气优势、估值合理、基金配置低等特征。另一方面,科创板正在迎来三点边际变化,交易层面流通盘扩容有利于基金配置,微观层面“大非”解禁叠加募投项目逐步投产,宏观层面宏观弱复苏信号增多。

结合行业组观点,就子领域和相关公司来看:

机械国防组(邱世梁/王华君),锚定确定性,聚焦新成长,聚焦新能源设备、电子特气等科技创新领域,相关公司有奥特维、海目星、华特气体等。

新科技组(程兵),围绕着大国崛起和国家安全来挖掘TMT投资机会,重视硬科技军工科技、信创与网络安全三大方向,相关公司有华峰测控、霍莱沃、天准科技等。

电子组(蒋高振),IC设计扩大敞口,IC上游聚焦核心;看好IC设计企业从库存拐点至需求拐点复苏周期,相关公司有澜起科技、纳芯微、富创精密等。

电新组(张雷),海内外能源转型诉求强劲,光伏及储能赛道有望高增,相关公司有天能股份、昱能科技、禾迈股份、派能科技等。

计算机组(田杰华),国产生态雏形已现,从完整内循环的终局倒推来看,产业仍有很广阔的发展空间,预计2023年需求侧有望快速起底反弹,相关公司有金山办公、致远互联、中望软件等。

医药组(孙建),创新配套产业链,业绩持续超预期,相关公司有诺唯赞、奥浦迈、海泰新光、键凯科技、药康生物等。

风险提示:技术迭代及下游拓展不及预期;美股波动超预期。

正文

10月30日我们发布《把握反弹窗口》提出,随着三季报落地,结合情绪面、资金面、盈利面,市场处在反弹窗口。

11月以来行情显性化,上期周报《行情将如何演绎?五问五答》提出,经历了快速修复之后,后续情绪修复节奏或放缓,市场将从指数行情期进入板块活跃期。

本周消息面刺激不断,如何看短期走势,如何看中期市场的关键预期差?

1、短期维度:一个新变化

10月30日,在市场情绪底部,我们发布《把握反弹窗口》提出,随着三季报落地,结合情绪面、资金面、盈利面的边际变化,市场调整近尾声,处在反弹窗口。

11月以来行情逐步显性化,随着美元指数调整和国内经济修复信号增多等消息面刺激,市场逐步活跃。

从短期视角,展望11月我们认为仍是做多窗口,但新变化在于,行情特征将从指数上涨阶段进入板块活跃阶段。结构上,经济温和修复背景下,先进制造为主,传统复苏为辅。

方法论上,分析短期走势需结合情绪面,最新数据显示,短期情绪已处较高位置,中期情绪仍处低位,综合短期和中期,意味着短期指数空间有限但市场情绪仍有修复韧性。与此同时,展望11月消息面,目前积极信号不断,且尚未有明显压制因素。

具体来看,短期情绪指标,换手率分位点已达百分之96分位,超过百分之90分位阈值,预示市场交投情绪短期达到高位,继而后续修复节奏放缓。中期情绪指标,换手率均值(换手率MA20)最新为2.2%,初步脱离底部区域,但尚未达到2020年以来中枢,中期情绪修复仍有一定空间。

2、中期维度:两点预期差

中期维度,我们认为市场就大势和结构有两点关键预期差。其一,市场是否已经反转;其二,科创板是否被低估。

2.1预期差一:大势维度是否已反转

当前市场对是否反转有分歧,但我们认为:结合估值水平、宏观环境和结构运行等维度,市场自4月底已经反转进入筑底阶段,接下来,随着美联储货币政策转向信号增多和国内经济温和修复的信号增多,市场有望从筑底阶段进入结构牛市的上涨阶段。

一方面,从资金面视角,美联储货币政策转向的信号不断增多。其中,典型的信号有10月美国Markit制造业PMI(季调)逼近荣枯线。

结合9月《以史为鉴,美联储转向伴随哪些信号》中分析,美国从80年代以来一共经历了六轮完整的加息周期。分别是1982年12月-1984年8月,1987年1月-1989年5月,1994年2月-1995年2月,1999年6月-2000年5月,2004年6月-2006年6月,2015年12月-2018年12月。

从六轮加息周期的回溯经验来看,美国PMI逼近荣枯线是美联储停止加息的重要信号。就最新数据来看,10月美国Markit制造业PMI(季调)为50.4%,接近荣枯线,美国经济下行压力逐渐显性化。

进一步复盘美股表现,美股表现最好的阶段为加息转降息期间,其次为初次降息后3个月,表现相对较差的是加息结束前3个月。逻辑上来看,最后一次加息后,经济衰退迹象显现,市场预期货币政策从紧转松,美股往往会提前开启上涨行情。

因此,就美联储货币政策转向的影响,一则有利于美股企稳,二则有利于人民币汇率走势,三则美股和人民币汇率企稳也将改善北上资金流动。

另一方面,从基本面视角,经济温和复苏的信号逐步增多。

近期政策面支持措施频出,助力国内经济修复。一则,11月8日,据中国银行间交易商协会官网消息,交易商协会将继续推进并扩大民营企业债券融资支持工具(“第二支箭”),支持包括房地产企业在内的民营企业发债融资;二则,11月11日,国家卫健委公布进一步优化防控工作的二十条措施,科学精准做好防控工作。

就宏观经济和权益市场的关联度,我们认为往往体现为,经济下行阶段,防御为主,如2012年、2018年;强复苏阶段,价值股占优,如2016年至2017年;弱复苏阶段,新兴成长占优,如2013年、2019年。

因此,随着国内经济温和修复的信号增多,A股已逐步从上半年的防御风格阶段进入新兴成长占优阶段。

2.2预期差一:结构维度科创被低估

展望2023年,从结构视角,我们认为科创板的走势也有较大预期差。

具体来看,中期维度,我们认为科创板有望迎来超预期上涨。一方面,基础在于,科创板产业分布的鲜明时代感,加之自2019年以来的持续估值消化,使其具备景气优势、估值合理、基金配置低等特征。另一方面,科创板正在迎来三点边际变化,交易层面流通盘扩容有利于基金配置,微观层面“大非”解禁叠加募投项目逐步投产,宏观层面宏观弱复苏信号增多。

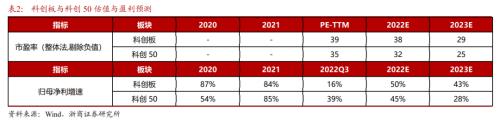

盈利方面,科创板产业分布时代感鲜明,驱动板块未来两年盈利高增。就盈利增速来看,整体法下,根据截至11月10日的Wind一致盈利预测,测算得科创板22年和23年分别为50%、43%,而科创50则分别为45%、28%,较其他板块盈利优势突显。

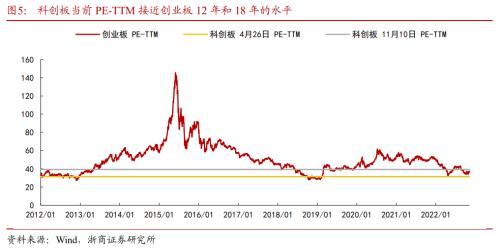

估值方面,科创板当前估值处在历史低位。截至11月10日,整体法下(剔除负值)科创板最新PE-TTM为39倍,而4月26日的最低点科创板PE-TTM仅31倍,与创业板2012年底(29倍)和2018年底(28倍)两次市场大底中估值水平接近。

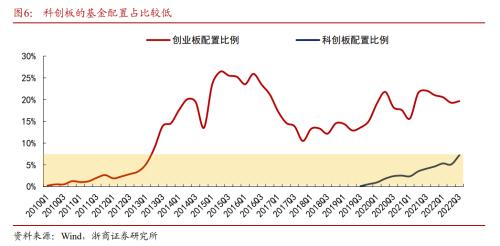

资金方面,基金配置比较较低。截至2022Q3,科创板占基金整体(普通股票型+偏股混合型)的配置比例约7.2%,接近2013年初的创业板。随着产业增长逐步兑现到板块盈利上,科创板的配置价值将日益显现。

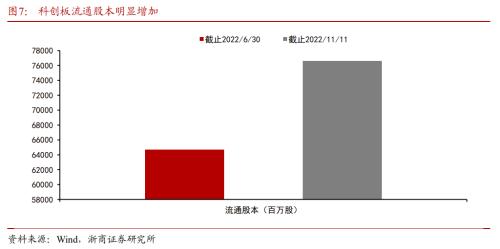

边际变化一,就流通股本数量来看,大非解禁后科创板流通股本出现明显增加。若仅考虑2022年中前上市公司,截止11月11日,科创板流通股本数达766亿股,较6月底647亿股明显增加,随着流通盘扩大,更有利于基金配置。

边际变化二,就募投项目来看,科创板内多个公司募投项目已进入投产运营阶段,随着产能的扩张,科创板业绩有望进一步提升。1)就公司公告来看,11月以来崧盛电子、顺博合金等公司陆续公告募投项目进入运营;2)同时就产能来看,科创板固定资产规模持续提升,截止22Q3板块固定资产规模已达3656亿元,较2021年3024亿元水平提升明显。

边际变化三,随着国内经济温和修复的信号增多,A股已逐步从上半年的防御风格阶段进入新兴成长占优阶段,更有助于科创板为代表的新兴成长走势。

结合行业组观点,就子领域和相关公司来看:

机械国防组(邱世梁/王华君),锚定确定性,聚焦新成长,聚焦新能源设备、电子特气等科技创新领域,相关公司有奥特维、海目星、华特气体等。

新科技组(程兵),围绕着大国崛起和国家安全来挖掘TMT投资机会,重视硬科技军工科技、信创与网络安全三大方向,相关公司有华峰测控、霍莱沃、天准科技等。

电子组(蒋高振),IC设计扩大敞口,IC上游聚焦核心;看好IC设计企业从库存拐点至需求拐点复苏周期,相关公司有澜起科技、纳芯微、富创精密等。

电新组(张雷),海内外能源转型诉求强劲,光伏及储能赛道有望高增,相关公司有天能股份、昱能科技、禾迈股份、派能科技等。

计算机组(田杰华),国产生态雏形已现,从完整内循环的终局倒推来看,产业仍有很广阔的发展空间,预计2023年需求侧有望快速起底反弹,相关公司有金山办公、致远互联、中望软件等。

医药组(孙建),创新配套产业链,业绩持续超预期,相关公司有诺唯赞、奥浦迈、海泰新光、键凯科技、药康生物等。

3、风险提示

1、技术迭代及下游拓展不及预期;

2、美股波动超预期。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56