至正股份“突击收购”吃到上交所问询函,哪些问题有待厘清?

为避免披星戴帽,不少绩差上市公司选择趁年报公布之前“装点门面”,至正股份就是其中一例。消息面上,至正股份11月8日晚公告称,拟以现金方式收购苏州桔云51%股权,作价约1.2亿元。至正股份在公告中指出,该收购计划主要是为实现产业布局多元化发展,形成新利润增长点,提升公司盈利能力。但就在收购计划公布后仅一天,上交所的问询函就随之而来,因为此次收购当中仍有许多疑点。

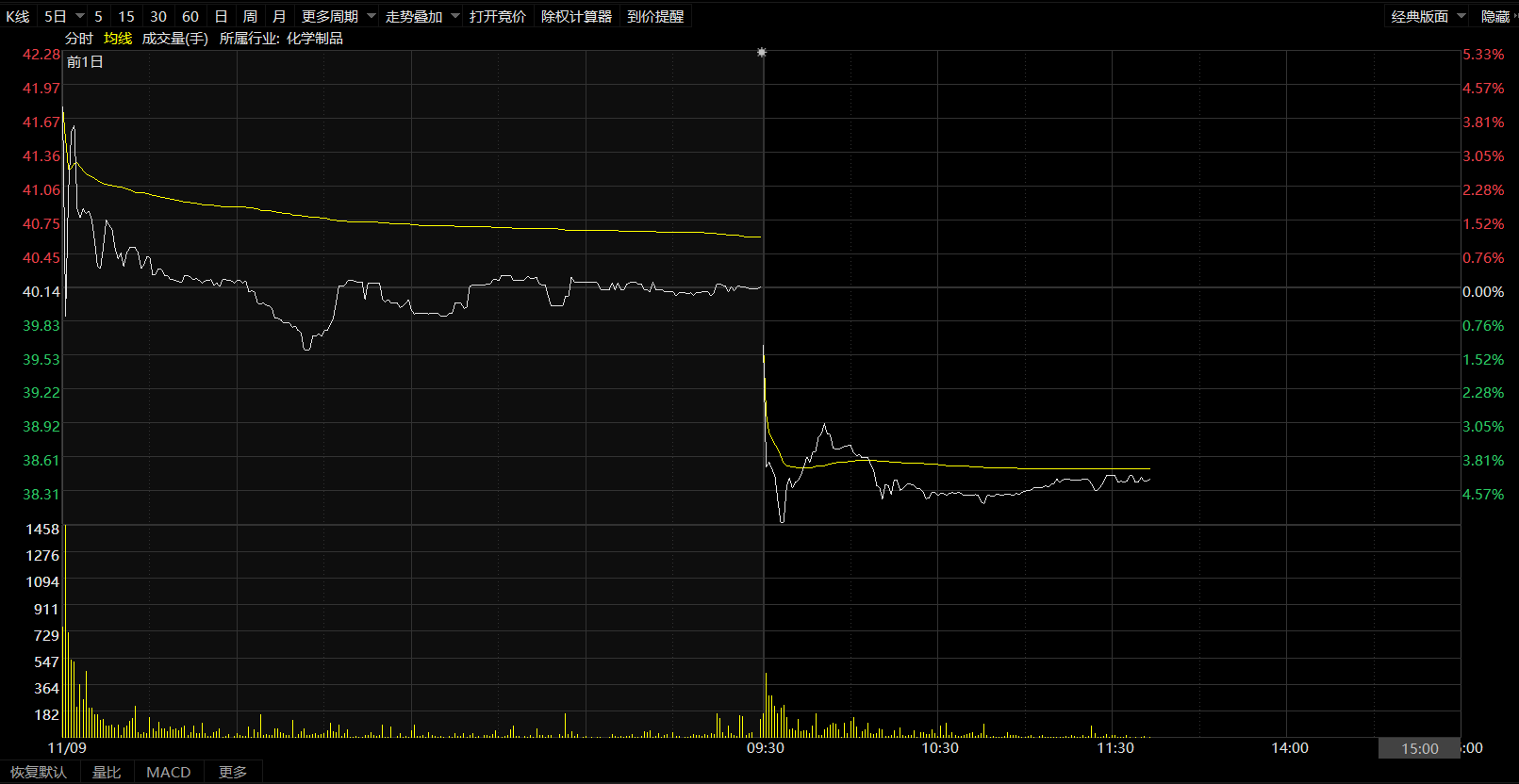

收购消息公布后次日,至正股份股价收涨逾5%,但今日不仅未能延续,反而还出现了明显的获利回吐。如果将统计周期拉长可以发现,至正股份年内跌幅虽然跑赢大盘,但振幅反而比沪深300指数高出近9个百分点。显而易见的是,这次收购对于股价的利好未能持续太久。

收购背后的三大问题:突击收购?估价过程?大量举债?

在对上交所问询函进行梳理之后可以发现,至正股份此次收购,以下几点值得留意:

1、收购标的与公司主业无关,有“突击收购”之嫌。根据收购公告,收购标的苏州桔云主要从事半导体专用设备的研发、生产和销售,能提供半导体湿法工艺流程所需的大部分设备,主要产品包括清洗设备、腐蚀设备、涂胶显影设备、去胶设备、烘箱设备、分片设备等,但这与至正股份主营的电线电缆用高分子材料业务并不相关。此外,公司今年前三季度营业收入低于1亿元且经营亏损,根据上交所股票上市规则,倘若2022年报时上述状况没有扭转,至正股份将被披星戴帽;

2、收购定价对应增值率偏高。本次收购评估基准日为2022年6月30日,标的净资产为802.64万元,采用收益法、市场法的评估值分别为2.26亿元、2.25亿元,最终选用市场法定价,双方协商后标的资产51%股权的交易作价为1.1934亿元,略高于评估值。但问题是,上述交易价格与标的净资产对比后的增值率为1210.36%,且收购公告中未披露评估过程,可能缺乏定价依据;

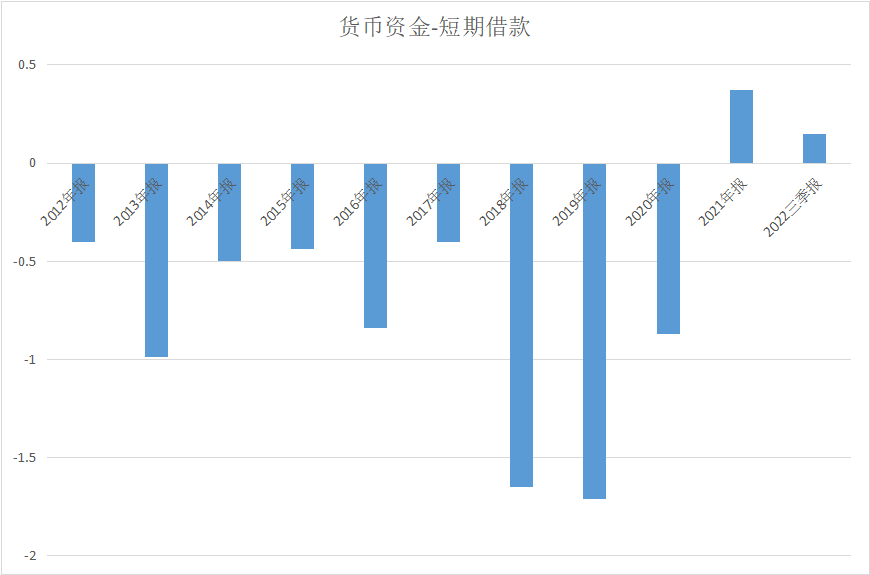

3、收购需要大量举债完成。根据最新的资产负债数据,截至2022年9月30日,公司货币资金余额为0.29亿元,远低于前述的1.1934亿元作价,公司在此情况下仍然决定通过向控股股东借款的方式完成收购。事实上,上交所在问询函当中就已经要求至正股份说明举债收购的合理性,同时还要求至正股份说明为何是向控股股东借款,而非通过其他渠道筹集资金,是否可能因此损害上市公司的独立性。

财务报表中隐含的问题:业绩变脸、缺乏资金、研发费用

事实上,考虑到至正股份的业绩和财务数据之后,也就不难理解它会急着收购新公司扮靓报表了。

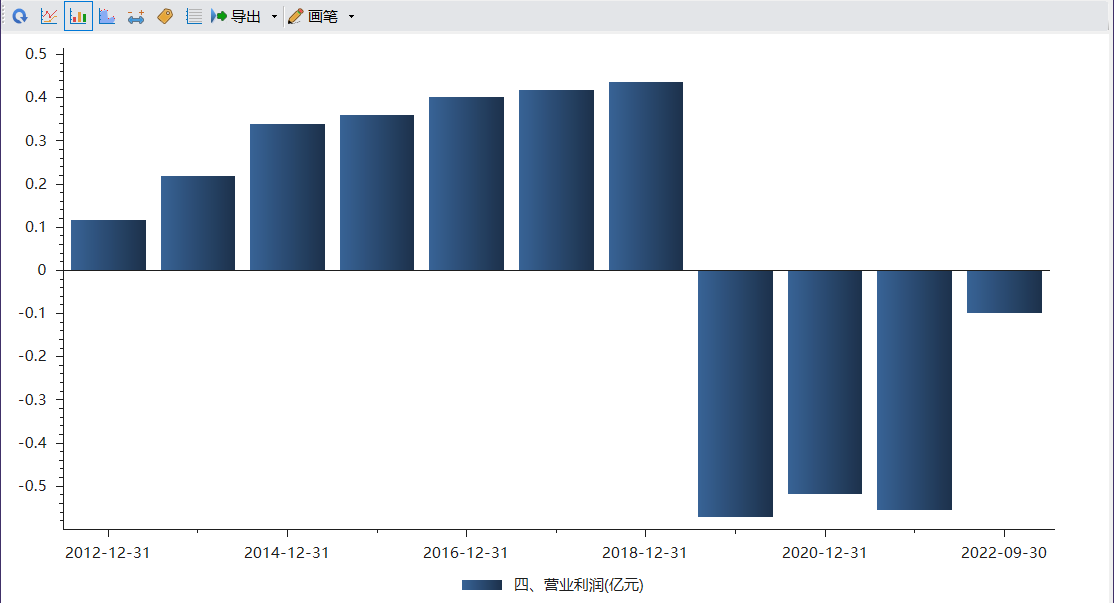

首先是营收和利润方面。根据至正股份的利润表,该公司上市前的2012~2016年营业利润未曾出现下跌,从0.12亿元上涨到0.42亿元,但上市后第三份年报便来了个“大变脸”,2018年尚有0.44万元的营业利润,到2019年就变成亏损0.57亿元,此后未再出现年度盈利。与此同时,公司2022年三季报营业收入只有0.73亿元,上交所在关注函中也提到了这一点。

其次是资金方面。根据至正股份的资产负债表数据,从上市前的2012年至今,该公司的货币资金便一直低于1亿元,大部分时间甚至低于短期借款,2021年之后方才转正。在手中资金应对债务尚且吃力的情况下,至正股份仍然有意推进本次收购,未来会为公司带来多少新的债务负担,可能需要关注。

(根据财务数据整理)

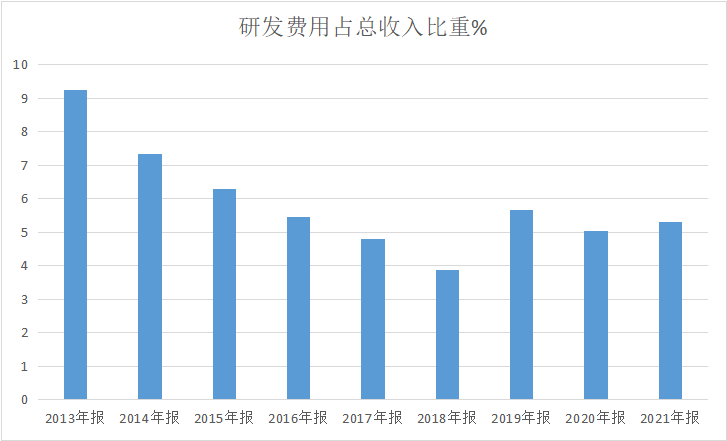

此外,至正股份在此前公布的2022半年报当中自称是“专业从事环保型低烟无卤聚烯烃电缆高分子材料的高新技术企业”,但其研发费用占总收入的比例2013年以来却出现“六连降”,最低时还不到4%,直到2019年之后才恢复到5%以上。

根据整理,至正股份2021年报中研发费用占总收入比例为5.31%,这一水平在公布了该项数据的1904只上证A股当中,只能排到600名开外。

(根据财务数据整理)

总而言之,在临近年底结算报表的情况下,至正股份此次“突击收购”,从意图上不仅是沾了半导体的光,也可以理解为扮靓报表,但此举是否存在利益输送,又是否真正利好业绩,目前尚不得而知。事实上,想要知道前述问题的答案,可能要等到公司就上交所问询函作出回复,眼下如果贸然追涨杀跌,仍然风险颇大。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中ACY证券10-15年 |澳大利亚监管88.42

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管86.36

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38