Mysteel参考丨多重因素扰动下,2022年无缝钢管消费回顾与展望

概述:无缝钢管被称为工业的血管,下游几乎涵盖了大部分行业。其中包含:机械、钢结构、汽车、能源化工、房地产等行业。2022年由于受到疫情、宏观、国际地缘局势等多重因素扰动,国内房地产、基建高度依赖的建筑用钢材需求出现明显下降。但无缝钢管由于其下游渠道丰富、企业直供比例偏高等因素存在,使其需求受单一下游行业扰动较小。因此2022年无缝钢管无论从价格走势还是行业利润整体盈利能力来看,都明显强于其他钢材品种。本文对无缝管下游结构及2022年消费及展望做简单阐述。

一、无缝钢管需求概括

据中钢协、海关总署以及Mysteel调研及推算数据显示:2020年、2021年、2022年(2022年为预测值)国内无缝钢管表观消费量分别为2475.50万吨、2228.00万吨、2135.00万吨,无缝钢管表观消费2021年同比下降10.01%、2022年同比下降4.17%。可以看出,近年来国内产量也处于逐步下滑态势,无缝钢管表观消费量呈现逐步下滑态势。

表1:2018-2022年无缝管供需平衡表(单位:万吨)

年份 |

2020年 |

2021年 |

2022年E |

2021年同比 |

2022年同比 |

产量 |

2787.7 |

2550.0 |

2500.0 |

-8.53% |

-1.96% |

出口 |

327.1 |

339 |

380 |

3.64% |

12.09% |

进口 |

15.1 |

15 |

16 |

-0.66% |

6.67% |

期初库存 |

65.1 |

72.73 |

72 |

11.72% |

-1.00% |

期末库存 |

72.73 |

70 |

73 |

-3.75% |

-4.29% |

表观消费量 |

2475.70 |

2228.00 |

2135.00 |

-10.01% |

-4.17% |

数据来源:中钢协、海关总署、我的钢铁网

二、2022年无缝钢管需求分析

1.无缝钢管消费结构分析

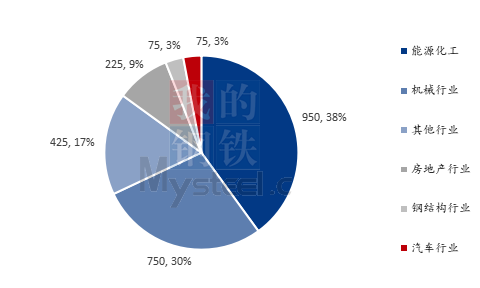

众所周知,无缝钢管下游分布广泛,Mysteel通过对供应端产品结构以及需求端综合调研。通过数据综合评估:无缝钢管主要用于能源化工、机械行业、房地产行业、钢结构行业、汽车行业以及部分其他行业,其中能源化工行业和机械行业是无缝钢管最主要下游方向。以2022年预计产量2500万吨测算,2022年能源化工行业将消费无缝钢管约950万吨,占比38%;机械行业将消费无缝钢管约750万吨,占比约30%。机械、能化虽是无缝钢管主要下游,但是机械、能化自身涵盖面也十分广阔,从无缝钢管消费结构可以看出,无缝钢管下游较为分散,这也有利缓解了单一行业变动对行业带来的影响。

图1:无缝钢管下游行业分布情况(单位:万吨、%)

数据来源:我的钢铁网

2.无缝钢管相关下游表现

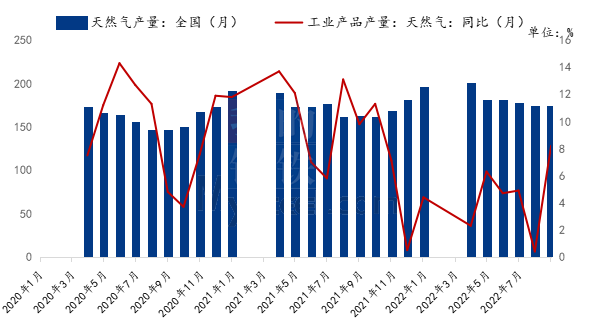

(1)能化相关行业

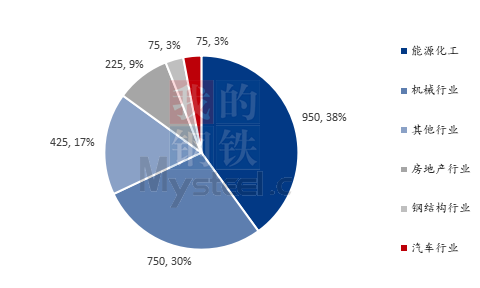

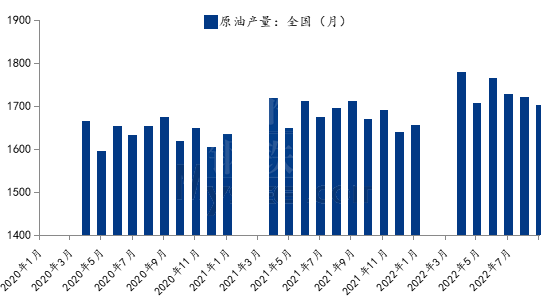

2022年由于受到俄乌局势等影响,国际能源价格逆势大幅上涨,国内相关能源产量也相应出现上升。据钢联数据显示,2022年1-8月全国原油产量为10353.5万吨,去年同期产量为10109.9万吨,累计同比增幅为2.41%。2022年1-8月全国天然气产量为1064.2亿立方米,去年同期产量为1010.6亿立方米,累计同比增幅为5.30%。原油、天然气产量增长同时带动了油套管、油井管、油气运输管等相关无缝管需求。

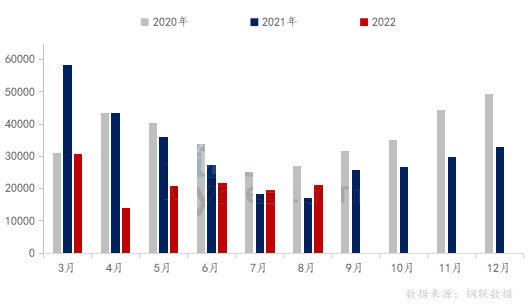

图2:2020-2022年全国原油产量(单位:万吨)

数据来源:钢联数据

图3:2020-2022年全国天然气产量(单位:亿立方米、%)

数据来源:钢联数据

(2)机械、汽车行业

2022年上半年,国内由于受到经济下行、疫情等多重影响,机械相关数据持续走弱,其中尤其挖掘机产量在旺季出现同比58.9%的降幅。进入下半年,部分机械数据开始好转,7月、8月全国工程机械单月平均开工率分别为65.40%、63.99%,延续二季度以来增长趋势。7月全国挖掘机产量同比增长6.84%、8月全国挖掘机产量同比增长22.06%。工业锅炉产量及中型拖拉机产量等同比出现回升,其中工业锅炉产量和锅炉管(属无缝管)用量存在明显正相关。

2022年汽车行业依旧维持着高速增长,尤其是新能源汽车产量,连续多月同比增幅超过100%,1-8月累计同比增幅达到110.7%。整体汽车产量虽上半年表现不佳,但进入下半年产量也出现明显增量,1-7月汽车产量累计同比增幅为2.9%。汽车行业在无缝管下游虽然属于较小分支,年需求量占无缝管需求3%,主要用于汽车半轴套管,但山东、江苏一部分无缝管精加工企业受此利好,企业效应表现良好。

图4:中国挖掘机产量(单位:辆)

数据来源:钢联数据

表2:2022年机械、汽车下游数据(单位:%)

指标 |

子指标 |

累计同比 |

单月同比 |

||||

2022/7/31 |

2022/7/31 |

2022/6/30 |

2022/5/31 |

2022/4/30 |

2022/3/31 |

||

机械 |

金属成形机床产量 |

-12.4 |

-20.0 |

-14.3 |

110.0 |

58.3 |

-4.0 |

金属切削机床产量 |

-10.1 |

-14.8 |

-11.7 |

-18.0 |

-19.0 |

3.6 |

|

工业锅炉产量 |

-0.3 |

30.3 |

21.9 |

6.9 |

-10.0 |

-6.5 |

|

挖掘机产量 |

-25.6 |

-3.2 |

-3.4 |

-30.4 |

-58.9 |

-30.3 |

|

中型拖拉机产量 |

-7.5 |

4.9 |

6.0 |

-8.4 |

-23.7 |

-23.0 |

|

汽车 |

汽车产量 |

2.9 |

31.5 |

26.8 |

-4.8 |

-43.5 |

-4.9 |

新能源汽车产量 |

110.7 |

112.7 |

120.8 |

108.3 |

42.2 |

121.4 |

|

数据来源:钢联数据

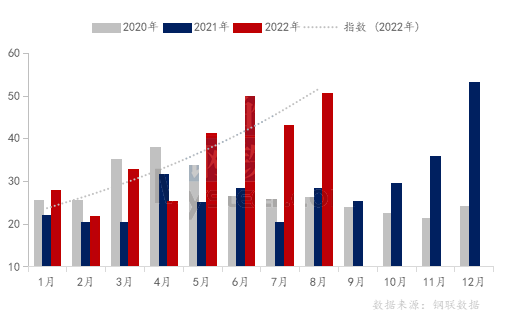

(3)无缝钢管海外需求表现

据海关数据显示,2022年无缝管出口量逆势激增,2022年8月我国出口无缝钢管达到50.58万吨、净出口量达到49.76万吨,出口量年同比增幅达78.60%、净出口量年同比增幅达81.87%。2022年1-8月,我国累计出口无缝钢管291.79万吨、累计净出口量283.18万吨,同比增幅分别为48.73%、51.26%。无缝钢管出口大幅增长,究其原因主要有:1、2022年国际能源大幅上涨,海外能源相关无缝钢管需求复苏情况较好,大幅带动我国无缝钢管出口贸易。2、由于俄乌局势导致欧洲等地无缝管供应出现问题,部分国家转向中国进行无缝钢管采购。3、汇率变化也一定程度上强化了出口无缝钢管价格优势。

图5:我国无缝管出口量(单位:万吨)

数据来源:钢联数据

表3:2022年1-8月无缝钢管进出口情况(单位:万吨)

单位:万吨 |

无缝管出口量 |

无缝管进口量 |

无缝管净出口量 |

2021年1-8月 |

196.19 |

8.98 |

187.21 |

2022年1-8月 |

291.79 |

8.61 |

283.18 |

年同比增长量 |

95.6 |

-0.37 |

95.97 |

年同比增长率 |

48.73% |

-4.12% |

51.26% |

数据来源:钢联数据

三、四季度无缝钢管消费展望

从上文的数据可以看出,2022年我国无缝钢管消费虽出现一定下滑,但下滑的程度并不明显,且重点下游中能源相关行业还处于小幅增长区间,出口也一定程度拉动了前三季度无缝钢管整体消费。因此,笔者认为国内无缝钢管一至三季度整体消费略有下滑,但下滑程度有限,且部分下游有不错表现,且从三季度开始各项数据开始逐渐走强。

展望四季度无缝钢管消费:1、机械行业目前正延续着二季度的复苏劲头,三季度现有数据表现较好,四季度有望走出先强后弱趋势。2、能化行业2022年一直保持着较好的势头,相关用管有销量增长,四季度在目前基础上仍可能继续持续。3、由于国际能源价格居高不下,且地缘局势并未缓解,预计四季度无缝钢管出口仍能保持较好势头。4、基建及房地产相关的需求不确定性最高,但从目前政策密集出台的背景来看,10月及后期相关需求仍值得期待。综上所述,我国无缝钢管四季度消费有望迎来一波提振。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47