浙商策略:行情将如何演绎?五问五答

摘要

投资要点

10月30日我们发布《把握反弹窗口》提出,随着三季报落地,结合情绪面、资金面、盈利面,市场处在反弹窗口。

本周行情如期展开,各大指数实现明显上涨,那么如何看后续行情演绎?本篇报告我们将通过问答探讨市场较为关心的问题。

1、问题一:行情驱动因素

本轮行情自10月已经展开,驱动因素在于,资金面、盈利面、情绪面都迎来边际变化。

一则,资金面,10月美国PMI已逼近荣枯线,以史为鉴PMI逼近荣枯线是美联储停止加息的重要信号,且加息转降息期间美股表现较好,因此美国经济数据转弱对人民币汇率走势和美股企稳都有积极意义。

二则,盈利面,三季报已落地,对市场扰动消退,A股整体盈利增速下行斜率放缓,以科创板为代表的结构优势显现。

三则,情绪面,10月底多个指标已近阈值,预示反弹将至,如10月30日换手率20日均值已降至19年以来的阈值下限。

2、问题二:反弹还是反转

我们认为市场自4月底已经反转,开始进入筑底期,筑底期特征是,指数虽然震荡,但以强链补链、能源革命、智能经济为代表的新一轮明星股展开有序上涨。

自10月以来,一则美联储货币政策转向的信号增多,二则国内经济持续修复的信号增多,三则先进制造板块的财报验证,因此市场将逐步从筑底阶段走向螺旋式上涨阶段。

3、问题三:行情如何演绎

展望未来1-2个月,我们认为,相较于近日指数大涨,后续机会更多体现在板块和个股活跃。

一方面,从中期维度看,结合基本面和资金面,市场虽然见底但不具备普涨基础, 2023年仍是分化行情。

另一方面,从短期情绪来看,近期情绪已快速修复至较高位置,融资买入比修复至7%并处在今年以来83%分位,换手率分位点从10%以下已快速修复至中枢位置,后续情绪修复节奏或放缓。

4、问题四:核心结构线索

虽然市场迎来战略底部,但是展望2023年并不具备普涨基础,结构仍呈现分化,新兴成长占优,产业线索涵盖强链补链、能源革命和智能经济,科创板是引领性板块。

下沉到子领域,其一,强链补链,涵盖半导体设备零部件、电子耗材(硅片/光刻胶)、设计(模拟)等、专精特新等;其二,能源革命,涵盖储能、光伏新技术、风电、电池新技术等;其三,智能经济,涵盖汽车智能化(激光雷达、域控制等),和工业智能化(机器人、工业软件、高端机床等);其四,其他有AR/VR、电子特气、培育钻石、星链等。

5、问题五:三季报的看点

三季报披露完毕,全A三季度累计归母净利润增长1.4%,增速较中报再度下滑,但边际斜率有所放缓。分板块,主板、创业板、科创板、北证的前三季度归母净利润增速分别为0.7%、10.6%、16.7%和27.4%,双创较中报均显著改善。

其中,相较于主板和创业板,科创板景气脱颖而出。就驱动因素来看,一则光伏设备、自动化设备、电池等较中报提升,二则医药器械的下滑斜率放缓。

风险提示:技术迭代及下游拓展不及预期;美股波动超预期。

正文

10月30日我们发布《把握反弹窗口》提出,随着三季报落地,结合情绪面、资金面、盈利面,市场处在反弹窗口。

本周以来,行情如期展开,各大指数实现明显上涨,那么如何看后续行情演绎?本篇报告将通过问答形式探讨市场关心的问题。

1、问题一:行情驱动因素

我们在《把握反弹窗口》中提出,近期资金面、盈利面和情绪面都迎来边际变化。

其一,资金面,10月美国Markit制造业PMI(季调)已逼近荣枯线。根据美国80年代以来的六轮加息周期,PMI逼近荣枯线是美联储停止加息的重要信号,进一步对应美股表现,加息转降息期间美股表现最好。因此,近日美国经济数据转弱,对人民币汇率走势和美股企稳都有积极意义。

其二,盈利面,边际变化在于三季报落地。一方面,根据统计2010年以来三季报截止日前的三个交易日A股下跌概率达62%,前期白马股调整跟此有关,进入11月随着三季报落地,白马股调整后,这一扰动因素消退。另一方面,根据三季报A股整体盈利增速下行斜率放缓,而且以科创板为代表的结构优势显现。

其三,情绪面,10月底附近多个指标已近阈值,预示反弹将至。比如,10月30日换手率20日均值已达1.9%,是19年以来的阈值下限。

2、问题二:反弹还是反转

我们认为市场自4月底已经反转,开始进入筑底期,指数虽然震荡,但以强链补链、能源革命、智能经济为代表的新一轮明星股个股展开有序上涨。10月以来,一则美联储货币政策转向的信号增多,二则国内经济持续修复的信号增多,三则先进制造板块的财报不断验证,继而市场将逐步从筑底阶段走向螺旋式上涨阶段。

具体来看,前期系列报告中,我们曾分析:综合估值水平(股债收益比、股息率和一年期国债利率倒挂)、宏观环境(剩余流动性由负转正)和结构运行(指数震荡,成交量低位,白马股调整,但新成长个股展开有序上涨)等特征,市场迎来战略性底部。

底部通常是个区域,指数震荡而新成长个股展开有序上涨,此时应“轻指数,重个股”,看长做长。

近期,随着美联储货币政策转向的信号增多,随着国内经济弱复苏的信号增多,随着先进制造景气逐步兑现到三季报上,市场将逐步走出底部,开始呈现螺旋式上涨。

3、问题三:行情如何演绎

针对四季度节奏,我们认为,相较于本周的指数大涨,后续机会更多体现在板块和个股活跃。

具体来看,本轮行情自10月已经逐步展开。回顾10月,虽然指数震荡,且三季报背景下白马股调整,但以科创板为代表的新成长已经开始活跃。进入11月,三季报落地后,白马股经历了前期调整,市场开始进入普涨阶段。

展望未来1-2个月,我们认为,相较于近日指数大涨,市场的机会更多体现在板块和个股活跃。一方面,从中期维度看,结合基本面和资金面,市场虽然见底但不具备普涨基础,2023年仍是分化行情。另一方面,从短期情绪来看,近期情绪已快速修复至较高位置,融资买入比修复至7%并处在今年以来83%分位,换手率分位点从10%以下已快速修复至中枢位置,后续情绪修复节奏或放缓。

具体来看,一则,融资买入比,也即“全市场融资买入金额占全市场交易金额的比例”,衡量杠杆资金买入意愿,2019年以来中枢在8%左右,今年以来中枢在7%左右,当前融资买入比为7%,近两日创8月11日以来新高,处在今年以来83%分位;二则,换手率分位点,也即“万得全A当日换手率MA240分位点”,对投资者短期情绪较为敏感,10月以来换手率分位点从10%的下阈值以下持续回升,截至最新分位点达41%,已快速修复至中枢位置。

4、问题四:核心结构线索

虽然市场迎来战略底部,但是展望2023年并不具备普涨基础,结构仍呈现分化,新兴成长占优,产业线索涵盖强链补链、能源革命和智能经济,科创板是引领性板块。

一方面,就宏观背景而言,风格和经济的关系往往体现为,经济下行阶段,防御为主,如2012年、2018年;强复苏阶段,价值股占优,如2016年至2017年;弱复苏阶段,新兴成长占优,如2013年、2019年。展望2023年,房住不炒,制造强国,继而新兴成长占优。

另一方面,就中观景气而言,主导A股风格切换的核心变量在于产业,硬科技崛起为中小公司带来新的盈利增长点,继而带来中小公司的风格优势,进一步结合主要赛道的2023年景气预测,新兴成长整体占优。

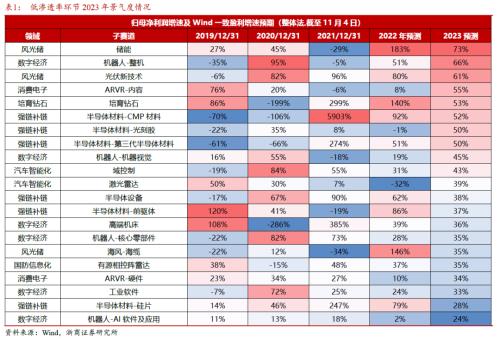

进一步下沉到子领域上,我们重点结合渗透率和景气度。

其一,强链补链,涵盖半导体设备零部件、电子耗材(硅片/光刻胶)、设计(模拟)等、专精特新等;

其二,能源革命,涵盖储能、光伏新技术、风电、电池新技术等;

其三,智能经济,涵盖汽车智能化(激光雷达、域控制等),和工业智能化(机器人、工业软件、高端机床等);

其四,其他有AR/VR、电子特气、培育钻石、星链等。

观察低渗透率赛道的23年景气度,可以发现:一方面,低渗透率赛道23年盈利增速预期多超过30% ,其中风光储(储能、光伏新技术)、强链补链(CMP材料、光刻胶)、工业智能化(机器人整机)、培育钻石23年Wind一致盈利预期增速更是超45%;另一方面,工业智能化、汽车智能化等智能化方向内赛道23年盈利增速多环比22年提升,例如机器视觉、工业软件、机器人核心零部件、域控制和激光雷达等赛道。

5、问题五:三季报的看点

A股三季报披露完毕,全A 2022年三季度累计归母净利润增长1.4%,增速较中报再度下滑,但边际斜率有所放缓。

分板块来看,主板、创业板、科创板、北证的前三季度归母净利润增速分别为0.7%、10.6%、16.7%和27.4%,双创较中报均显著改善。

分行业来看,资源材料类行业归母增速边际下滑,消费行业内农林牧渔业绩反转,制造行业多边际小幅改善。

其中,相较于主板和创业板,科创板景气脱颖而出。三季度科创板累计归母净利增速达16.7%,较中报提升16个百分点。

就背后驱动力来看,一则光伏设备、自动化设备和电池等行业环比提升,二则医药器械的下滑斜率放缓。整体法下,剔除数量≤3的二级行业,就统计结果来看:(1)半数二级行业2022年前三季度净利润实现正增长,其中光伏设备、电池、自动化设备、航空装备Ⅱ等表现最为突出;(2)边际角度,11个二级行业三季报归母累计增速较中报改善,且主要集中于信息化(IT服务Ⅱ、军工电子Ⅱ、软件开发)、先进设备(光伏设备、自动化设备、电池、轨交设备Ⅱ、通信设备)、医药(化学制药、医疗服务)等方向上。

6、风险提示

1、技术迭代及下游拓展不及预期;

2、美股波动超预期。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56