主流矿山发运持稳,铁矿港口重新累库——四大矿山四季度展望

来源:zx黑色研究

摘要

三季度四大矿山发运大幅好转,环比增加 13%,同比提升 13%;进入四季度财报季,预计其发运继续企稳。但由于矿价的下跌,非主流发运存在进一步减量风险。而国内端因稳地产政策未能明显改善钢材需求,铁水产量高位回落,铁矿需求环比减量,疏港量难以维持高位。铁矿供需平衡逐步转松,预计矿价承压运行。

海外方面,三季度海外供给继续好转,外部干扰减弱;四大矿山发运共计 2.78 亿吨,环比增加13%,同比提升 13%。四季度,四大矿山新项目继续满产,预计环 比仍有 224 万吨的小幅增量。但随着矿价的下跌,预计非主流发运环比同比皆有减 量。

国内方面,目前经济增速仍然承压,宏观刺激经济的效果年内或难以落地,终 端需求依旧疲软;叠加钢厂亏损逐步上升,高炉减产力度或逐步增加,铁矿港口库 存将重回累库趋势,预估年底港口库存在 1.36 亿吨左右。

风险因素:矿山发运大幅减量,终端需求加速落地(上行风险);国内限产影响加大;需求改善不及预期(下行风险)

正文

一、四大矿山三季报解析

三季度海外供给继续好转,外部干扰减弱;四大矿山发运共计 2.78 亿吨, 环比增加 13%,同比提升 13%。巴西淡水河谷年度产量目标仍保持 3.1-3.2 亿 吨;力拓皮尔巴拉地区销量目标保持 3.2-3.35 亿吨不变,但其表示预计在目 标下限;BHP 财年产量目标为 2.78-2.90 亿吨,同比基本持平;FMG 财年发运 目标为 1.87-1.92 亿吨。

1、巴西淡水河谷:三季度产销大幅增加,维持全年生产目标不变

进入三季度后,巴西降雨影响逐步减弱,铁矿发运环比大幅回升。淡水 河谷三季度铁矿总产量为 8970 万吨,环比大幅增加 21%,同比增加 1.1%;球 团产量 826 万吨,环比减少 4.8%,同比减少 1%。销量方面,三季度粉矿销量 为 6905 万吨,环比增加 7.4%,同比增加 3.5%;球团销量为 852.1 万吨,环 比减少 3.6%,同比增加 6%。

淡水河谷维持其年度目标为 3.1-3.2 亿吨;全年来看,一季度受强降雨 影响较大,而二季度淡水河谷又将其中西部系统出售,导致上半年整体产销 情况不及预期。但随着三季度产销大幅回补,预计淡水河谷的全年目标可以 顺利完成。以产量目标下限 3.1 亿吨计算,目前的完成率为 73.4%,处于往 年中等水平; 若四季度外部干扰较少,根据季节性产量情况预估,淡水河谷全年产量目标可达到目标的中位 3.15 亿吨,同比持平。

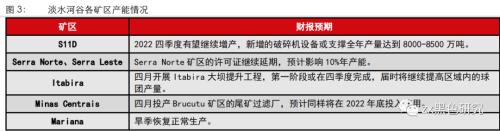

具体矿区分析:

1)北部系统包含 Serra Norte,Serra Leste 和 S11D mines 三个矿区,不仅是淡水河谷最大的铁矿石产区,且其铁品位被认为是世界最高的。三季度产量为 4965 万吨,环比大幅增加 27.1%,同比下降 6.4%,约占其三季度总产量的 55%。

具体来看,主要由于雨季结束后,Serra Leste 矿区开采量季节性好转, 而 Serra Norte 矿区运营许可证继续延期,原矿产量环比稍有下降。S11D 矿 区在 5 月份完成最后一台初级破碎机的安装后,矿区生产已基本稳定,环比 增量 14.8%。该矿区在 2022 年已完成 4 座移动式破碎机和 4 座初级破碎机的 安装,用于处理原矿中出现的碧玉废料。但由于三季度废料堆存量较大,矿 山选矿比较二季度略有减少;后续随着 S11D 矿区的逐步增产,预计该矿区全 年产量能达到 8000-8500 万吨左右。

2)东南部系统包含 Itabira,Minas Centrais 和 Mariana 三大综合生产区,铁品位处于 35%至 60%之间;通过 EFVM 铁路将铁矿运输至图巴郎港口。三季度此系统产量为 1973 万吨,环比增加 0.9%,同比上升 1%,占总产量的22%左右。表现优异,二季度继续大幅增长,环比增加 31%至 1956 万吨。

目前,东南部体系仍有较多在建项目,预计今年四季度产量能继续释放:

i)Itabira 综合矿区通过重新评估尾矿管理解决办法,提升生产效率; 同时四月开展的 Itabira 大坝提升工程,第一阶段或在四季度完成,届时将继续提高区域内的球团产量。

ii)Minas Centrais 生产区的产品在中国选矿工厂集中加工,Brucutu 矿区产量得以提高;以及四月投产 Brucutu 的尾矿过滤厂,预计同样将在2022 年底投入使用。

iii) Mariana 综合 区则因 暴雨影响结 束、维修 活动有所减少, Timbopeba 矿山的产量在旱季有所改善。

3)南部系统主要包含 Paraopeba 和 Vargem Grande 两大综合体,铁品位同样处于 35%至 60%之间。在年初雨季时产量受影响最为严重,进入三季度,矿山整体产量 2032 万吨,环比继续大幅回升31%,同比增加 26%。主要体现 在 Paraopeba 地区第三方采购量增加,以及 Vargem Grande 综合体通过巩固 基础设施建设,采矿效率有所提高。

总体来看,下半年淡水河谷 S11D 矿区、Itabira、以及 Minas Centrais矿区均有新增产能落地,其产量预计将在 2023 年有明显提升。

2、澳大利亚:澳矿发运整体平稳,FMG 运营表现强劲

力拓:产销环比均有提升,预计完成发运目标下限

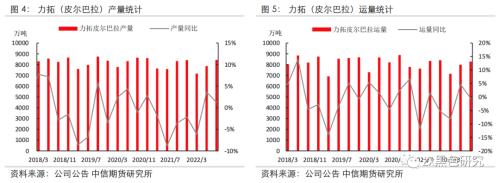

三季度力拓皮尔巴拉地区铁矿产销量环比均有增加,同比变化较小;皮尔巴拉地区 2022 年发运目标保持 3.20-3.35 亿吨不变。产量方面,三季度皮 尔巴拉地区产量为 8434 万吨,环比增加 7%,同比增加 1%。发运量方面,三 季度皮尔巴拉业务铁矿石发运量 8292 万吨,环比增加 4%,同比减少 1%。

三季度 IOC 加拿大铁矿石公司(力拓占股 58.7%)的球团精粉总产量为 277.6 万吨,环比增加 7%,同比大幅增加 28%,产量增量主要得益于IOC 公司各方面操作效率的提升。

目前来看,取年度发运目标 3.20-3.35 亿吨的下限计算,皮尔巴拉年度 发运已完成 73%,处于同期低位;虽然三季度产量同比有小幅增量,但由于 Yandicoogina 和 Gudai-Darri 两条铁路意外脱轨,销量不及预期。力拓在三 季报中表示,若疫情等外部影响不会进一步蔓延,全年发运目标预计在下限 附近完成。

分矿区情况,

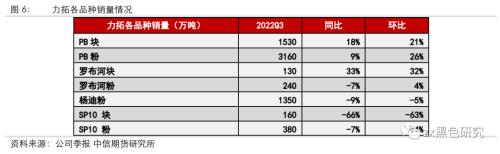

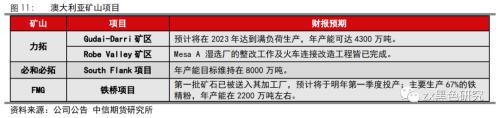

1)Gudai-Darri 矿区:前期产能替换项目已顺利完成,三季度产量持续增产,预计在 2023 年达到满负荷生产,年产能为 4300 万吨,预期寿命超过40 年。分品种来看,PB 块三季度发运量为 1530 万吨,环比增加 21%,同比 增加 18%;PB 粉三季度发运量为 3160 万吨,环比增加 26%,同比增加 9%;但 力拓大幅减少了 SP10 粉块的供应,发运环比分别下降了 44%和 63%。

2)Robe Valley 矿区:Mesa A 湿选厂的整改工作及火车连接改造工程 皆已完成,维持正常生产及运输。三季度罗布河块发运达到 130 万吨,环比 增加 32%,同比增加 33%;发运为 240 万吨,环比增加 4%,同比减少 7%。

西坡铁矿石项目:

Western Range 西坡铁矿石项目是力拓(54%)和中国宝武钢铁集团有限 公司(46%)投资 20 亿美元的合资项目,预计年产能在 2500 万吨左右。在收 到西澳大利亚州政府协议的批准后,早期工程已于 9 月开始,矿山预计于 2023 年初开始建设,预计于 2025 年开始生产。

必和必拓:项目稳步增产,财年目标不变

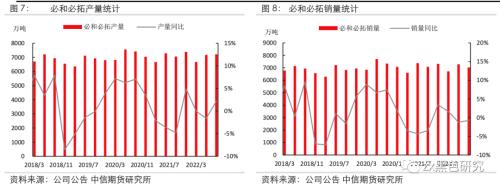

三季度必和必拓由于翻车机维修及天气影响,产量仅小幅增加;2023 财年(2022 年 7 月至 2023 年 6 月)产量目标维持 2.78-2.90 亿吨。2022 年三 季度,必和必拓铁矿石总产量为 7214 万吨,环比增长 1%,同比增长 2%;总 销量为 7028 万吨,环比减少 3%,同比下降 1%;其中,粉矿销量同比下降 5%, 块矿销量同比增长 11%。

分矿区情况,

1)South Flank 项目:由于澳洲疫情影响减弱,该项目三季度产量环比 同比皆有提升,总产量为 6393 万吨,环比增加 1%,同比增加3%。其中 Jimblebar 矿区产量明显提升,环比和同比均增 16%;而 Yandi 矿区因矿山资 源枯竭,环比下降 14%,同比 下降 54%;MAC 矿区产量环比小幅回落 3%; Newman 矿区则维持正常生产,环比产量基本持平。

2)巴西 Samarco 矿区(必和必拓拥有铁矿石项目 50%的股权):三季度 维持正常生产,产量达到 114.8 万吨,环比增长 15%,同比增长 10%。目前已 实现满产,维持财年产量目标在 300 至 400 万吨之间(BHP 所属权益)。

FMG:发运创同期新高,铁桥项目进展顺利

三季度 FMG 发运表现强劲,创往年同期新高;发运量达 4750 万吨,环比 下降 4%,同比增加 4%。铁矿加工量为 4800 万吨,环比增加 3%,同比减少 1%。2023 财年(2022 年 7 月-2023 年 6 月)发运目标维持 1.87-1.92 亿吨,创历史新高。

目前 Iron Bridge 铁桥项目的第一批矿石已被送入加工厂,若一切进展顺利,预计将于明年第一季度开始投产,届时将为 FMG 新增年产能在 2200 万吨的 67%铁精粉。

除铁桥项目外,FMG 还有其他三大矿区:奇切斯特矿区(Chichester Hub)、所罗门矿区(Solomon Hub)和西部矿区(Western Hub);通过铁路或 管道运输至 Headland Port 黑德兰港口。分品种来看,三季度发运主要集中 于混合粉和超特粉,约占其总发运的 80%;此外皮尔巴拉粉(WPF)的发运量 环比上升 12%至 370 万吨。

目前澳洲三大矿山中,仅 FMG 有新项目在持续推进,预计新增产量将在2023 下半年才得以体现;而其他两大矿山产量稳步提升,四季度铁矿供给仍有增量。

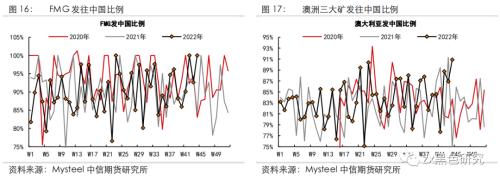

二、四大矿山发往中国比例

三季度四大矿山发往国内比例皆有所提升,主要由于海外经济承压,以及地缘政治影响或难进一步恶化,海外对于铁矿的需求有所下降。进入四季度,我国终端需求或难以改善,钢厂利润持续下行,铁水产量基本见顶,预计后续发往国内比例难有增量。

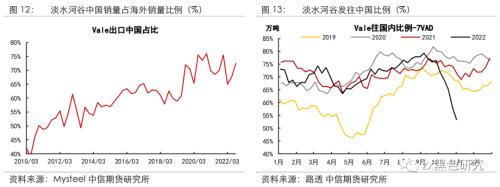

巴西方面,淡水河谷三季度发往中国的量占其总海外销量的72.5%,环 比增加 4.9%,同比回升 2.6%。但根据高频数据显示,进入 10 月份后,由于 国内现实需求疲软,矿价大幅下跌,巴西发往国内比例持续下降至 53%,处 于同期历史低位。四季度若需求有所反弹,往国内发运比例或重新提升。

澳洲方面,三大矿山三季度发往国内比例均值为 84.2%,环比持平,同 比增加 1.7%,预计后续澳洲发往国内的比例将维持 83%-85%上下。

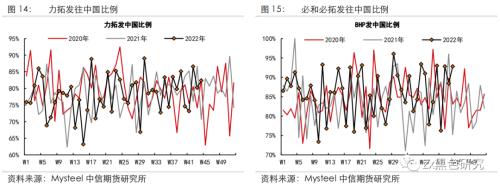

力拓三季度发往中国比例为 79.2%,环比增加 2.1%,同比增加 0.1%;自 今年以来,力拓持续提升其在中国港口的铁矿石销售,前 9 个月的铁矿石累 积销量为 1950 万吨,同比大幅增加 119%,在中国港口进行筛选或混合的产 品约占其港口销售的 77%。

必和必拓三季度发往中国比例为 86.7%,环比增加 1.3%,同比增加 3%; 发往国内比例稳步提升。

FMG 三季度发往中国比例为 90.5%,环比增加 0.4%,同比增加 0.6%;三 季度 FMG 在中国港口现货贸易量为 530 万吨,环比上升 6%,同比增加 39%; 2022 年 1 月至 9 月中国港口现货累积贸易量为 1490 万吨,同比增长 64%。主 要由于国内钢厂利润持续下滑,国内钢厂对于低品矿青睐度维持高位,导致FMG 在中国港口的市场份额也稳步提升。

三、四大矿山四季度发运预估

根据公司季报披露信息,我们预估四大矿山 2022 年四季度发运量共计2.94 亿吨,环比提升 0.8%,同比增加 2.3%。上半年全球受疫情影响严重、 叠加澳巴持续的强降雨天气,四大矿山的铁矿供应同比均有回落;三季度外 部干扰减少,产销皆有所增长;进入四季度,淡水河谷及力拓仍有新增产能 落地,同比将有所增量。

由于海外钢铁需求下滑,三季度四大矿山发往国内的铁矿比例上升;进 入四季度,我们预计发至中国比例基本持稳,环比小幅增加 222 万吨,同比 增加 485 万吨。

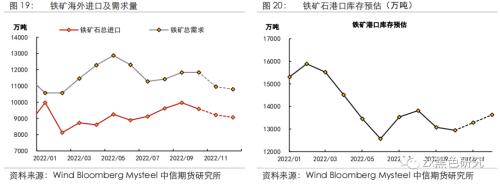

四、供需推演:供需双降,静态库存逐步累积

供给端,四季度主流矿山或维持正常发运以完成全年目标;但由于海外经 济滞胀、国内经济增速放缓,导致铁矿价格大幅回落,非主流矿山或存在发运 减量的风险。

需求端,国内稳地产政策落 地较缓,且高炉利润持续下滑,钢厂逐步开启 主动检修;叠加年底的环保限产政策,导致铁水产量高位回落。虽然今年春节 假期开始较早,钢厂或在 11 月中旬逐步开启冬季补库;但由于黑色板块的需求 仍未明显改善,我们预计钢厂维持低库存运行模式,补库体量有限。

港口库存,四季度预计中国铁矿进口量季度环比有所回落,但仍处于中性 位置;钢厂补库需求放缓,疏港量难以维持高位,所以四季度基本确定港口会 趋势性累库,预估年底港口库存在 1.36 亿吨左右。

五、总结:主流矿山发运持稳,铁矿港口重新累库

三季度四大矿山发运大幅好转,环比增加 13%,同比提升 13%;进入四季度财报季,预计其发运继续企稳。但由于矿价的下跌,非主流发运存在进一步减量风险。而国内端因稳地产政策未能明显改善钢材需求,铁水产量高位回落,铁矿需求环比减量,疏港量难以维持高位。铁矿供需平衡逐步转松,预计矿价承压运行。

海外方面,三季度海外供给继续好转,外部干扰减弱;四大矿山发运共 计 2.78 万吨,环比增加 13%,同比提升 13%。四季度,四大矿山新项目继续 满产,预计环比仍有 224 万吨的小幅增量。但随着矿价的下跌,预计非主流 发运环比同比皆有减量。

国内方面,目前经济增速仍然承压,宏观刺激经济的效果年内或难以落 地,终端需求依旧疲软;叠加钢厂亏 损逐步上升,高炉减产力度或逐步增加, 铁矿港口库存将重回累库趋势,预估年底港口库存在 1.36 亿吨左右。

风险因素:矿山发运大幅减量,终端需求加速落地(上行风险);国内限产影响加大;需求改善不及预期(下行风险)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26