债市早报:资金面继续改善,债市小幅转暖

金融界11月4日消息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时的债市信息。

【内容摘要】11月3日,资金面进一步改善,主要资金利率继续下行;银行间主要利率债收益率小幅下行;宝龙实业公告“20宝龙MTN001”新增信用增进安排相关手续已办理,标普下调绿地控股集团长期发行人评级至“CC”,荣盛发展两笔美元债同意征求已获必要同意,港龙中国1.45亿美元票据交换要约获接纳;转债市场指数震荡分化,转债个券涨多跌少;海外方面,各期限美债收益率普遍继续较大幅度上行,主要欧洲经济体10年期国债收益率普遍大幅上行。

一、债市要闻

(一)国内要闻

【易纲:增强人民币汇率弹性,保持人民币汇率在合理均衡水平上的基本稳定】11月3日,央行、外汇局召开学习贯彻党的二十大精神宣讲报告会。央行行长易纲指出,建设现代中央银行制度是党中央对金融工作作出的重要部署。人民银行、外汇局全体干部职工必须立足本职工作,落实好建设现代中央银行制度的要求。要完善货币政策体系,维护币值稳定,促进经济增长。增强人民币汇率弹性,保持人民币汇率在合理均衡水平上的基本稳定。深化金融改革,提升金融服务实体经济能力。加强和完善现代金融监管,强化金融稳定保障体系,为推动经济高质量发展和维护国家经济安全提供坚实有力保障。

【财政部公布2021年地方政府一般及专项债务余额决算】11月3日,财政部官网公布2021年地方政府一般债务余额及专项债务余额决算表显示,截至2021年末,地方政府一般债务余额137706.81亿元,按照一般债券剩余平均期限6.3年测算,年均到期还本规模21858.22亿元。根据2021年地方一般公共预算收入193293亿元测算,一般债务到期还本保障倍数(=地方一般公共预算收入/年均到期还本规模)为8.84,偿债保障能力较好。截至2021年末,地方政府专项债务余额166993.68亿元,按照专项债券剩余平均期限9.0年测算,年均到期还本规模18554.85亿元。根据2021年地方政府性基金预算收入94738亿元测算,专项债务到期还本保障倍数(=地方政府性基金预算收入/年均到期还本规模)为5.11,偿债保障能力较好。

【全国增设29个国家进口贸易促进创新示范区】商务部11月3日对外公布,商务部、国家发改委等8部门决定,在全国增设北京首都国际机场临空经济区、上海淮海新天地进口贸易功能区、天津经济技术开发区、重庆两江新区、广东深圳前海蛇口自贸片区等29个国家进口贸易促进创新示范区。截至目前,进口示范区已达43个。商务部外贸司负责人表示,主动扩大进口,是中国推进高水平对外开放的重要内容。新设立的进口示范区要从各自地区开放实际出发,切实强化贸易促进和贸易创新两大功能,着力优化营商环境,发挥促进进口、服务产业、提升消费、示范引领四大作用。

【10月财新中国服务业PMI为48.4,为6月以来最低】11月3日公布的10月财新中国通用服务业经营活动指数(服务业PMI)录得48.4,低于9月0.9个百分点,连续第二个月落至收缩区间,为6月以来最低。此前公布的10月财新中国制造业PMI回升1.1个百分点至49.2,仍处于收缩区间;但受服务业拖累,财新中国综合PMI下降0.2个百分点至48.3,为6月来最低。从分项数据来看,受疫情影响,服务业生产和需求均连续第二个月收缩,新订单指数在收缩区间轻微上扬,新出口订单指数在经历了9月的短暂扩张后,再度降至荣枯线以下,且为6月来最低,显示服务业外需走弱。

【上清所支持国家开发银行成功发行二级资本债券】11月3日,上清所称,11月2日上海清算所支持国家开发银行成功发行500亿元二级资本债券,募集资金将用于补充国家开发银行二级资本,优化资本结构,促进业务稳健发展。本期债券是上海清算所登记托管的首单开发性金融机构资本补充债券,上海清算所金融债券资本补充债券产品谱系进一步丰富。本次发行设有双向回拨机制,同步发行10年期、15年期两个品种,发行规模分别为350亿元、150亿元,发行利率分别为2.85%、3.14%,受到市场广泛认可。

【贵州省:鼓励国有企业申报REITs试点项目,积极盘活存量谋划增量】贵州省发改委联合贵州证监局印发了《贵州省推进基础设施领域不动产投资信托基金(REITs)试点方案》。《试点方案》从建立试点工作联席会议制度、建立完善基础设施REITs试点项目库、推动基础设施建设运营模式转变、鼓励国有企业申报REITs试点项目、培育和引进基础设施REITs中介机构、鼓励各地各有关部门积极开展试点、积极盘活存量谋划增量等七个方面提出了试点建设的重点任务,将重点在供水、产业园区、大数据、旅游、交通、保障性租赁住房等领域推进试点建设。

【河南省财政厅:要加快债券资金拨付速度,防范化解债务风险】近日,湖南省财政厅召开党组(扩大)会议,专题传达学习党的二十大精神,研究部署贯彻落实举措。会议要求,全力支持稳增长。要推动国家和省稳经济一揽子政策及接续政策效应持续发挥,巩固经济企稳基础、促进回稳向上,努力争取最好结果。要加快债券资金拨付速度,力争形成更多实物工作量。防范化解各类风险。要做好财政运行监测预警,防范化解债务风险,加强国库现金调度,尽快分解下达转移支付资金,督促指导市县加快支出进度,确保民生等领域重点支出不留缺口,确保基层“三保”不出问题。

【广东省印发《广东省循环经济发展实施方案(2022-2025年)》】近日,广东省发改委印发《广东省循环经济发展实施方案(2022-2025年)》。《实施方案》提到,到2025年,主要资源产出率比2020年提高约20%,单位GDP能耗、二氧化碳排放、用水量完成国家下达目标任务,一般工业固体废物综合利用率超过80%,农作物秸秆综合利用率稳定在86%以上,畜禽粪污综合利用率达到80%,城市生活垃圾资源化利用比例不低于60%,建筑垃圾综合利用率达到60%,大宗固体废物年利用量达到3亿吨左右,废钢铁、废铜、废铝、废铅、废锌、废纸、废塑料、废橡胶、废玻璃等9种主要再生资源循环利用量达到5500万吨左右。

(二)国际要闻

【英国央行如期加息75个基点】11月3日,英国央行公布的利率决议显示,英国央行加息75个基点,将政策利率从2.25%提高至3%,符合预期。此次加息幅度刷新英国1989年来的最大纪录,利率水平升至十四年来新高。关于利率峰值,英国央行强烈驳斥了市场对未来加息规模的预期,并表示利率峰值或将“低于市场预计的水平”。如果利率遵照市场曲线,英国或将出现两年的衰退。关于通胀形势,英国央行表示,如果利率维持在当下3%的水平,2024年第四季度CPI为2.2%,2025年第四季度CPI为0.8%。若按市场利率计算(明年利率达到峰值约5.25%),2024年第四季度CPI为1.43%,2025年第四季度CPI为0.02%。英国央行预计,通胀将在今年第四季度达到11%左右的峰值,并到2025年降至零。但是仍然强调称,中期通胀风险仍偏向上行。如果通胀压力持续,或需要更多加息,甚至可能是“强有力的”。关于经济走势,英国央行表示,英国目前处于衰退当中,始于第三季度,将持续整个2023年。根据市场曲线(明年利率达到峰值约5.25%),GDP将连降8个季度直至2024年中,萎缩幅度达到2.9%,主要归咎于“能源价格走高以及金融条件大幅收紧”,表明高企的借贷成本将对家庭和企业构成冲击。

【多名欧央行官员发表鹰派表态】11月3日,包括拉加德在内的多名欧洲央行管理委员会成员先后发布讲话。拉加德在讲话中表示,经济衰退不足以抑制通胀,目前正专心关注于物价稳定,目前通胀预期被大体锚定。欧央行官员们必须关注美联储政策的溢出效应,但欧央行不能以相同的速度前进,不能对欧洲的经济做出相同的诊断。欧洲央行管理委员会成员、拉脱维亚央行行长Martins Kazaks则警告,其预计欧元区未来几个月将出现经济萎缩。但即使欧元区可能陷入衰退,欧洲央行仍必须“大幅”提高借贷成本,以应对通胀的飙升。欧洲央行管理委员会成员、德国央行行长Joachim Nagel则强调,尽管欧央行持续政策收紧可能导致政治压力增加,但这不应导致欧洲央行停止进一步加息。欧元区目前的状况比金融危机后要好得多,即使持续加息,欧元区明年也不会出现硬着陆。在过去三次会议上,欧央行总共加息200个基点,市场预计欧央行将采取进一步的举措,在明年将其关键利率上调至3%,是上月预期水平的两倍。但目前欧元区通胀没有被抑制的迹象。欧元区10月通胀继续爆表,10月调和CPI同比上涨10.7%,再创历史新高,并且预计到2024年仍将保持在2%之上,这增加了衰退的风险。

(三)大宗商品

【国际原油价格小幅收跌 NYMEX天然气价格回落】 11月3日,WTI 12月原油期货收跌2.03%,报88.17美元/桶;布伦特1月原油期货收跌1.55%,报94.67美元/桶,和美油均跌离周三各自所创的10月10日以来收盘高位。NYMEX 12月美国天然气期货收跌4.6%,报5.975 6.268美元/百万英热单位。

二、资金面

(一)公开市场操作

11月3日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了70亿元7天期逆回购操作,中标利率为2.0%。Wind数据显示,当日有2400亿元逆回购到期,因此当日净回笼资金2330亿元。

(二)资金利率

11月3日,银行间市场资金面进一步改善,主要资金利率继续下行:DR001下行39.21bps至1.332%,DR007下行10.98bps至1.601%,其他期限利率亦多数下行。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

11月3日,风险偏好回落、股市转弱,叠加资金面进一步改善,债市现券期货小幅转暖,银行间主要利率债收益率小幅下行。截至北京时间20:00,10年期国债活跃券220019收益率下行0.75bp报2.6775%;10年期国开债活跃券220215收益率下行0.75bp报2.8650%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动:

11月3日,29只债券成交价格偏离幅度超10%,“21金地03”跌超10%,“20金地MTN003”“21金地04”“20龙湖05”跌超12%,“21金地MTN006”“18龙湖04”跌超13%,“18龙湖06”跌超14%,“20宝龙MTN001”“19世茂03”跌超15%,“20金地MTN002”“21龙湖01”跌超16%,“20金科03”跌超18%,“18龙湖03”跌超25%,“21金科03”跌超33%,“21龙湖05”跌超38%,“20金科地产MTN001”跌超39%,“20金地MTN004”跌超48%,“21龙湖拓展MTN001(项目收益)”跌超61%,“20金科地产MTN002”跌超66%,“20龙湖拓展MTN001B”跌超70%,“21金科04”跌超82%,“H20阳优”跌超89%,“19中金03”“20阳城02”跌超94%;“21旭辉03”涨超12%,“21金地MTN002”涨超17%,“20远洋控股PPN001”涨超18%,“21碧地02”涨超137%,“21金地MTN004”涨超139%。

2. 信用债事件:

绿地控股集团:标普全球评级宣布将绿地控股集团有限公司的长期发行人信用评级从“CCC-”下调至“CC”,并将该公司的担保高级无抵押票据发行评级从“CC”下调至“C”,展望负面。

海伦堡中国:公司公告称,有关HLBCNH 03/24/23(ISIN:XS2297841962)的交换要约已届满。截至交换截至日期,2.95亿美元(占票据未偿本金额约84.4%)已根据交换要约有效交回并被接受交换。公司已经豁免了交换要约中的90%最低接受额。海伦堡中国在另一则公告中称,拟提出交换合资格持有人所持有HLBCNH 11 10/08/23(ISIN:XS2376908344)至少243,000,000美元或90%未偿还本金额的要约。

荣盛发展:公司公告称,有关RISSUN 9.5 03/16/23、RISSUN 9.5 09/17/24的同意征求已获必要同意;将为持有人委任顾问协助探讨债务安排。

泛海控股:公司公告称,计划出售35.64亿元资产,将于11月18日召开中票持有人会议审议议案。两笔出售资产涉及金额超净资产10% 触发投资者保护条款。

宝龙实业:公司公告称,“20宝龙MTN001”新增信用增进安排相关手续已办理,宁波宝龙华隅置业发展的股权出质登记已经完成。

港龙中国:集团公告称,1.45亿美元13.5%优先票据交换要约获接纳,新票据将于11月10日上市。

中远海能:公司公告称,拟向中国液化天然气运输(控股)有限公司(CLNG)增资4350万美元。

安信信托:公司公告称,公司收到上交所对公司2022年三季报信息披露监管问询函,要求公司详细说明2022年第三季度集中确认相关手续费及佣金收入的时点和具体依据,相关收益是否满足本期收入确认条件。说明是否存在人为调节收入规避实施退市风险警示的情形。

正邦科技:东方金诚公告,因正邦科技近日公告预重整、亏损同比增加、有息金融类债务和商票逾期等事项,东方金诚信用评级委员会决定将正邦科技主体信用等级由AA-下调至BBB,评级展望为负面,同时将“正邦转债”的信用等级由AA-下调至BBB。

康得新:公司公告称,因公司破产重整自11月1日起股票暂停转让。

红星美凯龙:公司公告称,“17红星02”债券原兑付日为2022年11月7日,根据“17红星02”2022年第一次债券持有人会议结果,“17红星02”《关于同意变更债券本息兑付安排及增加增信保障措施的议案》已通过债券持有人会议审议通过。。

(三)可转债

1. 权益及转债指数

【A股三大股指震荡整理】 11月3日,权益市场主要股指低开震荡,上证指数、深证成指分别收跌0.19%和0.34%,上证指数未能守住3000点,创业板指尾盘翻红,但仅微涨0.01%。申万一级行业指数跌多涨少,当日半导体板块涨势强劲,电子、国防军工等行业指数涨幅居前,涨逾1%;计算机、食品饮料、传媒、房地产等行业走势低迷,跌超1%。

【转债市场指数震荡分化】11月3日,转债市场三大指数早盘震荡走弱,午后虽开始起底反弹,但后劲不足导致尾盘撤劲转弱,中证转债、上证转债最终收跌0.01%和0.05%,深证转债收涨0.09%。转债市场当日成交额590.51亿元,较前一交易日减少104.19亿元。转债个券涨多跌少,443只个券中246只上涨,1只持平,196只下跌。其中,新上市转债博实转债开盘触发30%临停机制,最终收涨30.10%,万顺转2、天铁转债涨超6%,永和转债、九典转债、万顺转债涨超5%,表现较佳;而天康转债、久其转债、中矿转债跌幅较为明显。

2. 转债跟踪

11月3日,博实转债上市,东杰转债拟于11月4日上市;下周,金沃转债、锂科转债、芳源转债拟于11月7日上市,麦米转2拟于11月9日上市,盛泰转债拟于11月7日开启申购。

11月3日,豪能股份可转债发行申请获证监会核准,荣晟环保、中贝通信公告可转债发行申请获得证监会受理。

11月3日,温州宏丰公告自11月4日起将“宏丰转债”转股价格由“6.88元/股”向下修正至“5.39元/股”。

(四)海外债市

1. 美债市场:

11月3日,鲍威尔在议息会议后的鹰派讲话对市场的影响仍在发酵,各期限美债收益率普遍继续较大幅度上行:其中对货币政策敏感的两年期美债收益率继续上行10bp至4.71%,10年期美债收益率上行4bp至4.14%。

数据来源:iFind,东方金诚

11月3日,2/10年期美债收益率利差倒挂幅度继续扩大6bp至57bp;2/30年期美债收益率利差倒挂幅度收窄1bp至4bp;5/30年期美债收益率利差扩大3bp至18bp。

11月3日,美国10年期通胀保值国债(TIPS)损益平衡通胀率大幅下行13bp至2.40%。

2. 欧债市场:

11月3日,在欧央行官员鹰派表态推动下,主要欧洲经济体10年期国债收益率普遍大幅上行。其中,德国10年期国债收益率上行11bp至2.25%,法国、意大利、西班牙、英国10年期国债分别上行10bp、11bp、6bp和11bp。

数据来源:investing.com,东方金诚

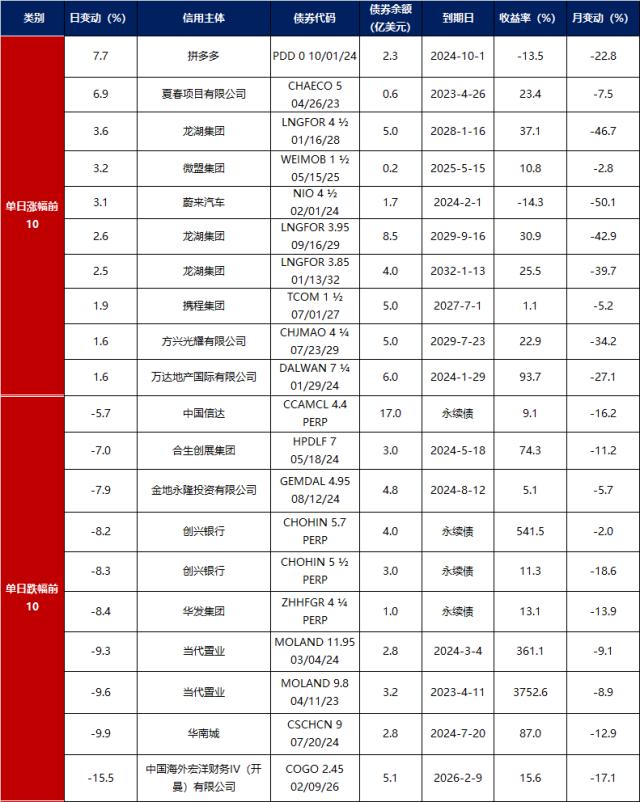

中资美元债每日价格变动(截至11月3日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47