天风策略:“抢跑”的市场,如何应对?

摘要

核心结论:

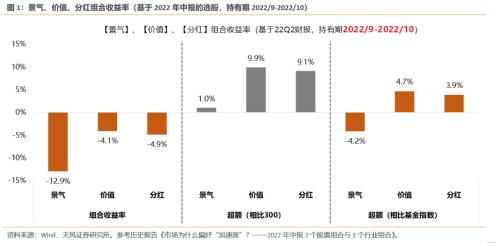

1.上期回顾:超额收益继续扩大

回顾上期(基于2022年中报的选股,持有期2022/9-2022/10):

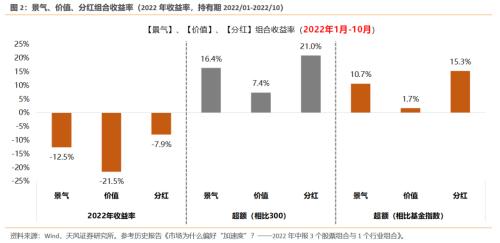

【景气】:上期收益-12.9%,超额+1.0%;今年收益-12.5%,超额+16.4%。

【价值】:上期收益-4.1%,超额+9.9%;今年收益-21.5%,超额+7.4%。

【分红】:上期收益-4.9%,超额+9.1%;今年收益-7.9%,超额+21.0%。

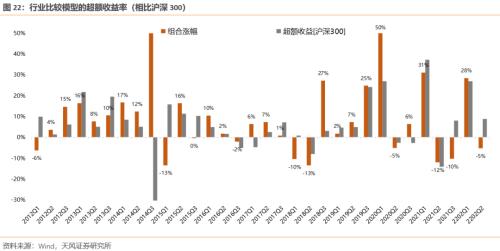

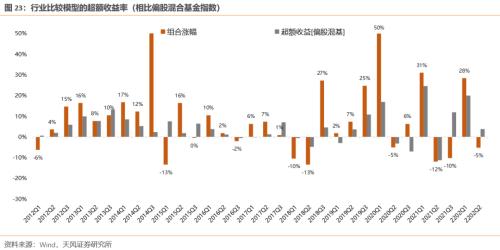

【行业】:上期收益-5.2%,比沪深300超额+8.8%,比基金指数超额+3.8%。

2.“抢跑”的市场,如何应对?

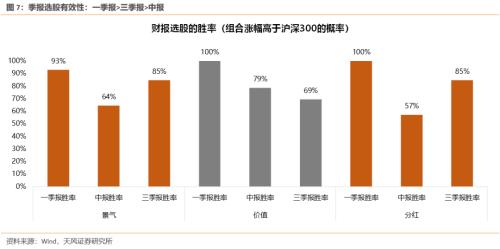

以往组合表现,季报选股有效性表现为:一季报>;三季报>;中报。

景气组合:一季报、中报、三季报胜率分别为93%、64%、85%。

价值组合:一季报、中报、三季报胜率分别为100%、79%、69%。

分红组合:一季报、中报、三季报胜率分别为100%、57%、85%。

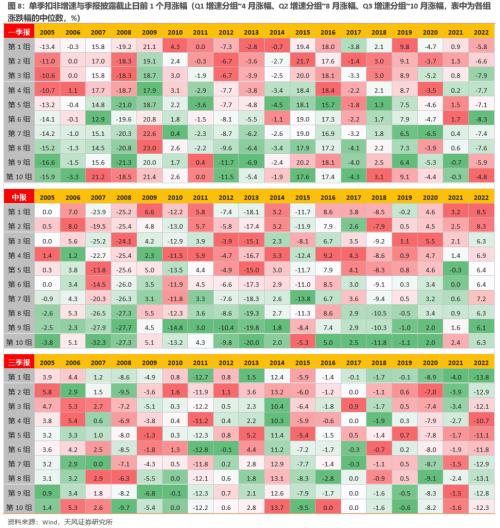

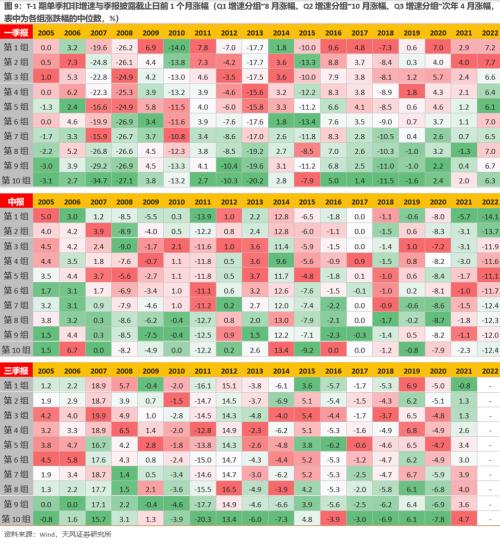

季报披露期间或季报前,市场通常也会“抢跑”或炒季报预期。我们进一步对比一季报/中报/三季报单季扣非增速与季报披露截止日前1个月的涨幅(即Q1增速~4月涨幅、Q2增速~8月涨幅、Q3增速~10月涨幅)。可以看到:

(1)季报披露截止日前1个月的涨幅与当期季报扣非增速,有一定正相关性。

(2)直观上看,相关性的强弱表现为:中报>;一季报>;三季报。刚好与选股模型表现出的有效性(一季报>;三季报>;中报)相反。

(3)近几年来,这种相关性在加强,特别是中报,市场“抢跑”更普遍。

(4)临近季报披露日,上一个季报的有效性变差,一季报相对例外。

总结来说:一季报的参考价值最强,即使到了8月份仍表现出较强的指导意义;中报的参考价值最弱,中报增速与披露前1个月(8月)涨跌幅的相关性更好;三季报相对复杂,但Q3单季增速与11月~次年1月涨跌幅相关性也较好。

3.选股模型最新结果:景气、价值、分红三个组合(具体标的见正文)

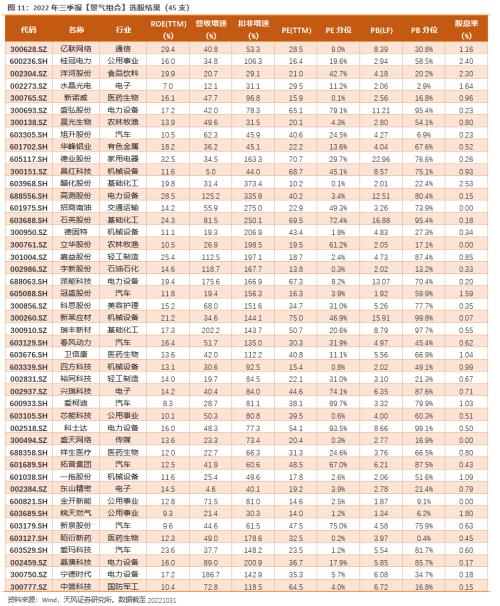

(1)景气组合:增速较高且趋势向上(年化+35.1%,本期选股45支)

(2)价值组合:ROE较高且长期稳定(年化+27.0%,本期选股28支)

(3)分红组合:持续高分红且盈利较稳定(年化+22.8%,本期选股23支)

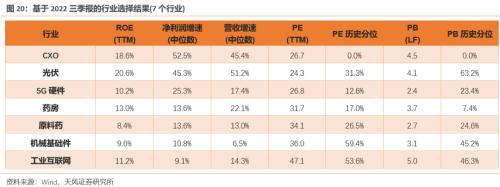

4.行业组合:本期共选出7个行业

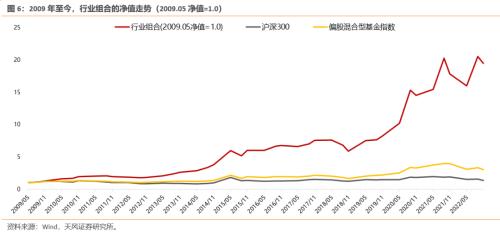

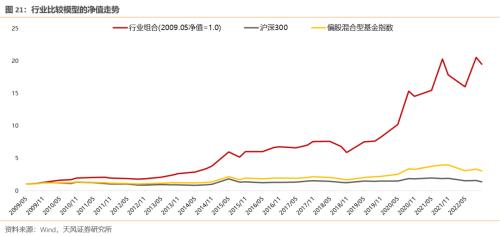

09年至今(09/05-22/10):累计收益率1847%,年化收益率24.9%;相比沪深300的超额+21.8%,胜率76%;相比偏股混基指数超额+15.7%,胜率78%。

上一期(22Q2,持有期22/09-22/10):行业组合收益率-5.2%,相比沪深300超额+8.7%,相比偏股混基指数超额+3.8%。

最新基于三季报选出7个行业:CXO、光伏、5G硬件、药房、原料药、机械基础件、工业互联网。

01

上期回顾:今年的超额收益继续扩大

1.1.个股组合:景气超额1.0%、价值超额9.9%、分红超额9.1%

回顾上期(基于2022年中报的选股,持有期2022/9-2022/10):

三季度以来,市场加速探底,各大指数均有不同程度跌幅,9-10月两个月时间,沪深300、创业板指的跌幅均在10%以上。在此情况下,景气、价值、分红三个选股组合也有不小波动,但在持有期间仍然有正超额收益,价值组合和分红组合较突出。

景气、价值、分红三个组合的收益情况如下(基准沪深300):

【景气】:上期收益-12.9%,超额+1.0%;今年收益-12.5%,超额+16.4%。

【价值】:上期收益-4.1%,超额+9.9%;今年收益-21.5%,超额+7.4%。

【分红】:上期收益-4.9%,超额+9.1%;今年收益-7.9%,超额+21.0%。

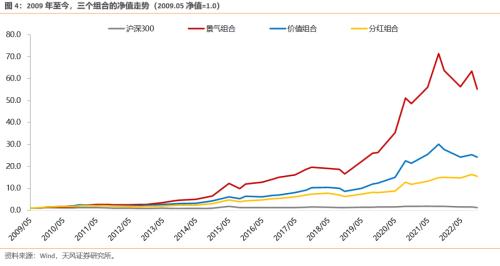

2009年组合建立至今,景气、价值、分红三个组合的收益情况如下:

景气组合:年化35.1%,超额32.0%,胜率81%,夏普1.04。

价值组合:年化27.0%,超额23.9%,胜率83%,夏普1.01。

分红组合:年化22.8%,超额19.7%,胜率81%,夏普0.91。

1.2.行业组合:上期收益-5.2%、超额+8.8%

上期行业组合表现(中报,持有期2022/5-2022/10):

行业组合收益率-5.2%,相比沪深300超额收益+8.8%,相比偏股混基指数超额收益+3.8%。

2009年至今(2009/05-2022/10):

行业组合累计收益率1847%,年化收益率24.9%,相比沪深300超额+21.8%,胜率76%;相比偏股混基指数超额+15.7%,胜率78%。

02

“抢跑”的市场,如何应对

在财报披露期间,市场经常出现“该涨不涨”、“该跌不跌”的奇怪现象,或者是“利好出尽是利空”、“利空出尽是利好”的博弈思路。

在以前的报告《日历效应的平衡与景气趋势的坚守——2020三季报3个选股组合与1个行业组合》中,我们指出季报选股有效性:一季报>;三季报>;中报。

其中一个很重要的原因是中报与三季报披露日的时间间隔较短(中报披露截止日为8月31日,三季报为10月31日),因此,通常10月份随着预告的披露,市场已开始反应三季报的预期。相比之下,一季报、三季报披露之后的财报真空期较长(5个月左右),市场盈利预期的连续性较好。

以往组合表现,季报选股有效性也表现为:一季报>;三季报>;中报——

景气组合:09年以来胜率为81%,一季报、中报、三季报胜率分别为93%、64%、85%。

价值组合:09年以来胜率为83%,一季报、中报、三季报胜率分别为100%、79%、69%。

分红组合:09年以来胜率为81%,一季报、中报、三季报胜率分别为100%、57%、85%。

从另一个角度理解,季报披露期间或季报前,市场通常也会“抢跑”或炒季报预期。

我们进一步对比一季报/中报/三季报单季扣非增速与季报披露截止日前1个月的涨幅(即Q1增速~4月涨幅、Q2增速~8月涨幅、Q3增速~10月涨幅)。

具体做法是:先将单季 扣非增速分为10组(第1组到第10组增速由高到低),再取各组季报披露前1个月涨幅的中位数,可以看到:

(1)季报披露截止日前1个月的涨幅与当期季报的单季扣非增速,有一定正相关性。当然,有部分原因在于季报披露截止日前一两周就会陆续有上市公司提前披露财报。

(2)直观上看,相关性的强弱表现为:中报>;一季报>;三季报。刚好与选股模型表现出的有效性(一季报>;三季报>;中报)相反。

(3)近几年来,这种相关性在加强,特别是中报,市场“抢跑”更普遍。虽然2020年之后预告要求放松了(先是创业板、后是主板)。

注:近几年,财报披露规则的变化:2020年6月修订,针对创业板,创业板此后无需强制披露Q1、Q2、Q3业绩预告。2022年1月修订,针对沪深主板,较此前变化的有:沪市主板增加中报预告要求;深市主板删除一季报、三季报预告披露要求;沪深主板增加年报预告;科创板、创业板披露规则未改。

(4)临近季报披露日,上一个季报的有效性变差,一季报相对例外。作为对照分析,对比T-1期单季扣非增速与季报披露截止日前1个月涨幅(Q1增速分组~8月涨幅、Q2增速分组~10月涨幅、Q3增速分组~次年4月涨幅),可以看到,上一个季报对季报披露当月份的市场涨跌幅指导意义不强,一季报是个例外,一季报业绩好的标的在8月份获得超额收益的概率仍然较高,再次印证“一季报分水岭效应”的观点。

总结来说:一季报的参考价值最强,即使到了8月份仍表现出较强的指导意义;中报的参考价值最弱,中报增速与披露前1个月(8月)涨跌幅的相关性更好;三季报相对复杂,但Q3单季增速与11月~次年1月涨跌幅相关性也较好。

03

最新选股结果:景气、价值、分红三个组合

3.1. 景气组合:增速较高且趋势向上(短期弹性与趋势性)

该组合重点选择业绩趋势严格改善的公司,一般绝对增速水平较高,但公司未必是行业的绝对龙头。组合在每个季报期(4.30、8.31、10.31)后选择股票并进行统一换仓,09年以来平均每期股票个数20左右。组合特点:短期弹性与趋势性强(09至今年化+35.1%,年化超额32.0%)、但波动也较大(年化波动32.4%)。

组合的建立与调仓:2009Q1建仓,季报调仓(一季报/中报/三季报);调仓日为季报披露后的第一个交易日;等权重。具体参数设定如下:

1)ROE及趋势:当期ROE(TTM)位于行业前30%,且最近两期ROE环比变化率>;0% (环比变化率=当期/上期-1);

2)营收及趋势:当期营收增速>;0%,且环比变化率>;-10%;当期毛利率环比变化率>;0%;

3)净利润及趋势:当期扣非净利润增速位于0%-400%,且环比变化率>;-10%;净利润2年复合增速的变化率>;-10%。

4)盈利持续性预判:G-ROE*(1-D)>;20个百分点;

5)资产质量和估值:负债率<;80%、商誉总资产比<;20%、TTM经营现金流>;0;PE<;80、市值行业分位>;30%。

2009年至今(2009/05-2022/10):

【景气组合】的累计收益率5419%,年化收益率35.1%,夏普比率1.04;相比沪深300的超额+32.0%,胜率81%;相比偏股混基超额+25.8%,胜率85%。

上一期(2022Q2,持有期2022/09-2022/10):

组合收益率为-12.9%,相比沪深300超额+1.0%,相比偏股混基超额-4.2%.

2022Q3最新的选股结果如下——

3.2. 价值组合:ROE较高且长期稳定(长期盈利能力)

该组合重点选择业绩趋势相对平稳的核心资产。组合在每个季报期(4.30、8.31、10.31)后选择股票并进行统一换仓,09年以来平均每期股票个数20左右。组合特点:弹性稍逊于景气组合(年化收益27.0%,年化超额23.9%),但稳定性相对较强(年化波动25.2%)。

组合的建立与调仓:2009年Q1建仓,季报调仓(一季报/中报/三季报);调仓日为季报披露后的第一个交易日;等权重。具体参数设定如下:

1)ROE及趋势:当期ROE(TTM)位于行业前20%,前两年ROE均位于行业前30%;且最近两期ROE环比变化率>;-5%;

2)营收及趋势:当期营收增速>;0%,且环比变化率>;-10%;当期毛利率环比变化率>;-5%;

3)净利润及趋势:当期扣非净利润增速位于0%-400%,且环比变化率>;-10%;净利润2年复合增速的变化率>;-10%。

4)盈利持续性预判:G-ROE*(1-D)>;5个百分点。

5)资产质量和估值:负债率<;80%、商誉总资产比<;20%、TTM经营现金流>;0;PE<;60、PB历史分位<;95%、市值行业分位>;50%。

2009年至今(2009/05-2022/10):

【价值组合】的累计收益率2345%,年化收益率27.0%,夏普比率 1.01;相比沪深300的超额+23.9%,胜率83%;相比偏股混基超额+17.8%,胜率78%。

上一期(2022Q2,持有期2022/09-2022/10):

组合收益率为-4.1%,相比沪深300超额+9.9%,相比偏股混基超额+4.7%。

2022Q2最新的选股结果如下——

3.3. 高分红组合:持续高分红且盈利较稳定(分红能力)

该组合重点选择业绩趋势相对平稳,且具备较高且稳定分红的公司。组合在每个季报期(4.30、8.31、10.31)后选择股票并进行统一换仓,09年以来平均每期股票个数20左右。组合特点:具备高分红的属性,09至今年化收益22.8%、超额19.7%、波动23.4%。

组合的建立与调仓:2009年Q1建仓,季报调仓(一季报/中报/三季报);调仓日为季报披露后的第一个交易日;等权重。具体参数设定如下:

1)股息率及分红:连续三年股息率位于行业的前30%;最近一年分红比例>;30%;

2)ROE及趋势:当期ROE(TTM)位于行业前20%,且最近两期ROE环比变化率>;-5%;

3)增速及趋势:当期营收增速>;0%;当期扣非净利润增速位于0%-400%,且环比变化率>;-10%;净利润2年复合增速的变化率>;-10%。

4)资产质量和估值:负债率<;80%、商誉总资产比<;20%、TTM经营现金流>;0;PE<;50、PB历史分位<;95%、市值行业分位>;70%。

2009年至今(2009/05-2022/10):

【分红组合】的累计收益率1448%,年化收益率22.8%,夏普比率 0.91;相比沪深300的超额+19.7%,胜率81%;相比偏股混基超额+13.6%,胜率66%。

上一期(2022Q2,持有期2022/09-2022/10):

组合收益率-4.9%,相比沪深300超额+9.1%,相比偏股混基超额+3.9%。

2022Q3最新的选股结果如下——

04

行业组合:本期选出7个行业——CXO、光伏、5G硬件、药房、原料药、机械基础件、工业互联网

行业模型的建立,延续个股选股模型的思路,即重点选择业绩趋势向上、资产质量优质、估值合理的行业。为了更好地反应行业的真实景气情况,行业模型中的行业分类,采用的是天风策略的行业分类体系,并于每年6月、12月更新行业成份,样本调整为规则:1)有卖方覆盖;2)或者有公募持仓;3)剔除市值在全市场后30%标的。最新行业分类为120个细分行业,包含2542支成份股。

行业组合的建立:行业组合从09年一季报披露后开始建立,在每个季报披露结束后(4.30、8.31、10.31),选择行业并统一调仓;09年以来,年化24.9%,超额21.8%,胜率76%。

行业组合的指标设定如下:

?盈利能力:ROE(TTM)>;8%;净利润增速>;0%;营收增速>;0%;净利润2年复合增速的变化率>;-10%。

?盈利趋势:ROE变化率>;-2%;净利润增速变化率>;-5%;营收增速变化率>;-5%。

?资产质量和估值:经营净流量/营收(TTM) >;0%;隐含不良率<;50%;PE<;80倍;PB历史分位数<;80%。

?个数限定:每期行业数不超过10个,超过10个则按净利润增速排名,选择前10个。指标注解:变化率=当期/上期-1;隐含不良率=各行业中利息保障倍数小于1的上市公司占比;估值分位数为滚动10年分位数。另外,盈利趋势指标(如ROE变化率)采用最新成份股的历史业绩计算,能够反应更真实的当前盈利趋势。

2009年至今(2009/05-2022/10):

【行业组合】累计收益率1847%,年化收益率24.9%;相比沪深300的超额+21.8%,胜率76%;相比偏股混基指数超额+15.7%,胜率78%。

上一期(2022Q2,持有期2022/09-2022/10):

行业组合收益率-5.2%,相比沪深300超额+8.7%,相比偏股混基指数超额+3.8%。

最新基于2022三季报选出的行业如下——

风险提示:

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26